08 декабря 2020, 17:19

ОГК-2 в ближайшие два года может показать рост прибыли и высокую дивидендную доходность - Велес Капитал

Мы начинаем покрытие ОГК-2. Компания, являясь частью холдинга ГЭХ, обладает внушительным объемом ДПМ проектов. Благодаря им, в ближайшие 2 года компания может показать рост прибыли и дивидендную доходность, превышающую среднюю по российскому рынку. Инвесторам следует, тем не менее, наблюдать за объемами обесценения, которые могут занизить чистую прибыль за 2020 г.

ОГК-2 входит в «Газпром энергохолдинг» (ГЭХ), который объединяет ОГК-2, ТГК-1 и Мосэнерго и является крупнейшим игроком электрогенерации в России.

После продажи Красноярской ГРЭС-2 в конце прошлого года, 100% станций ОГК-2 работает в первой ценовой зоне. Их общая установленная мощность составляет 17,8 Гвт, что делает компанию четвертой по величине в России. Крупнейшие станции компании – Сургутская ГРЭС-1 (3 333 МВт, г. Сургут), Ставропольская ГРЭС (2 423 МВт, Ставропольский край) и Рязанская ГРЭС (3 020 МВт, Рязанская обл.)

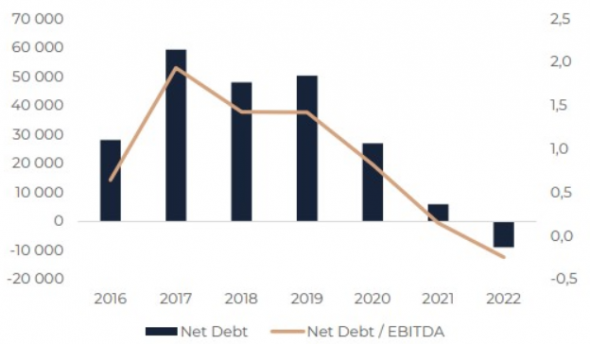

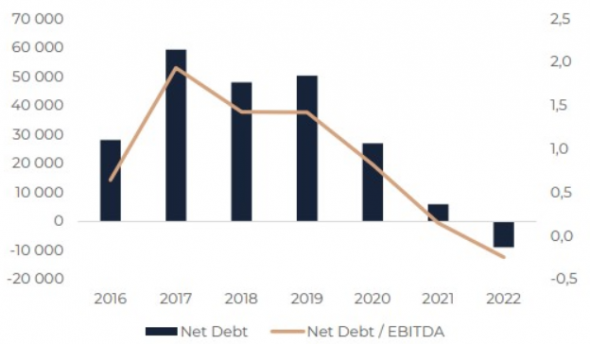

Долговая нагрузка снижается. ОГК-2 активно избавляется от долга: гася в среднем 6 млрд руб. совокупного долга в год, по нашим оценкам, компания может сократить net debt/EBITDA с 2,0 в 2017 г. до 0,1 к 2022 г.

Инвестиционный пик, связанный со строительством станций по программе ДПМ-1, пройден в 2016 г. С тех пор капитальные затраты не превышали 9 млрд руб. По итогам 2020 г. мы ожидаем, что они составят 6 млрд руб., и далее в среднем будут равны этой цифре.

Дивиденды: высокая доходность ограничена списаниями. С момента перехода дочерних компаний Газпрома на выплаты 50% чистой прибыли в качестве дивидендов дивидендная доходность ОГК-2 выросла с 3% до двузначных цифр. В 2019 г. компания выплатила рекордные для себя дивиденды в размере 6 млрд руб., а по итогам 2020 г. дивиденды могут достичь 6,7 млрд руб. при условии, что компания не отразит обесценение. Разовые статьи в 2018 и 2019 гг. составили в среднем 6 млрд руб., что составляет половину годовой чистой прибыли. Наиболее часто проходили обесценения по Киришской и Череповецкой станциям. Списания «съедают» часть дивидендной доходности.

ИК «Велес Капитал»

Продажа Красноярской ГРЭС. ОГК-2 продала угольную Красноярскую ГРЭС-2 за 10 млрд руб. структурам СУЭК. Установленная мощность станции — 1,26 ГВт. Денежные средства получены уже в первом квартале 2020 г., управление станцией полностью передано с 3К20.

Покупка РЭП Холдинга. В конце 2019 г. ГЭХ принял решение о приобретении у Газпромбанка АО «РЭП Холдинг», производителя газовых турбин, который является крупным игроком на рынке энергетического машиностроения. «На площадках РЭП холдинга мы будем осуществлять развитие производства оборудования как для газотранспортных систем, так и для использования на электроэнергетических предприятиях», — так прокомментировал приобретение актива Денис Федоров, генеральный директор Газпром энергохолдинга. РЭП холдинг убыточен, сделка прошла по EV/S'19 2,8x, что почти в 3 раза выше оценки самой ОГК-2.

Вклад ОГК-2 составил 20 млрд руб., ее доля в капитале РЭП Холдинга — 37,94%. Мосэнерго вносит дополнительный вклад стоимостью 22,7 млрд руб., ее доля — 43,07% В моменте акции отреагировали негативно, поскольку сделка была профинансирована из средств генераторов, а не материнского холдинга. При этом ТГК-1 не участвовала в сделке, т.к. миноритарии заблокировали ее.

Оценка и прогнозы. Мы ожидаем, что 2020 год будет непростым для компании: мы прогнозируем снижение выработки на 15%, отпуска тепла – на 14%, выручки – на 9,2%, EBIDTA – на 7,3%. При этом мы ждем роста чистой прибыли на 21% в случае, если компания не проведет обесценение станций в 4К20.

Мы оцениваем компанию по методу DCF, используя WACC 13,8%. По мультипликаторам компания оценена справедливо, есть недооценка по P/E. Наша целевая цена акции ОГК-2 составляет 0,88 руб., что подразумевает рекомендацию «Покупать».

Риски. У ОГК-2 снижается выработка с 2016 г. В 2020 г. тренд дополнительно усугубился кризисом, связанным с пандемией, последовавшим снижением спроса на электроэнергию, а также выбытием Красноярской ГРЭС. Кроме того, одновременно с выработкой сокращается КИУМ – с 41% в 2016 г. до 28%, по нашим оценкам, в 2020 г.

Среди прочих рисков мы отмечаем cash-pooling с материнским Газпромом, который может использовать средства дочерних компаний для своих целей, внутригрупповые займы могут выдаваться на нерыночных условиях.

Мы также видим риски резкого снижения EBITDA в 2025 г., когда закончатся платежи ДПМ сразу по пяти блокам. Отчасти падание выручки будет компенсировано ДПМ-2 блоками, отчасти – доходами Свободненской ТЭС (тариф для нее пока не определен).

ОГК-2 входит в «Газпром энергохолдинг» (ГЭХ), который объединяет ОГК-2, ТГК-1 и Мосэнерго и является крупнейшим игроком электрогенерации в России.

После продажи Красноярской ГРЭС-2 в конце прошлого года, 100% станций ОГК-2 работает в первой ценовой зоне. Их общая установленная мощность составляет 17,8 Гвт, что делает компанию четвертой по величине в России. Крупнейшие станции компании – Сургутская ГРЭС-1 (3 333 МВт, г. Сургут), Ставропольская ГРЭС (2 423 МВт, Ставропольский край) и Рязанская ГРЭС (3 020 МВт, Рязанская обл.)

Долговая нагрузка снижается. ОГК-2 активно избавляется от долга: гася в среднем 6 млрд руб. совокупного долга в год, по нашим оценкам, компания может сократить net debt/EBITDA с 2,0 в 2017 г. до 0,1 к 2022 г.

Инвестиционный пик, связанный со строительством станций по программе ДПМ-1, пройден в 2016 г. С тех пор капитальные затраты не превышали 9 млрд руб. По итогам 2020 г. мы ожидаем, что они составят 6 млрд руб., и далее в среднем будут равны этой цифре.

Дивиденды: высокая доходность ограничена списаниями. С момента перехода дочерних компаний Газпрома на выплаты 50% чистой прибыли в качестве дивидендов дивидендная доходность ОГК-2 выросла с 3% до двузначных цифр. В 2019 г. компания выплатила рекордные для себя дивиденды в размере 6 млрд руб., а по итогам 2020 г. дивиденды могут достичь 6,7 млрд руб. при условии, что компания не отразит обесценение. Разовые статьи в 2018 и 2019 гг. составили в среднем 6 млрд руб., что составляет половину годовой чистой прибыли. Наиболее часто проходили обесценения по Киришской и Череповецкой станциям. Списания «съедают» часть дивидендной доходности.

Мы ожидаем выплату 6,7 млрд руб. в качестве дивидендов в отсутствие разовых списаний. Это подразумевает дивидендную доходность в 8%. По нашим расчетам, каждый дополнительный миллиард обесценения будет снижать доходность на 0,5 п.п. В среднесрочной перспективе мы видим значительный потенциал роста дивидендных платежей, поскольку пик инвестпрограммы пройден и даже после сокращения долга у компании останется достаточный объем свободных денежных средств. По нашим расчетам, на перспективе до 2024 г. FCF в среднем будет превышать дивидендные выплаты на 20 млрд руб., что потенциально позволяет компании выплачивать больше.Адонин Алексей

ИК «Велес Капитал»

Продажа Красноярской ГРЭС. ОГК-2 продала угольную Красноярскую ГРЭС-2 за 10 млрд руб. структурам СУЭК. Установленная мощность станции — 1,26 ГВт. Денежные средства получены уже в первом квартале 2020 г., управление станцией полностью передано с 3К20.

Покупка РЭП Холдинга. В конце 2019 г. ГЭХ принял решение о приобретении у Газпромбанка АО «РЭП Холдинг», производителя газовых турбин, который является крупным игроком на рынке энергетического машиностроения. «На площадках РЭП холдинга мы будем осуществлять развитие производства оборудования как для газотранспортных систем, так и для использования на электроэнергетических предприятиях», — так прокомментировал приобретение актива Денис Федоров, генеральный директор Газпром энергохолдинга. РЭП холдинг убыточен, сделка прошла по EV/S'19 2,8x, что почти в 3 раза выше оценки самой ОГК-2.

Вклад ОГК-2 составил 20 млрд руб., ее доля в капитале РЭП Холдинга — 37,94%. Мосэнерго вносит дополнительный вклад стоимостью 22,7 млрд руб., ее доля — 43,07% В моменте акции отреагировали негативно, поскольку сделка была профинансирована из средств генераторов, а не материнского холдинга. При этом ТГК-1 не участвовала в сделке, т.к. миноритарии заблокировали ее.

Оценка и прогнозы. Мы ожидаем, что 2020 год будет непростым для компании: мы прогнозируем снижение выработки на 15%, отпуска тепла – на 14%, выручки – на 9,2%, EBIDTA – на 7,3%. При этом мы ждем роста чистой прибыли на 21% в случае, если компания не проведет обесценение станций в 4К20.

Мы оцениваем компанию по методу DCF, используя WACC 13,8%. По мультипликаторам компания оценена справедливо, есть недооценка по P/E. Наша целевая цена акции ОГК-2 составляет 0,88 руб., что подразумевает рекомендацию «Покупать».

Риски. У ОГК-2 снижается выработка с 2016 г. В 2020 г. тренд дополнительно усугубился кризисом, связанным с пандемией, последовавшим снижением спроса на электроэнергию, а также выбытием Красноярской ГРЭС. Кроме того, одновременно с выработкой сокращается КИУМ – с 41% в 2016 г. до 28%, по нашим оценкам, в 2020 г.

Среди прочих рисков мы отмечаем cash-pooling с материнским Газпромом, который может использовать средства дочерних компаний для своих целей, внутригрупповые займы могут выдаваться на нерыночных условиях.

Мы также видим риски резкого снижения EBITDA в 2025 г., когда закончатся платежи ДПМ сразу по пяти блокам. Отчасти падание выручки будет компенсировано ДПМ-2 блоками, отчасти – доходами Свободненской ТЭС (тариф для нее пока не определен).

0 Комментариев