Fund Manager Survey - Ноябрь 2020

Bank of America опубликовал результаты Global Fund Manager Survey (FMS) на Ноябрь. FMS является ежемесячным опросом фондовых управляющих со всего света, в котором банк исследует мнение экспертов индустрии о положении дел на рынке и их планах. Данный опрос предоставляет отличный срез настроений среди институционального сообщества.

В этом месяце опрос прошел среди 190 управляющих с общим портфелем под управлением в $526 млрд. В прошлом выпуске, за октябрь, главной темой были выборы, сейчас же на первый план вышли вакцина и восстановление экономики.

Ниже — наша краткая подборка ключевых моментов опроса

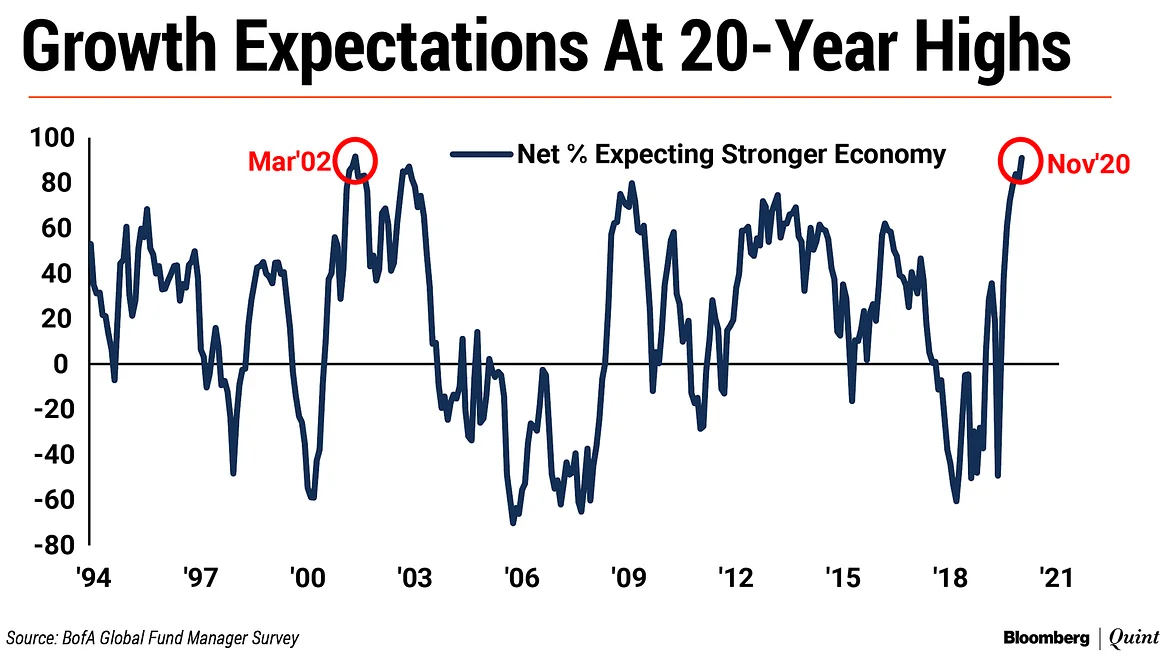

Прежде всего мы видим мощное восстановление уверенности в росте экономики: 91% участников рынка уверены в сильном росте экономики в следующем году, примерно на уровне 2002 и 2009 года. Тогда как 66% уверены, что мы находимся в начале нового экономического цикла и рецессия уже миновала.

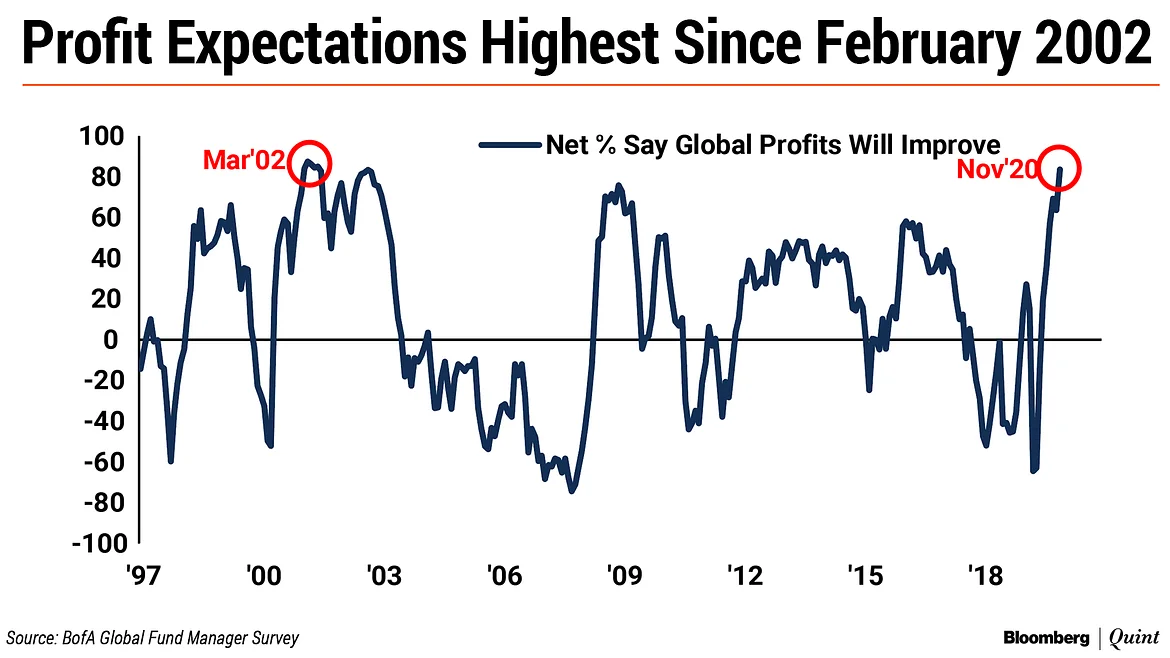

Также, на фоне открытия экономики ожидается рекордный рост заработков корпораций (EPS или чистая прибыль). Именно эта уверенность поддерживает высокие мультипликаторы во многих секторах.

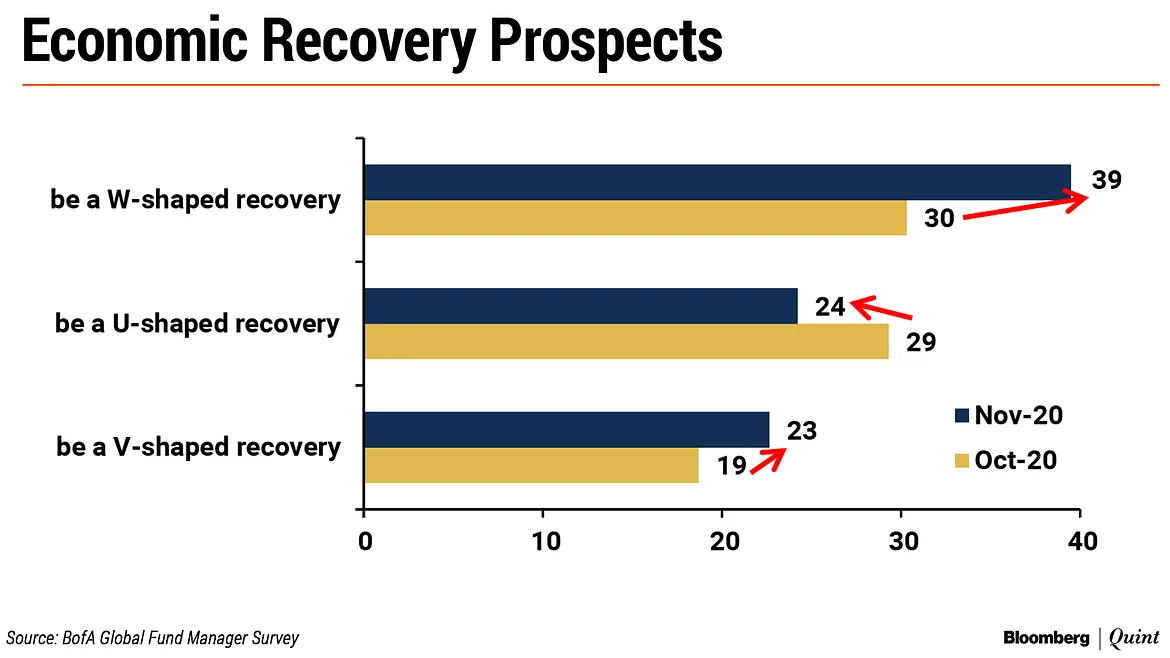

В это же время укрепилась уверенность в «W-образном» восстановлении экономики — многие портфельные управляющие ожидают повышенную волатильность в ближайшей перспективе, но все еще уверены в позитивном итоге (рост).

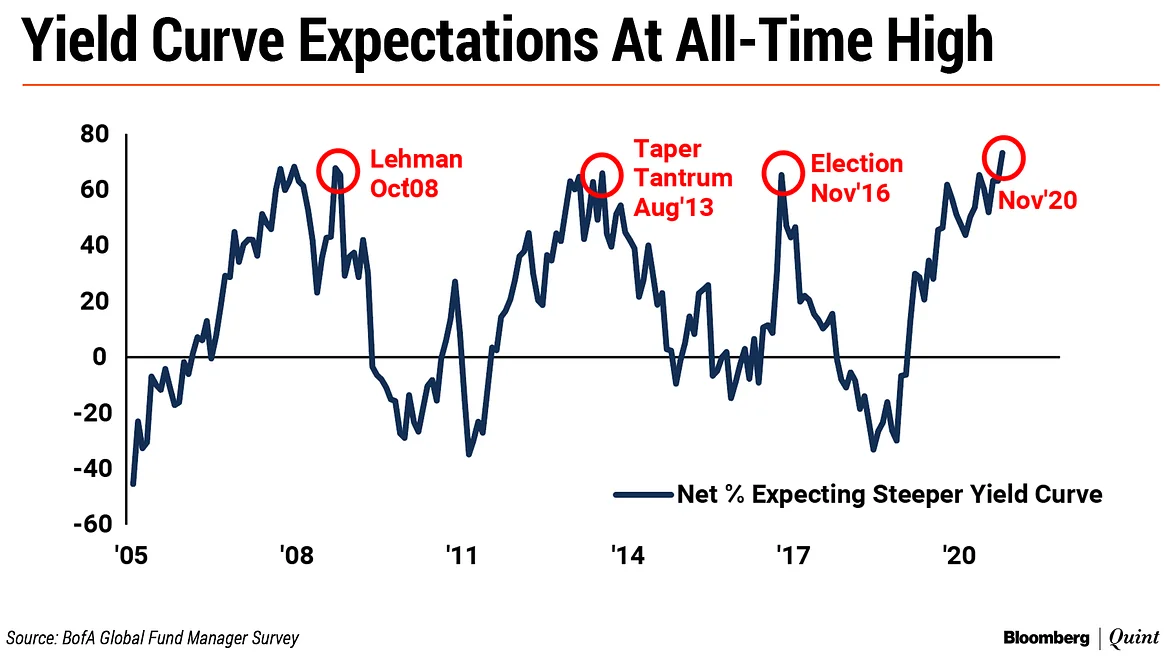

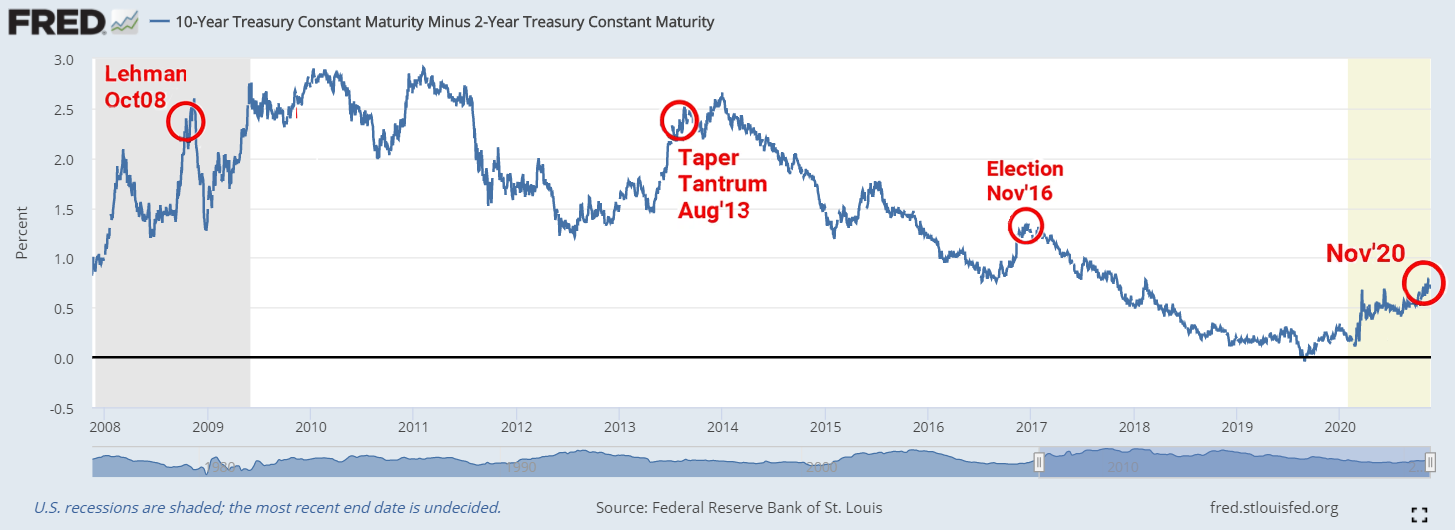

На текущий момент, 73% участников рынка ожидают, что кривая доходностей государственных облигаций США примет нормальный вид, т.е. доходности длинных бондов будут существенно выше, чем короткие. Тогда как сейчас разница между 1Y — 10Y минимальная и составляет 0.75%. То есть кривая практически плоская. Теоретически, ожидания означают сильный экономический рост и вероятное повышение инфляционных ожиданий. В реальности же пики ожиданий часто приходились на пики спреда с последующим понижением (график ниже).

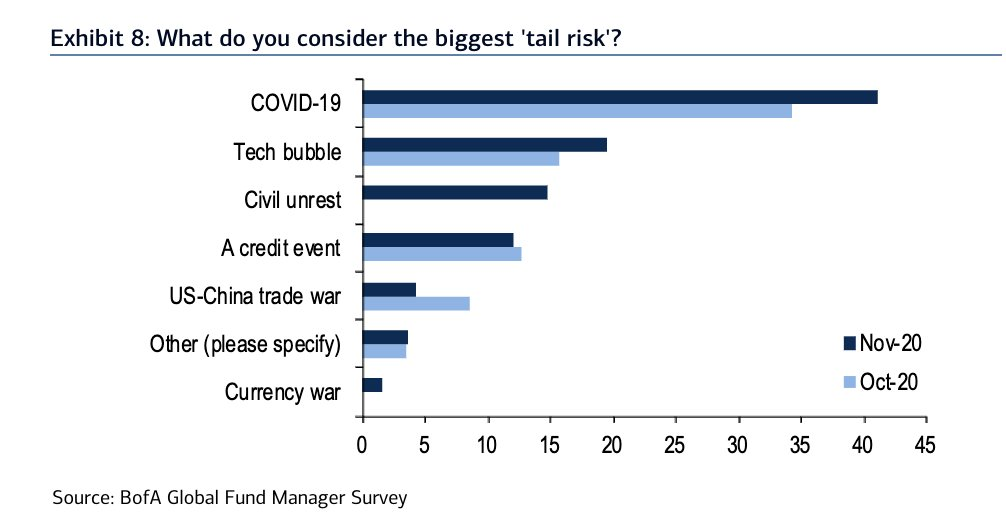

Лидером среди самых значительных рисков остается COVID-19, даже больше чем ранее в связи с обширной ставкой на восстановление секторов, наиболее пострадавших от пандемии. Любые негативные новости могут вызвать волну продаж по всему рынку. Также выросли и риски обрушения котировок компаний Tech сектора, где в цену заложено сильное положительное влияние карантинов и работы из дома (тренд work from home).

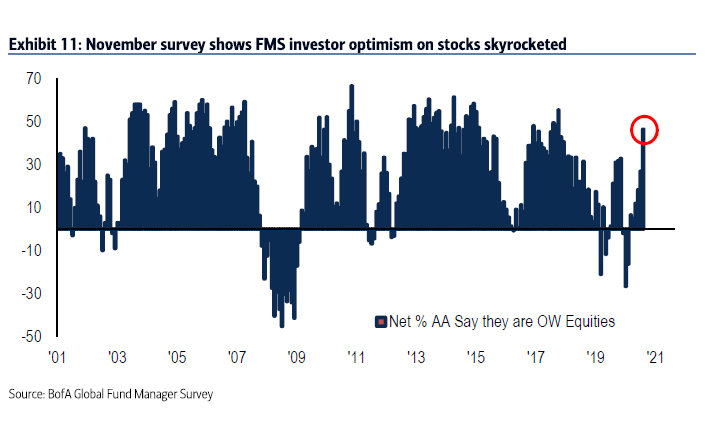

Сильный оптимизм прослеживается и у equity-управляющих (с перевесом портфелей в сторону акций). Примерно каждый второй (46%) надеется на сильный рост капитализации в следующем году. Последний раз мы видели такие уровни в 2018 (впрочем, тогда они не ошиблись).

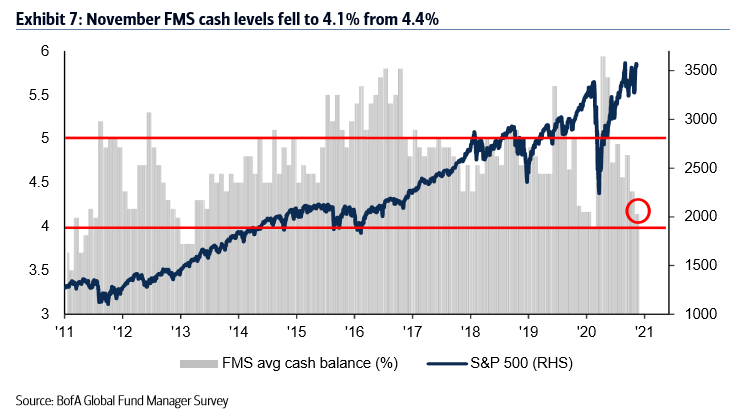

Эта тенденция подтверждается крайне низкими уровни наличных средств (кэша), даже ниже чем в январе, в среднем около 4.1% портфеля, что говорит нам о высочайшем уровне инвестирования в рынок. BofA заявляет “уровни близки к срабатыванию FMS Cash Rule", что трактуется Банком как сигнал к продаже.

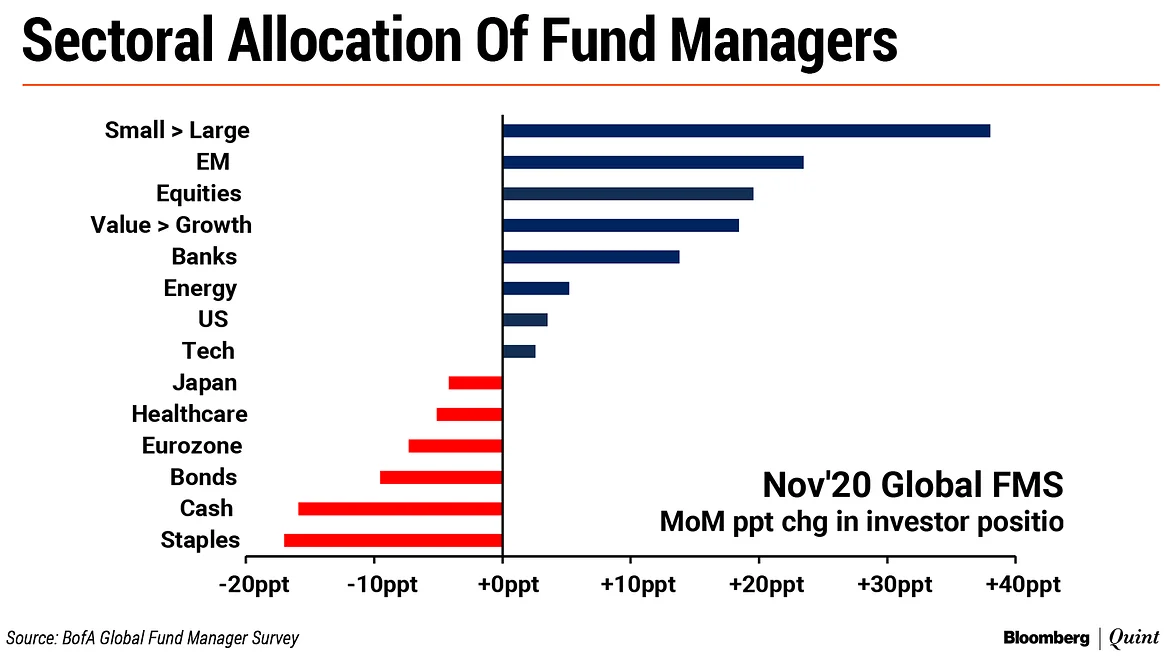

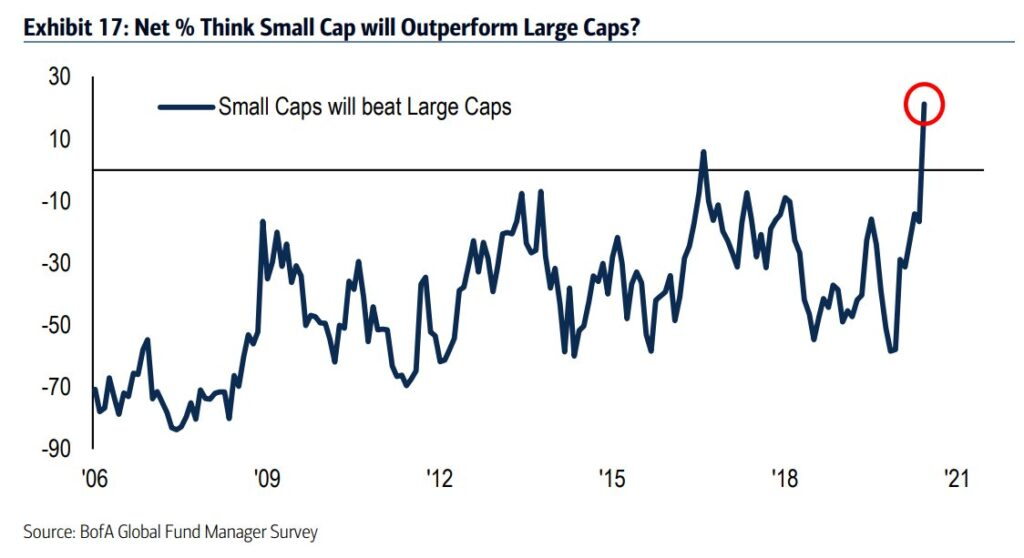

Изменилось и распределение капитала между секторами. Как мы видели на прошлой неделе, вакцина вернула уверенность в наиболее пострадавшие сектора. Большинство поспешило вернутся в лучшие истории развивающихся рынков, в особенности среди малых бизнесов. Если последние пару лет прошли под знаменем больших игроков, то в 2021 ожидания переходят к малым историям.

Как мы видим, на рынке происходит обратная ротация в малопопулярные сектора рынка. В ближайшее месяцы мы еще наверняка увидим продолжение ребалансировки портфелей все дальше от главных историй выигрывавших от пандемии. Высокие ожидания от рынка, в особенности от историй восстановления, наверняка будут поддерживать волатильность и давать множество возможностей для спекулятивных сделок в ближайшей перспективе.

Больше обзоров, аналитики и интересных новостей на нашем Telegram-канале @investorylife.

Тимофей Мартынов19 ноября 2020, 21:36Спасибо за обзор!0

Тимофей Мартынов19 ноября 2020, 21:36Спасибо за обзор!0 GOLD19 ноября 2020, 21:42Хоссподи… будет КУЕ — будет рост… не будет КУЕ — не будет роста. Майнинг долларов — вот на чем держится американская «экономика».+1

GOLD19 ноября 2020, 21:42Хоссподи… будет КУЕ — будет рост… не будет КУЕ — не будет роста. Майнинг долларов — вот на чем держится американская «экономика».+1