НДФЛ удержанный брокером - кому он достается ???

!!! Кто сам сталкивался с этим, пожалуста напишите тут!!!!

Много лет действует «НДФЛная несправедливость» — удерживаемый брокером налог направляется в региональный бюджет по территориальности самого брокера..

Минфин России в письме от 15.06.2018 № 03-04-05/41134 разъяснил порядок нормативных отчислений НДФЛ и налога на прибыль в бюджеты субъектов.

Нормы отчислений НДФЛ

Рассмотрим порядок распределения налога на доходы физических лиц между бюджетами различного уровня.

Об этом указано в статьях 56 и 61 Бюджетного кодекса Российской Федерации.

Так, врегиональный бюджет поступают отчисления в размере 85% от суммы подлежащего уплате налога.

Оставшиеся 15% региональные власти могут направить: в местный бюджет или бюджет муниципального района – в размере 5%. в бюджет поселения – в размере 10%.

Этот норматив может быть увеличен по закону субъекта РФ или снижен по нормативному акту муниципального района или в бюджет городского округа – в размере 15%.

Этот норматив может быть увеличен по закону субъекта РФ.

Уплата НДФЛ

В платежных документах плательщики должны указывать код той территории, в чей бюджет должен быть перечислен налог.

Для этого используют коды ОКТМО (общероссийского классификатора территорий муниципальных образований).

Согласно пункту 1 статьи 83 Налогового кодекса Российской Федерации в целях проведения налогового контроля организации подлежат постановке на учет в налоговых органах по месту нахождения организации.

Совокупная сумма налога, исчисленная и удержанная налоговым агентом у налогоплательщика, в отношении которого он признается источником дохода, уплачивается в бюджет по месту учета налогового агента в налоговом органе.

Таким образом, сумма налога, исчисленная и удержанная организацией, являющейся налоговым агентом, у физического лица, уплачивается в бюджет по месту учета организации.

Не знаю как Вам, но мне бы хотелось, чтобы мои налоги направлялись на развитие того региона где я проживаю или зарегистрирован.

Можно ли что-то с этим сделать ???

Оказывается можно, но тогда Вам придется самостоятельно взаимодействовать со своей ИФНС по месту учета Вас, как налогоплательщика.

Достаточно создать условия невозможности удержание брокером НДФЛ в конце года (потратить все остатки рублей), и в установленные сроки самостоятельно уплатить налог, но уже со своим ОКТМО.

p.s. дело это правда довольно хлопотное, да и возможно не очень понравится финконтролю брокера. that's 4U to decide как говорится..

---------

Нормативка:

При этом в случае невозможности удержать НДФЛ с дохода физического лица ввиду отсутствия денежных средств по окончании налогового периода на счете данного физического лица, Налоговым кодексом РФ, а именно, абзацем 8 пункта 8 статьи 214.1, установлено, что «при невозможности удержать у налогоплательщика исчисленную сумму налога источником выплаты дохода налоговый агент (брокер, доверительный управляющий или иное лицо, совершающее операции по договору поручения, договору комиссии, иному договору в пользу налогоплательщика) в течение одного месяца с момента возникновения этого обстоятельства в письменной форме уведомляет налоговый орган по месту своего учета о невозможности указанного удержания и сумме задолженности налогоплательщика. Уплата налога в этом случае производится в соответствии со статьей 228 настоящего Кодекса».

Таким образом, налоговый агент обязан в случае невозможности удержания НДФЛ уведомить налоговый орган в течение одного месяца с момента возникновения данного обстоятельства. В таких обстоятельствах и в соответствии с требованиями НК РФ обязанности по уплате НДФЛ осуществляет налогоплательщик — физическое лицо в общеустановленном порядке. - из

Письмо Минфина РФ от 25 октября 2007 г. N 03-04-06-01/361 Об уплате брокерами НДФЛ по операциям купли-продажи ценных бумаг по окончании налогового периода

----

ну а дальше как известно:

Декларация 3-НДФЛ всегда подается в налоговую инспекцию по адресу постоянной регистрации/прописки (п.3 ст. 228 НК РФ, п.2 ст. 229 НК РФ, п. 1 ст. 83 и ст. 11 НК РФ).

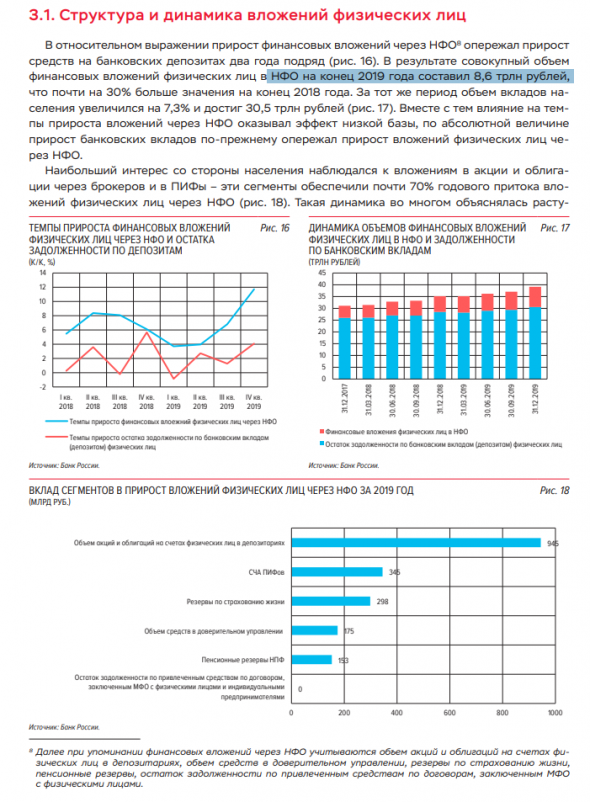

p.s. речь между прочим об НДФЛ с доходов от размещения почти 10 трлн руб с доходностью примерно 8% годовых (данные ДИП ЦБ за 2020), это более 100 млрд руб самого налога

Очень подробная памятка об НДФЛ от ВТБ, с примерами и нормативной базой

broker.vtb.ru/upload/iblock/691/%D0%9F%D0%BE%D1%80%D1%8F%D0%B4%D0%BE%D0%BA%20%D0%BD%D0%B0%D0%BB%D0%BE%D0%B3%D0%BE%D0%BE%D0%B1%D0%BB%D0%BE%D0%B6%D0%B5%D0%BD%D0%B8%D1%8F_2019.pdf

важное уточнение тут

www.garant.ru/news/542008/

1. п. 5 ст. 226 НК РФ: «При невозможности в течение налогового периода удержать у налогоплательщика исчисленную сумму налога налоговый агент обязан в срок не позднее 1 марта года, следующего за истекшим налоговым периодом, в котором возникли соответствующие обстоятельства, письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и сумме не удержанного налога».

2. п. 6 ст. 228 НК РФ: «Налогоплательщики, получившие доходы, сведения о которых представлены налоговыми агентами в налоговые органы в порядке, установленном пунктом 5 статьи 226 и пунктом 14 статьи 226.1 настоящего Кодекса, за исключением доходов, не подлежащих налогообложению в соответствии с пунктом 72 статьи 217 настоящего Кодекса, уплачивают налог не позднее 1 декабря года, следующего за истекшим налоговым периодом, на основании направленного налоговым органом налогового уведомления об уплате налога»

Легальный способ перенести срок уплаты НДФЛ по операциям у брокера на 1 декабря — просидеть в инструментах по 1 февраля включительно. Далее ИФНС пришлет уведомление об оплате налога на основании инфы от брокера.

кстати, окончательная уплата НДФЛ, связанная с доплатой НДФЛ по совокупным доходам, превысившим 5 млн. руб., тоже по уведомлению до 1 декабря и по месту жития

В сопоставимом по населению Екатеринбурге, он всего 9 млрд и 32%

Нижний Новгород на 20% меньше Новосиба и там 8 млрд

А в Омске, тоже город миллионник всего 4.5 млрд НДФЛа...

Возможен вариант, что это как-то связано с удержанием и уплатой БКС брокером за 100 тыс клиентов по местному ОКТМО ??

Мой город строит дороги, парки и школы по 1+ млрд руб за штуку, а мои налоги уходят в МСК (от которого штрафы лишь изредка прилетают за парковку) и Новосиб (ничего личного)