Совкомфлот. Обзор финансовых показателей за 3-ий квартал 2020 года. Считаем дивиденды и палим бычью ловушку.

Вышел противоречивый отчет. Надо отдать должное менеджменту, умеют подбирать цифры и интонации. Ранее разбирал компанию, и говорил о достаточно высокой оценке IPO, и что ребята выбрали самый идеальный момент. Тут им честь и хвала! В разборе, я также указывал на «разовость» происходящего в компании, и что аномальные показатели в будущем мы не увидим.

Оцените заголовок: «СКФ за 9 месяцев 2020 года увеличил чистую прибыль и портфель долгосрочных заказов более чем в 2 раза»

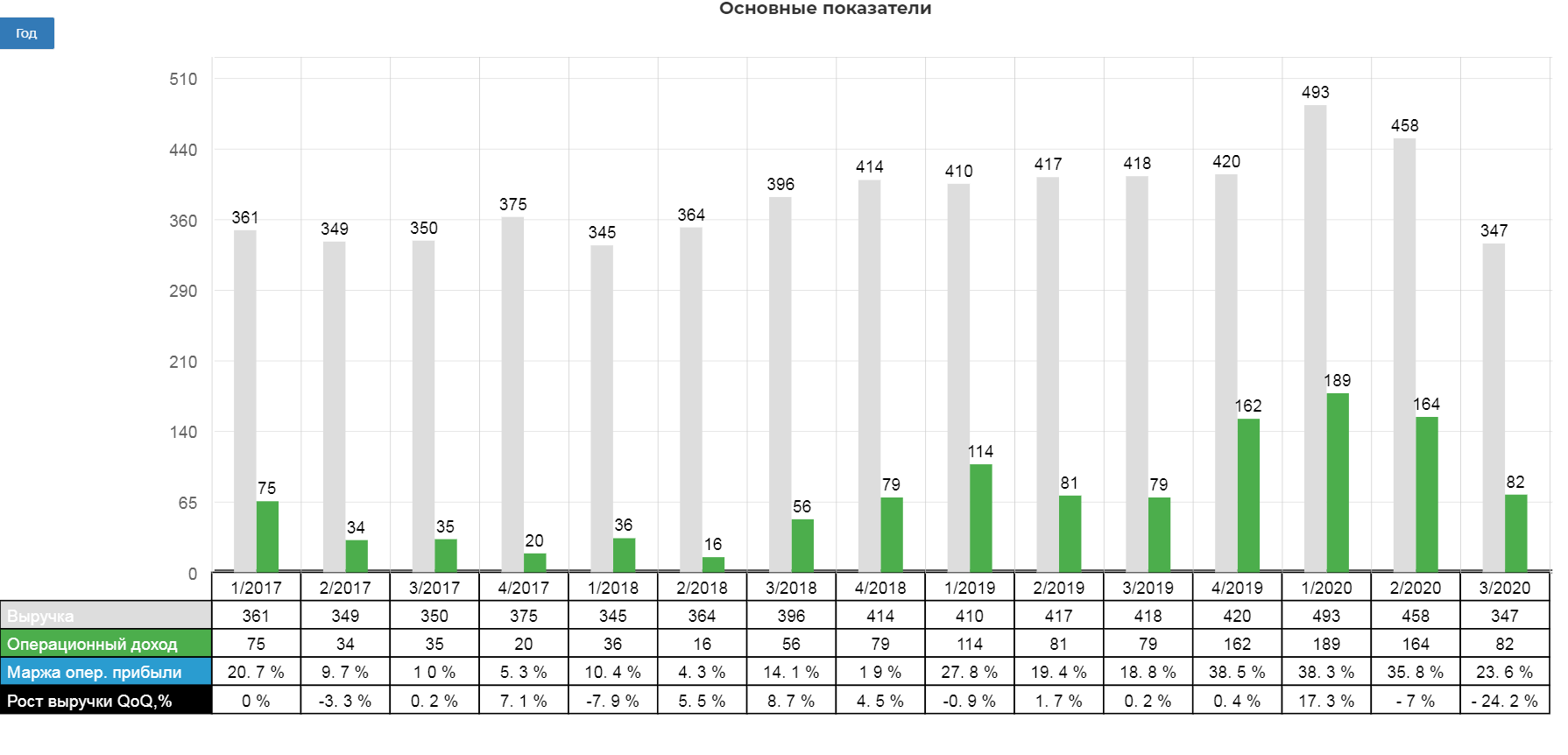

А то что выручка упала на 16% г/г, а чистая прибыль в 5 раз кв/кв как-то умолчали...

дивиденды и палим бычью ловушку." title="Совкомфлот. Обзор финансовых показателей за 3-ий квартал 2020 года. Считаем дивиденды и палим бычью ловушку." />

дивиденды и палим бычью ловушку." title="Совкомфлот. Обзор финансовых показателей за 3-ий квартал 2020 года. Считаем дивиденды и палим бычью ловушку." />

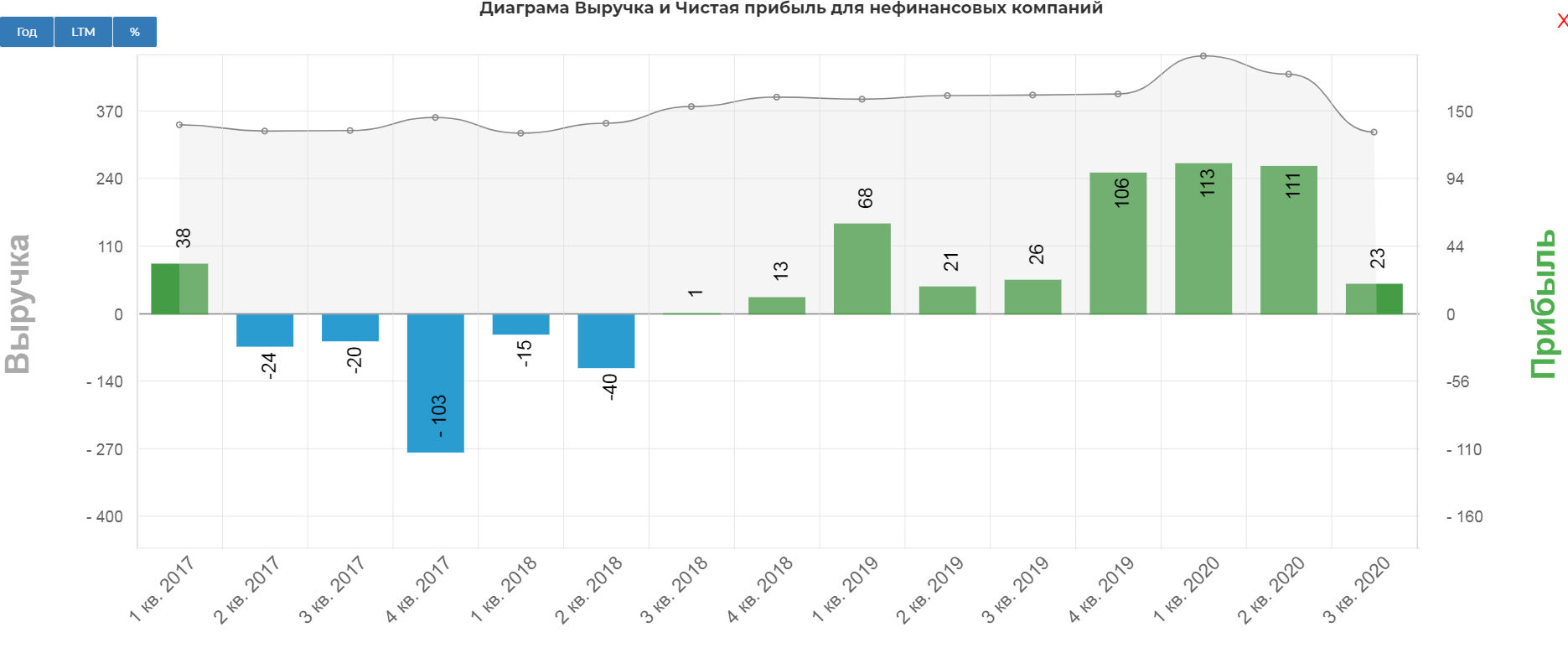

На этой диаграмме видно лучше. Операционная прибыль упала в два раза относительно 2кв 2020.

Обратимся к операционному отчету, чтобы более точно понять в чем причина падения показателей.

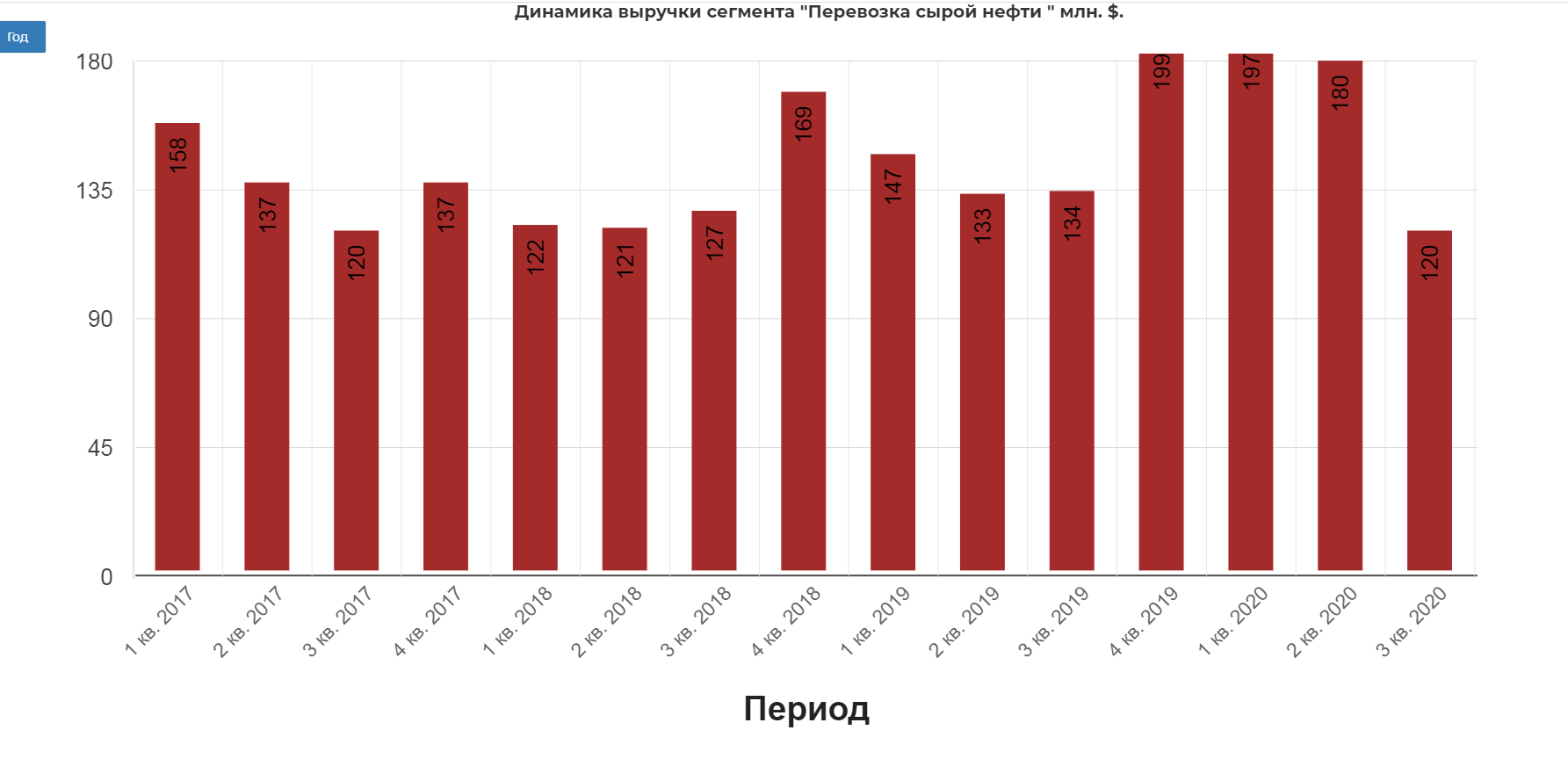

Выручка от перевозки сырой нефти упала на 30% от 2го квартала. Причина в падении цен на фрахт. Когда танкеры перестали использовать как плавающие бочки.

И сразу же операционная прибыль сегмента вернулась в типичное русло:

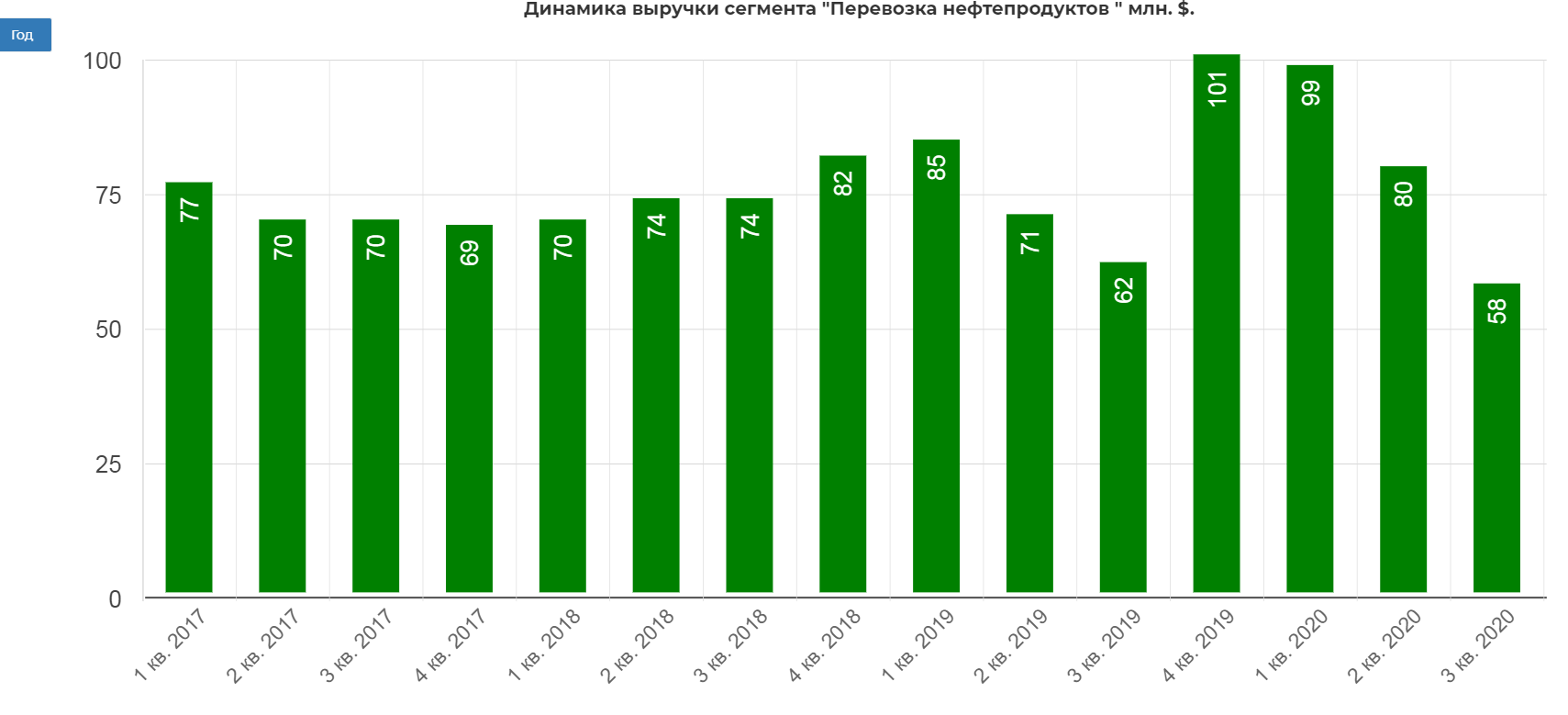

Перевозка нефтепродуктов аналогичная картина.

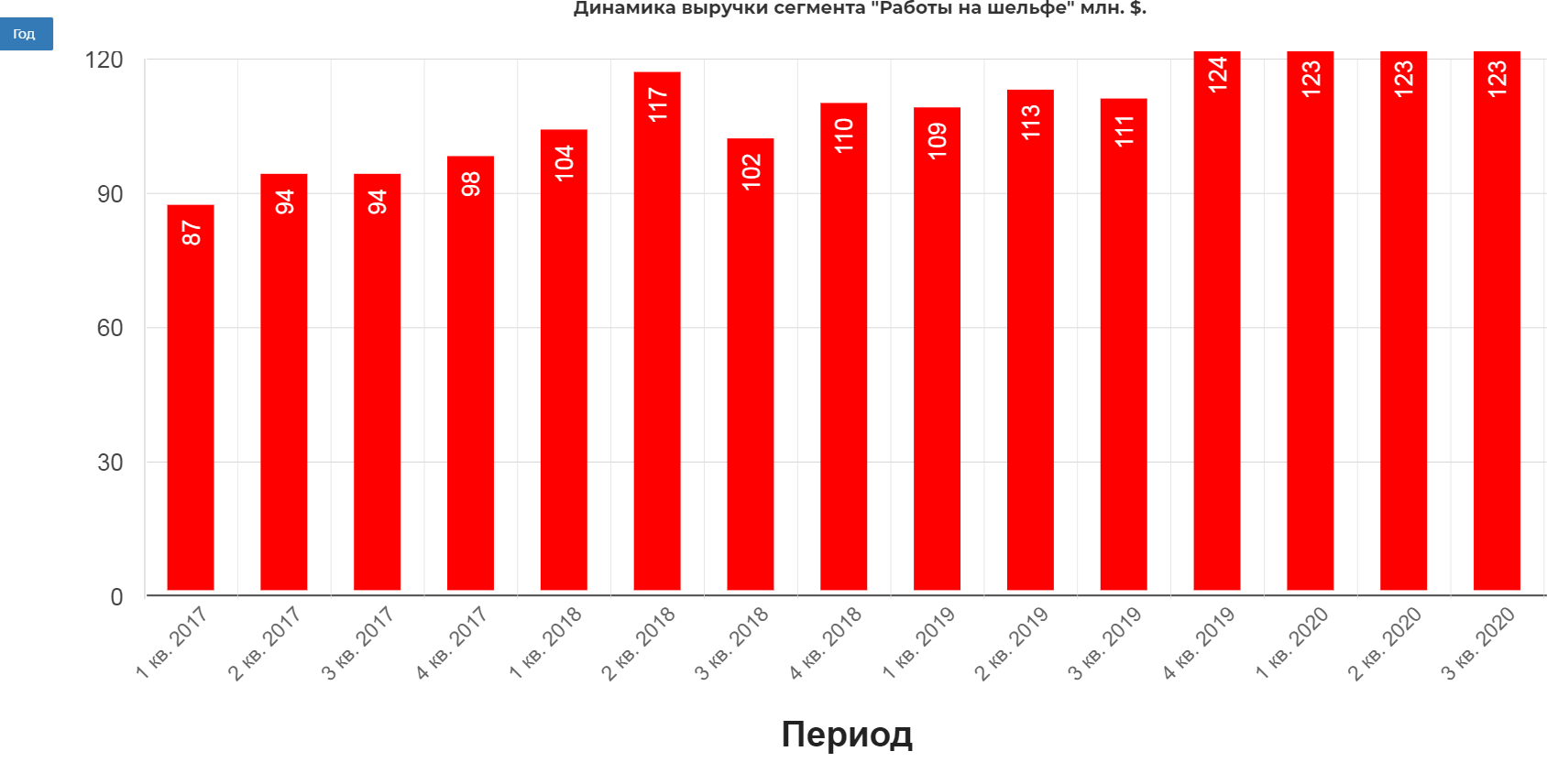

Многие считают якорными это перевозку, но это большое заблуждение. Якорным сегментом являются «Работы на шельфе». Обратите внимание выручка совсем не снизилась. Таким образом Совкомфлот выигрывает от развития и инвестиции в северные широты России.

Операционная прибыль снизилась, но не так драматично как в сегменте перевозки.

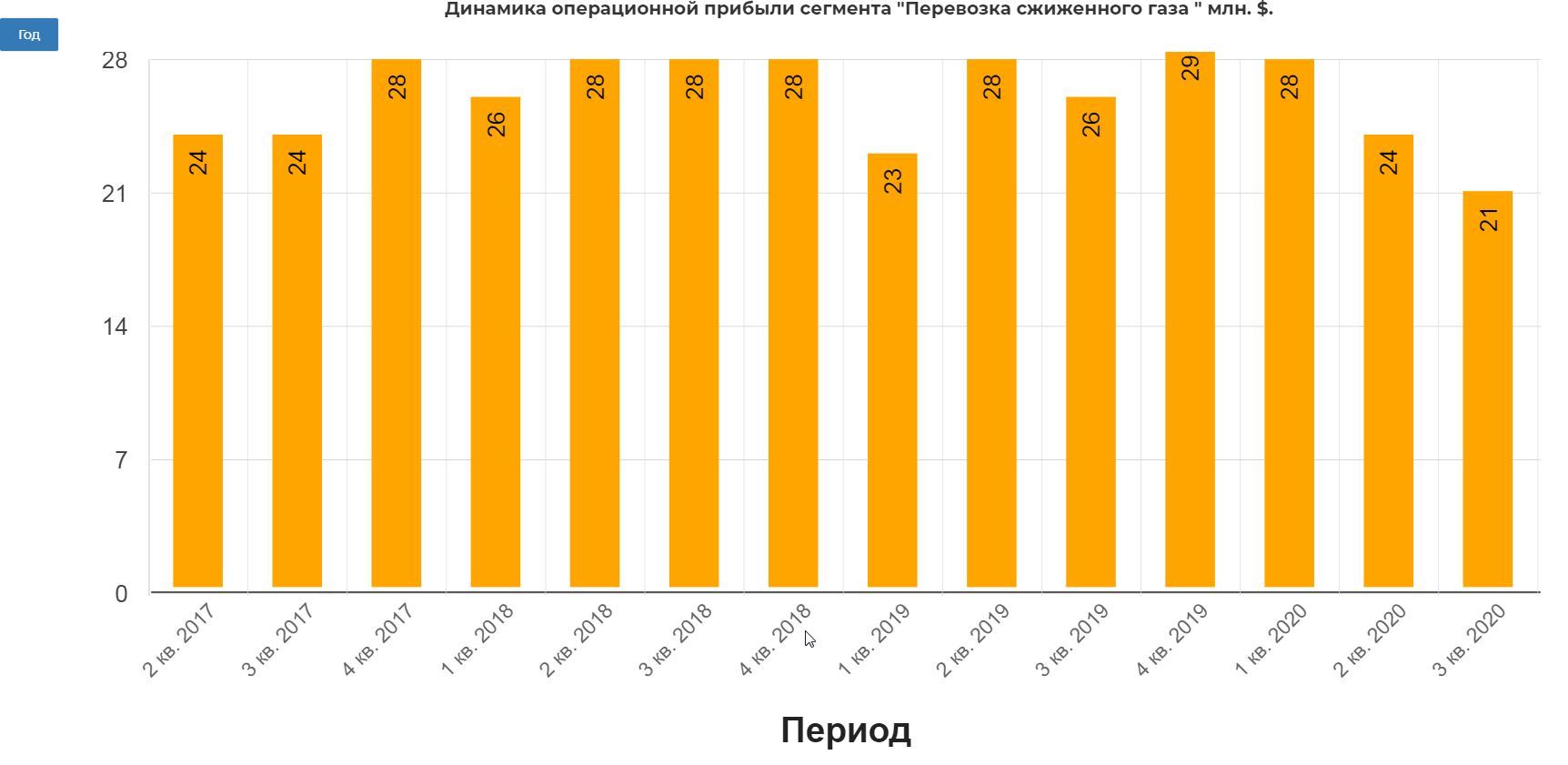

Добыча газа в отличии от добычи нефти в мире, практически не упала. Не было такого перепроизводства из-за резкого падения спроса. Вот и сегмент перевозки СПГ у СВКФ практически не подвержен колебаниям.

Выходит стабилизация ситуации с нефтью не очень выгодна Совкомфлоту, так как цены на фрахт опускают до типичных для отрасли. Учитывая низкую вероятность повторения отрицательных цен на нефть и ковровых локдаунов, можно смело утверждать, что ближайшее время «жирных» кварталов не будет.

Но есть и положительные моменты. Это рост долгосрочных контактов:

Группа СКФ продолжила расширять портфель долгосрочных контрактов с акцентом на обслуживание крупных проектов в сложных климатических и ледовых условиях. Общий объем законтрактованной будущей выручки СКФ увеличился до 24 млрд долл. США (на 31 декабря 2019 года он составлял 10 млрд долл. США).

В течение 2020 года группа СКФ самостоятельно и через совместное предприятие ПАО «Совкомфлот» c ПАО «НОВАТЭК» (ООО «СМАРТ СПГ») заключила с ООО «Арктик СПГ 2», оператором одноименного проекта, долгосрочные контракты на отфрахтование 17 новых ледокольных газовозов. Контракты на 14 судов были подписаны «СМАРТ СПГ» в течение девяти месяцев 2020 г., контракты еще на три судна были подписаны непосредственно группой СКФ в октябре 2020 года. Общий объем законтрактованной будущей выручки СКФ в рамках 17 указанных тайм-чартерных договоров составляет около 14 млрд долл. США.

В сентябре 2020 года группа СКФ приняла в эксплуатацию новый газовоз «СКФ Баренц» грузовместимостью 174 тыс. куб. м. «СКФ Баренц» отфрахтован концерну Shell по долгосрочному тайм-чартерному договору. В первом квартале 2021 года компания планирует принять в эксплуатацию еще один газовоз, «СКФ Тиммерман», который также отфрахтован Shell по долгосрочному тайм-чартерному договору.

Возвращаемся к фин. отчету:

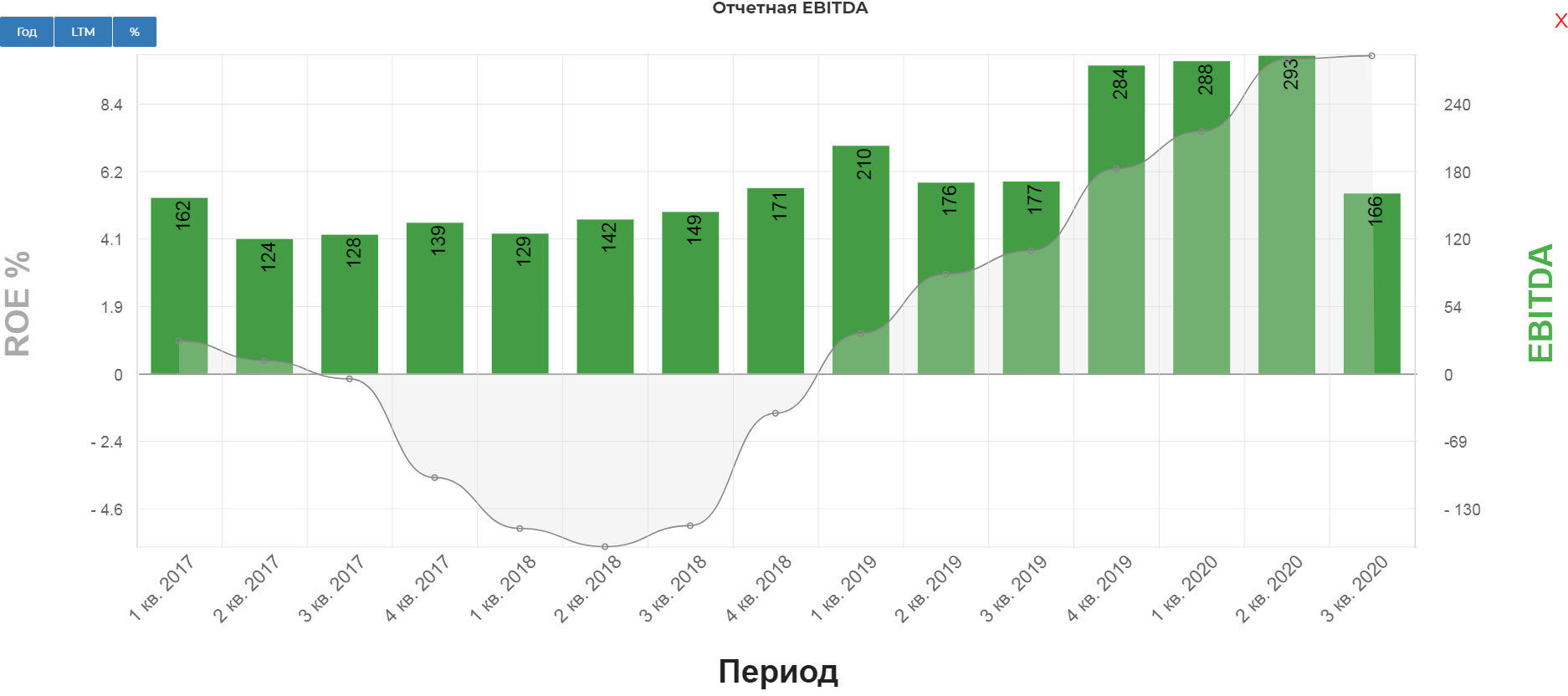

Показатель EBITDA снизился на 1,6% до уровня 162,8 млн долларов США. Коррекция рынка наблюдалась в 3-м квартале: в этот период уровни ставок традиционно снижаются до самых низких за год значений, в 2020 году влияние сезонного фактора было еще более значительным из-за дополнительного падения объемов перевозок в условиях пандемии коронавирусной инфекции COVID-19.

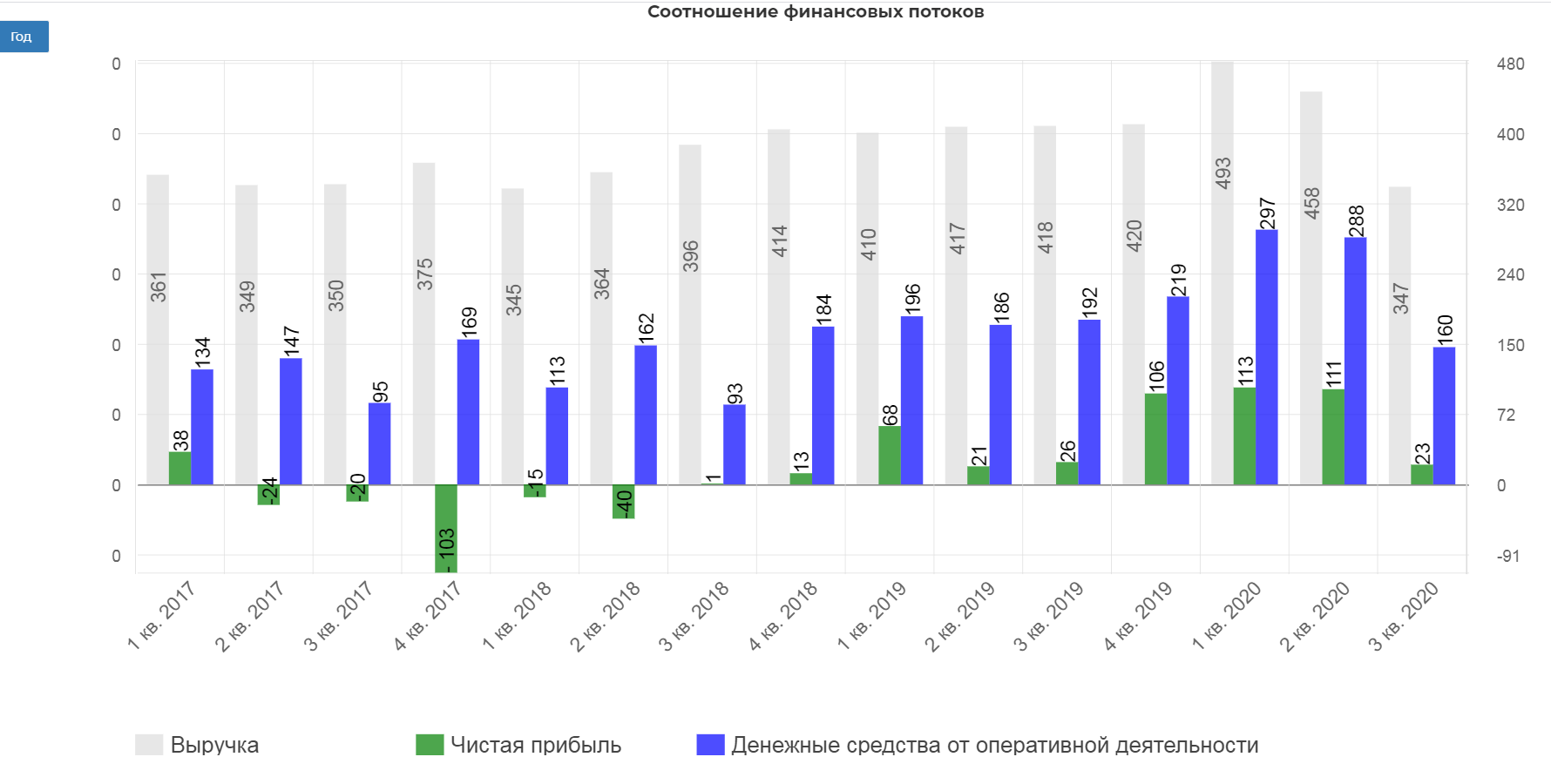

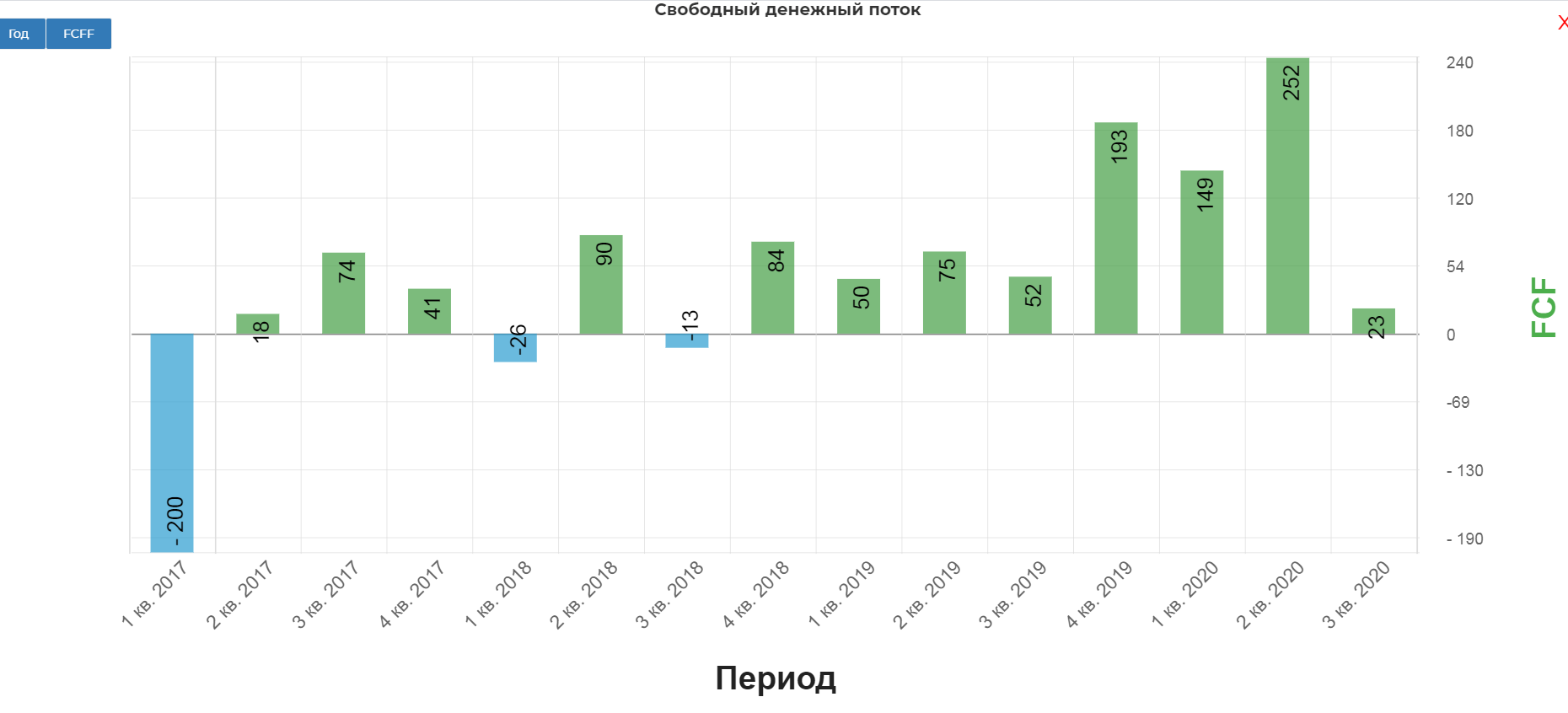

Денежные средства от оперативной деятельности вернулись к типичным средним 160-90 млн. долларов в квартал.

Денежные средства от оперативной деятельности вернулись к типичным средним 160-90 млн. долларов в квартал.

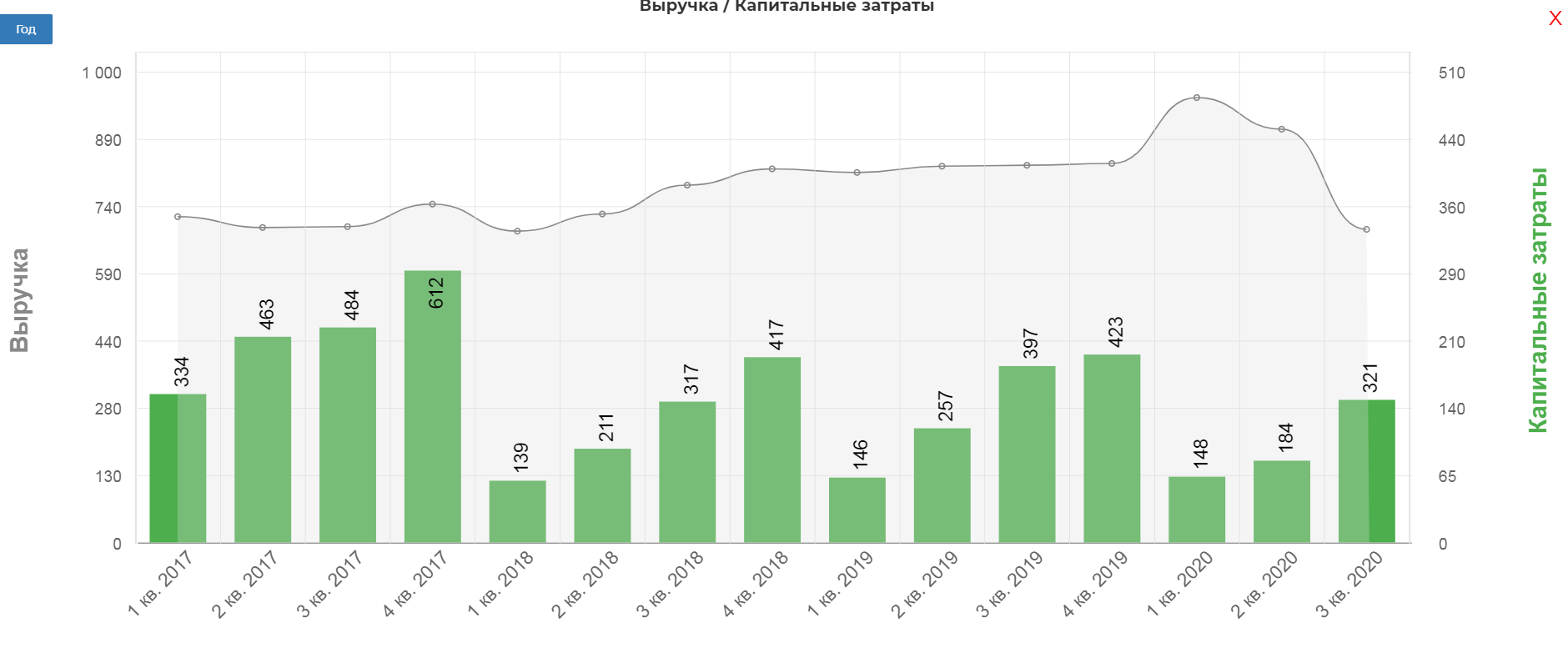

СВК сокращает в период пандемии капитальные затраты на 20% до 321 млн. долларов.

В итоге свободный денежный поток FCFсократился в 10 раз кв/кв и составил 23 млн. долларов. И это с учетом снижающегося капекса.

Долговая нагрузка незначительно выросла до 2,8 млрд. долларов в 3кв, однако в 4ом:

В октябре группа СКФ досрочно погасила банковские кредиты в размере 137,7 млн долл. США, срок погашения которых был менее двенадцати месяцев с 30 сентября 2020 года.

В ноябре 2020 года группа СКФ рефинансировала предстоявшие к погашению кредиты в размере 67,3 млн долл. США с действующими кредиторами и дополнительно привлекла 155 млн долл. США на срок до 8 лет в рамках проектного финансирования совместного предприятия СКФ с NYK и Samudera по оперированию двумя газовозами СПГ.

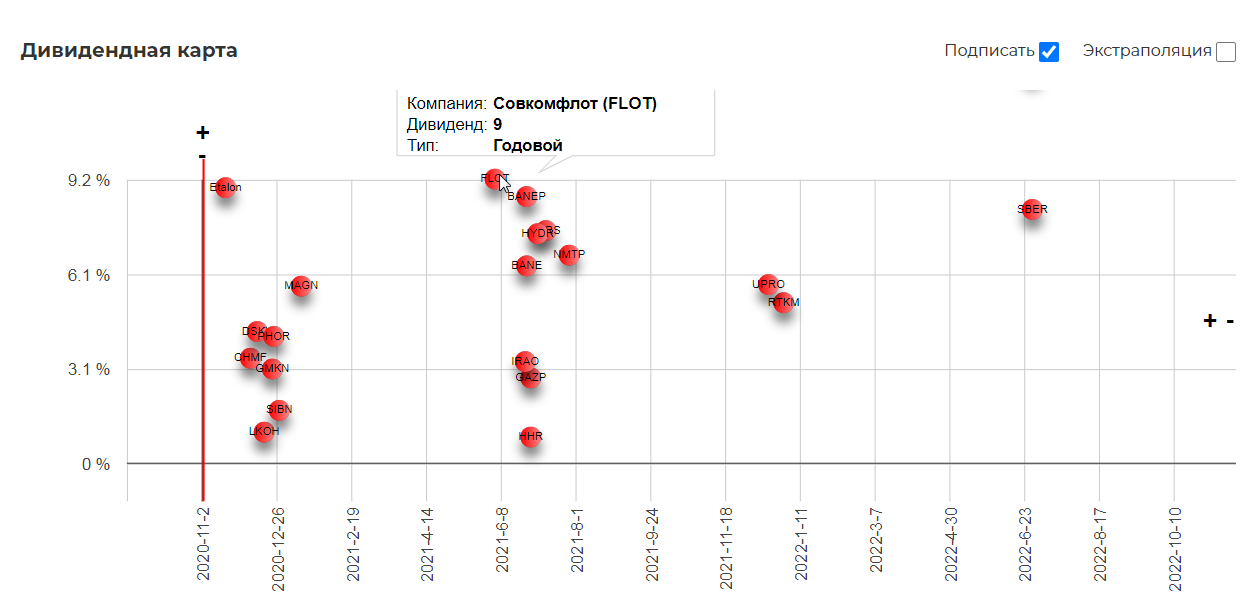

Дивиденды:

«Совкомфлот» подтверждает политику по выплате дивидендов в размере не менее 50% от чистой прибыли по МСФО. Целевые дивидендные выплаты по результатам 2020 г. составят 225 млн долл. США при условии утверждения данного решения Советом директоров и годовым общим собранием акционеров компании.

Это дает нам ориентир в районе 9р на акцию при курсе 78р/дол.

Заглядывать в 2021 для определения дивидендов, получаемые в 2022 дело неблагодарное, но можно прикинуть минимальную планку при средней прибыли в квартал 25 млн. долларов. Тогда это даст 4,5-5р дивидендов. Для долгосрочного инвестора вполне неплохо в ожидании операционного роста. А он к 2024 будет:

«Новатэк», «Газпром нефть», «Роснефть» и «Норникель» взяли обязательство перевозить по Севморпути к 2024 году 73,9 млн тонн грузов, говорится в поручении Мишустина". Напоминаю, что за 9 мес. 2020 было перевезено по сев. мору 24 млн. тонн

Таким образом дивиденды в районе 9-10р станут средними, но не ближайшие пару лет.

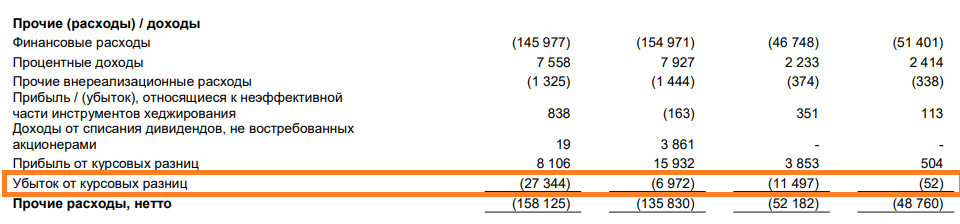

Курсовые разницы.

Хотелось бы отдельно коснуться двойной природы курсовых разниц. Они особо сильно влияют на показатели ЧП, влияя в свою очередь на дивиденды. Например за эти 9 мес. ЧП потеряла не много не мало, а 27 млн. долларов. Это целый рубль дивидендов.

Чем выше закроется доллар в конеце декабря 2020, тем лучше. Аномально высокие показатели года перекроют курсовые убытки, а укрепление рубля в 2021, будет увеличивать дивидендную базу уже «типичных» по показателям кварталов.

Техническая картина:

FLOT все еще мало имеет публичной истории, поэтому что-то активно рисовать толку мало. Но я бы не стал рассматривать покупки выше 90р, учитывая вероятное падение дивидендов в 2022. Локально на хайпе вокруг 10% доходности, бумаги могут легко задрать выше 100р

Вывод: Инвесторы бегущие в Совкмофлот ради 10% доходности могут в 2022 быть жестоко разочарованы. Рост и обновление исторического хая вероятно будет иметь разовый характер. Однако если вы планируете инвестиции с прицелом на 2024, то инвестиции даже по текущим кажутся интересными. (но я бы не стал :) )

PS: Еще больше разборов в группа ВКОНТАКТЕ

Сто лет тебя не было