Руководство по позиционной торговле

Из всех торговых стратегий позиционная торговля охватывает самый продолжительный интервал времени. Соответственно, существует больший потенциал для получения прибыли, но в то же время есть и повышенный риск.

Преимущества позиционной торговли — это ограниченное поддержание позиций, использование более глобальных трендов и ослабление рыночного «шума».

Выбор торгового актива

При выборе актива/валютной пары для открытия сделок следует учитывать следующие факторы:

Волатильность

Рекомендуем выбирать высоко активный торговый инструмент, чтобы ежедневный SWAP не съедал вашу прибыль. Выбирайте актив, на который влияют как политические, так и экономические события. Здесь подойдут основные мажорные пары, также можно задействовать золото, нефть и ряд основных индексов.

Маржа

Позиционный трейдинг отличается от большинства стратегий тем, что для успешной торговли лучше будет использовать небольшое кредитное плечо. Вот переменные, на которых должен быть основан выбор маржи:

- Объём торговых средств (при этом торги ведутся только по рисковому капиталу), который доступен вне личного счёта;

- Расчёт лучшего соотношения между риском и прибылью при определении кредитного плеча.

Учитывайте при торговле и манименеджмент: риски не должны превышать 5-10% от вашего депо.

Существуют такие виды трендов, которые просто продолжаются без «остановки», в то время как другие трейдеры находятся за бортом в ожидании отката, горя желанием тоже войти в этот рынок.

Если вы хотите узнать больше, тогда добро пожаловать в позиционную торговлю.

Если это нечто новое для вас – не переживайте.

Потому что из сегодняшнего поста вы узнаете следующее:

· Что такое позиционная торговля и как она работает;

· Где найти лучшие возможности для позиционной торговли;

· Как определить лучшее время для входа в рынок в рамках позиционной торговли;

· Как правильно установить стоп-лосс в позиционной торговле;

Что такое позиционная торговля и как она работает

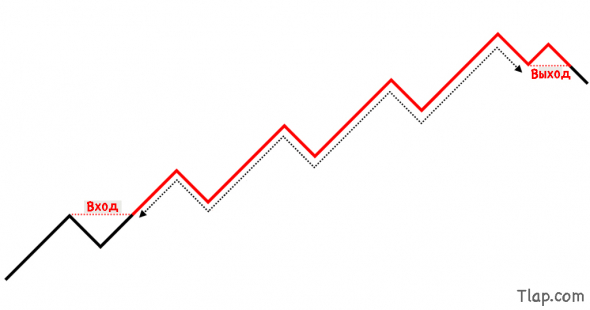

Позиционная торговля – это торговая методология, целью которой является поймать тренд на рынке.

Идея состоит в том, чтобы поймать «само движение» и выйти из рынка только тогда, когда тренд продемонстрирует признаки разворота.

Вот что я имею в виду:

Преимущества и недостатки позиционной торговли...

Преимущества:

· Требуется менее 30 минут в день;

· Эта техника подходит для тех, кто работает полный рабочий день;

· Меньше стресса по сравнению с внутридневной торговлей.

Недостатки:

· Вы будете наблюдать, как ваши прибыльные позиции часто превращаются в убыточные;

· У вас будет низкая частота прибыльных позиций (около 30-40%).

По моему опыту, лучшее время для входа в рынок на «ранних стадиях» тренда.

1. Области поддержки и сопротивления;

2. Пробой долгосрочного диапазона;

3. Первый откат является лучшим откатом.

1. Области поддержки и сопротивления дадут вам возможность «покупать на минимумах и продавать на максимумах»

Область поддержки – это область на вашем графике, где потенциальное давление покупателей может подтолкнуть цену выше.

Область сопротивления – это область на вашем графике, где потенциальное давление продавцов может подтолкнуть цену ниже.

Восходящий тренд развивается только после пробоя уровня максимумов диапазона снизу вверх.

Таким образом, если вы хотите войти в рынок ДО ТОГО, как цена совершит пробой, вы должны сделать это, когда рынок еще находится в диапазоне.

И где находится лучшее место для открытия длинной позиции на рынке, который торгуется в диапазоне?

ПРОБОЙ!

В области поддержки.

2. Пробой долгосрочного диапазона приносит стресс в вашу торговлю

Дело вот в чем:

Рынок постоянно меняется.

Он переходит от состояния диапазона к тренду и обратно к диапазону.

И согласно моему опыту, чем дольше рынок торгуется в диапазоне, тем сложнее он пробивает границы этого диапазона.

Вот почему...

Когда рынок находится в диапазоне, трейдеры будут открывать длинные позиции на уровне поддержки и короткие позиции на уровне сопротивления.

И где они будут размещать свои ордера стоп-лосс?

Вероятно, ниже уровня поддержки и выше уровня сопротивления.

Со временем этот кластер ордеров стоп-лосс будет увеличиваться по мере того, как всё больше трейдеров будут торговать вблизи максимумов и минимумов диапазона.

Но рынок в конце концов должен пробиться.

Теперь допустим, что рынок пробивается вверх.

Что происходит?

Есть трейдеры, которые торгуют на импульсе, позиционные трейдеры и трейдеры, торгующие в направлении тренда, которые открывают длинные позиции на пробое.

Еще есть трейдеры, которые открыли короткие позиции и у которых вблизи уровня сопротивления сработали защитные стопы, что еще больше подпитывает дальнейшее давление покупателей.

Каков результат?

Всё это приводит к сильному пробою и возможному началу нового тренда.

Суть заключается в следующем...

Чем дольше цена торгуется в диапазоне, тем сложнее он пробивается.

3. Первый откат является лучшим откатом, и вот почему...

Откат – это когда цена временно движется против тренда и предлагает вам возможность для входа в рынок.

Согласно моему опыту, лучшим откатом является первый откат после пробоя.

И вот почему...

Когда рынок торгуется в диапазоне, он должен в конце концов пробить его.

И как вам уже известно, чем дольше длится диапазон, тем труднее он пробивается.

Таким образом, когда рынок наконец пробивает границу диапазона, трейдеры, пропустившие данное движение, с нетерпением ждут входа в рынок на первом же откате.

Эти откаты обычно имеют неглубокую коррекцию, так как немногие трейдеры хотят торговать против сильного импульса.

Следовательно, вы можете купить на пробое максимума колебания и «запрыгнуть» в тренд.

Как определить лучшее время для входа в рынок в рамках позиционной торговли

Для позиционной торговли вы можете использовать 2 метода входа в рынок.

К ним относятся:

· Ложный пробой;

· Сокращение волатильности.

Ложный пробой

Этот метод входа дает преимущества для трейдеров, торгующих на пробое, которые «попали в ловушку», и он подходит для торговли в области поддержки и сопротивления.

Это работает следующим образом...

Трейдеры, торгующие на пробое, как правило, открывают длинные позиции на пробое уровней максимумов.

Но что происходит, когда рынок совершил пробой снизу вверх, а затем развернулся и пошел ниже?

Что ж, трейдеры, торгующие на пробое, оказываются «в ловушке», поскольку их длинные позиции находятся в красной зоне.

И если рынок продолжит снижение, у них сработают стоп-лоссы, что еще больше поспособствует дальнейшему снижению цены.

Давайте рассмотрим, как ложный пробой может служить триггером для входа в рынок.

Вот пример: ложный пробой уровней максимумов

Тем не менее, ложный пробой не является точным паттерном, поскольку у него есть разновидности.

Например, он может проявляться в виде разворотных свечных паттернов (молот, падающая звезда и т. д.).

Если вы хотите получить больше информации об этом, прочтите «Руководство по свечным паттернам».

Сокращение волатильности

Эта техника входа предлагает входить в рыночную среду с низкой волатильностью.

Поэтому, когда волатильность повышается в вашу пользу, вы можете многократно увеличить свой коэффициент прибыли R в своей сделке путем увеличения размера позиции (при наличии жесткого стоп-лосса).

По всей видимости, вы задаетесь вопросом:

«Как же тогда выглядит сокращение волатильности?».

Ну, это плотная консолидация с маленькими свечами.

И вы можете открыть длинную позицию в тот момент, когда рынок выходит из зоны низкой волатильности.

Как правильно устанавливать стоп-лосс, чтобы он не срабатывал «слишком рано»

Одна из самых больших ошибок, которую вы можете совершить – это разместить очень ЖЕСТКИЙ стоп-лосс.

Потому что чаще всего он будет срабатывать слишком рано, прежде чем рынок начнет двигаться в вашу пользу.

Это означает, что ваш анализ может быть правильным, но вы в конечном итоге всё равно потеряете деньги из-за очень плотно размещенного стоп-лосса.

Увеличьте размер вашего стоп-лосса, чтобы вы могли противостоять рыночному «шуму».

Устанавливайте ваш стоп-лосс на таком уровне, на котором ваши торговые сетапы потеряют свою актуальность.

Это означает, что если вы открываете короткую позицию на паттерне «голова и плечи», то ваш стоп-лосс должен быть установлен на уровне, при достижении которого данный графический паттерн будет считаться несработавшим.

А если вы открываете длинную позицию на уровне поддержки, то ваш стоп-лосс должен располагаться ниже уровня поддержки, поскольку если рынок достигнет его, то уровень поддержки, скорее всего, будет пробит.

Но я не советую размещать ваши стопы чуть ниже уровня поддержки или чуть выше уровня сопротивления, потому что у вас будут высокие шансы на то, что он легко сработает.

Вместо этого дайте цене некоторую «буферную зону», чтобы у нее было больше места для дыхания и отработки вашей позиции.

Как видите, в позиционной торговле нет ничего сложного.

Сложность заключается не в стратегии, а в ее исполнении – в готовности проехаться по тренду, удерживая свои прибыльные позиции.

И если вы хотите продвинуться еще на шаг вперед, то можете немного усовершенствовать данную технику..

Заключение

· Позиционная торговля – это методология, цель которой заключается в торговле на долгосрочных трендах;

· Лучшими торговыми возможностями являются области поддержки и сопротивления, пробой долгосрочного диапазона и первый откат;

· Для определения времени входа в рынок вы можете использовать ложный пробой и сокращение волатильности;

Жгут27 октября 2020, 21:28Ты на этом сколько зарабатываешь? На своих уровнях?+1

Жгут27 октября 2020, 21:28Ты на этом сколько зарабатываешь? На своих уровнях?+1