IPO Самолета — выглядит выгоднее сектора

Самолет объявил ценовой диапазон 950-1 100 руб. за акцию, что эквивалентно оценке pre-money equity 57-66 млрд руб.

Сопоставим оценку с активами компании. По оценкам июля-сентября 2020 года, земельные банки топовых игроков в секторе оцениваются следующим образом:

Получается, что на IPO оценка Самолета предполагает неплохой апсайд к сектору (обычно апсайд выше 20% мы считаем привлекательным). В зависимости от цены на IPO, апсайд получается от 25% до 34%.

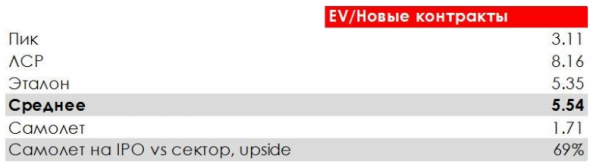

При сопоставлении отношения EV к новым заключенным контрактам, мы видим схожую картину — по текущей цене Самолет выглядит недооценённым:

Согласно показателю EV/Новые контракты, IPO Самолета также предполагает апсайд относительно средних значений — в районе 50-69% от текущей цены.

Мы не смотрим на показатели EBITDA, поскольку бизнес-модель Самолета отличается от ПИК, ЛСР и Эталона. В отличие от них, Самолет работает по модели “asset light” в партнерстве с землевладельцами. У него нет своих производственных активов, что позволяет ему гибко менять объемы стройки в зависимости от рыночной конъюнктуры.

Например, обычному застройщику нужно построить второй завод по производству материалов для ускорения темпов стройки или же менять бизнес-модель на тендерные закупки. В то время как у Самолета и так модель построена на закупках материалов и услуг, поэтому он может ускоряться быстрее, и ограничениями, по сути, могут быть только темпы роста продаж и земельный банк.

Как Самолет прошел пандемию

Самолет довольно успешно прошел через этап пандемии, сумев повысить объем продаж недвижимости в денежном исчислении. Значительную роль сыграли льготная ипотека, под действие которой подпадает более 90% предложений Самолета, и рост цен на недвижимость относительно первых 9 месяцев 2019 года на 23%. В результате рост продаж по отношению к первому полугодию 2019 года составил 14%:

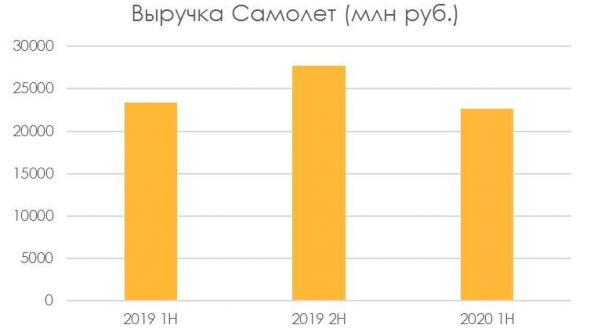

Выручка компании относительно первого полугодия 2019 года почти не изменилась. Это связано с общим методом признания выручки девелоперами: при фактическом росте продаж, весной из-за пандемии девелоперы почти на два месяца были вынуждены остановить строительные работы. В результате Самолет не признает в отчетности часть выручки по замороженному строительству:

Перспективы компании на горизонте года

Рост цен на недвижимость и продление программы льготной ипотеки положительно влияют на финансовые показатели российских девелоперов. При сохранении стоимости квадратного метра жилья на уровне сентября текущего года и ускорения роста продаж жилья Самолета за счёт старта реализации новых проектов в конце 2020 года мы оцениваем реализацию новой недвижимости компании следующим образом:

Рост объема реализации и восстановление работ на стройках компании также положительно скажутся на росте выручки Самолета (будет эффект ускорения того, что было приостановлено во 2 квартале):

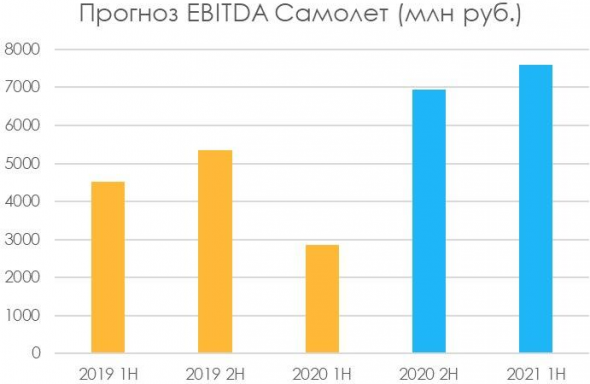

За счёт роста цен маржа будет выше исторической, если даже консервативно закладывать рост до 19-20% во 2П 2020-1П 2021, получается впечатляющий рост. С учетом исторической маржинальности по EBITDA и гибкого управления себестоимостью строительства EBITDA компании может составить 8 млрд руб. уже по итогам 1П 2021, что более чем в два раза превышает EBITDA 1П 2020 года.

Таким образом, Самолет на IPO будет выходить по низкой оценке относительно сектора. У компании есть потенциал нарастить прибыль на горизонте года. При этом сам сектор девелоперов мы считаем привлекательным: он выигрывает от снижения ставок по ипотеке. Мы считаем, что низкая оценка, по которой Самолет выходит на IPO, вызвана желанием компании показать рост котировок перед следующим этапом размещения акций.

Статья написана в соавторстве с руководителем отдела аналитики Invest Heroes, Александром Сайгановым

Размещая акции по 1000 руб капитализация ГК Самолет составит 110 млрд руб.

Прибыль мсфо 6 мес 2020г: 688 млн руб

Прогнозная прибыль мсфо 2020г: 1,3 млрд руб — P/E 84,6