Tesla вырастет дальше? Где у компании говорящие показатели и какие выводы можно сделать на их основе

Tesla — самая любимая из нелюбимых бумаг Василия Олейника, который каждую неделю с экрана YouTube вещает нам о Р / Е выше 1 000 и грозится отобрать у Илона Маска свои проигранные в шорте деньги. Меня всегда удивляет — ну почему и зачем зрителям говорить о Р / Е, который совершенно неприменим для оценки растущего стартапа? Попробуем разобраться, насколько действительно дорого стоит Tesla и какого апсайда ждать от нее в будущем.

Почему бизнес Tesla классный — в трех картинках

Картинка 1. Всего за 2019 год в мире было произведено 92 млн автомобилей, из которых доля Tesla составила всего 367 656 автомобилей (1/250 часть, или 0,4%). При этом среди производителей электромобилей Tesla — лидер рынка с долей 16,2% по сравнению с 11,8% в 2018 году (+37,3%):

Верхняя диаграмма — продажи электроавтомобилей в 2019 году в тысячах штук, нижняя диаграмма — доля рынка по брендам, динамика за 2018—2019 гг. в процентах. Источник: McKinsey

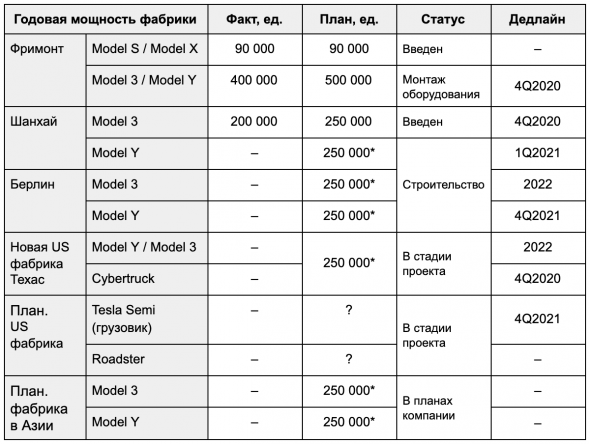

Картинка 2. Tesla планирует открывать заводы по всему миру — как раз сейчас компания строит три гигафабрики в Шанхае и Берлине. А в планах еще четыре производственные мощности в США и две в Азии.

* Прогнозное значение на основании заявлений Илона Маска.

* Прогнозное значение на основании заявлений Илона Маска. Картинка 3. Наглядно понять, сколько денег обращается в бизнесе Tesla, нам поможет инфографика от Parts Geek, которая разбивает доходы 19 крупнейших автомобильных компаний по интересному показателю — выручке в секунду:

Инфографика от Parts Geek, согласно которой Tesla зарабатывает меньше всех — $780,06 в секунду, но стоит дороже концерна Volkswagen Group, зарабатывающего $9 202,88 каждую секунду (по данным за 2019 г.)

Как оценивать Tesla?

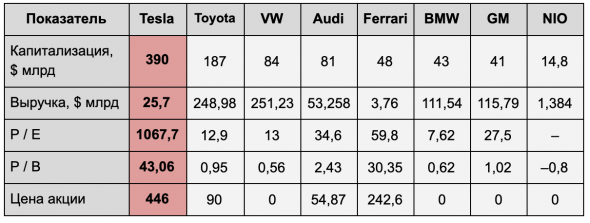

Василий Олейник прав — мультипликаторы Tesla, в сравнении с мультипликаторами классических автопроизводителей, выглядят устрашающе:

Сравнивая Tesla с другими производителями, попутно обнаружил, насколько дорога Ferrari с Р / В 30. Но в ряды шорт-селлеров призываю не становиться:)

Проблема оценки Tesla состоит в том, что это активно растущая компания. Значит, вся поступающая выручка расходуется на покрытие операционных издержек, строительство гигафабрик и на активное завоевание рынка. Как следствие, компания зарабатывает еле-еле: чистая прибыль за 12 последних месяцев составляет всего $368 млн при выручке $25 708 млн, фактически — это почти нулевое значение.

В связи с фактическим отсутствием прибыли Р / Е не отражает реальную оценку компании и только сеет путаницу в головах обывателей. Например, если Tesla захочет снизить темпы амортизации вдвое, то этим маневром увеличит свою прибыль на $1 113,5 млн ($2 227 млн / 2), в результате Р / Е сразу снизится в три раза и станет равным 340. Фундаментально компания не станет лучше — это просто бумажная перестановка денег по субсчетам баланса, но очередную порцию шорт-селлеров снова вынесут вперед ногами из здания терминала биржи.

Получается, стандартная оценка компании через P / E неприменима. Откуда взяться этой самой прибыли, если все деньги идут в дальнейшее развитие? Вместо этого необходимо оценивать показатели, направленные на измерение того, сколько денег генерит бизнес компании в целом. В таблице эти показатели в строчке EV / Revenue и ниже:

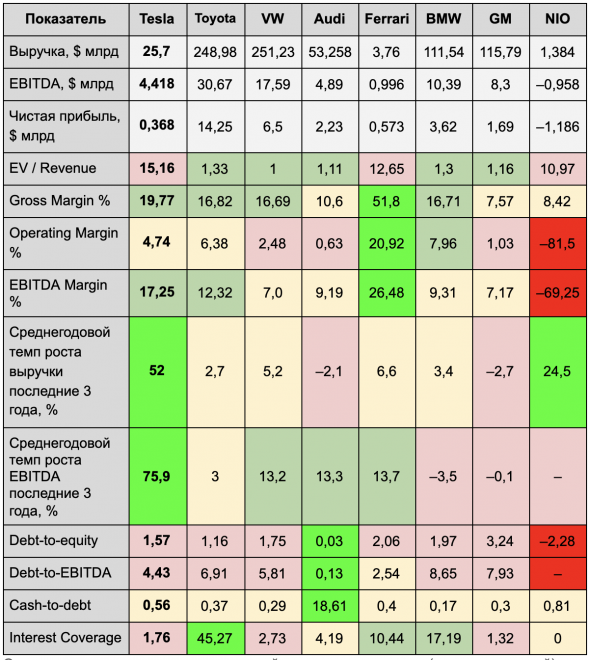

Оценка соответствует цвету заливки ячейки — от ярко-красного (очень негативный) до ярко-зеленого (очень позитивный). Все показатели — 12-ТТМ

Что мы узнали из этой таблицы?

1. Tesla стоит 15 годовых выручек (тут показатель EV / Revenue более репрезентативен, чем P / E — 1067, не так ли?), чистая рентабельность которой в данный момент околонулевая (1,43%), но валовая (19,77%) и операционная (4,74%) рентабельность — средние по отрасли. В отличие от китайского производителя электрокаров NIO, у Tesla значительно лучше обстоят дела с рентабельностью.

2. Компания финансово устойчива, поскольку долг на 56% покрыт имеющимися деньгами (cash-to-debt).

3. Несмотря на финансовую устойчивость, размер долга превышает собственный капитал в полтора раза (debt-to-equity). Данная ситуация характерна для всей автомобильной отрасли, за исключением Audi, но не является существенным риском для Tesla из-за динамики ее роста.

4. При существующей выручке рентабельность EBITDA составляет 17,25%, значит, даже незначительный рост выручки в будущем, например на 10% ($2 570 млн), даст компании прирост EBITDA в размере $443 млн.

5. Фокус в том, что и выручка, и EBITDA компании растут невероятно быстро — последние три года темпами по 52% и 75,9% каждый год соответственно.

Такие темпы роста удержать будет трудно, но если удастся, то через пять лет выручка и EBITDA компании могут вырасти до $208—230 млрд и $59—65 млрд соответственно, а чистая рентабельность — до 33—35% от валовой маржинальности (как у BMW и Toyota в данный момент) и составит 6,6—7% от выручки.

Зная прогнозный размер EBITDA через пять лет, мы можем спрогнозировать стоимость компании исходя из среднеотраслевого мультипликатора EV / EBITDA 10,34х (по данным Guru Focus): $59 млрд (возьмем нижнюю границу) х 10,34 = $610 млрд. Текущий размер EV Tesla составляет $342 млрд. Таким образом, через пять лет Tesla может стоить на ≈78% дороже, чем стоит сегодня ($366), что соответствует среднегодовому темпу роста (CAGR) 10,01%.

Для сравнения: за последний год динамика роста индекса S&P 500 составила 19,75%, а средняя годовая доходность за последние 90 лет составляет 9,8%. Таким образом, потенциал дальнейшего роста компании с учетом имеющихся драйверов роста (строящиеся фабрики) остался на уровне среднестатистического роста индекса, без какой-либо значимой премии за риск.

Ну и что?

Несмотря на имеющийся апсайд до 78% на горизонте пяти лет — Tesla действительно слишком дорого оценена.

Tesla стоит как быстрорастущая, инновационная финтех-компания малой капитализации — но она уже таковой не является и производит обычные, пусть и трендовые, потребительские дискреционные товары. В условиях плохой экономики потребители с большей вероятностью откажутся от покупки этих товаров в пользу увеличения сбережений.

Tesla может очень быстро создать себе новые драйверы роста, если начнет строительство новых гигафабрик в Китае и Индии и ускорит производство зеленого грузового транспорта (Tesla Semi) и автобусов на смену невероятно «грязным» традиционным.

С учетом этого я рассмотрю возможность покупки Tesla при снижении показателя EV / Revenue <8, что на текущий момент соответствует 50% коррекции цены акций.

А сейчас, по-моему, лучше купить акции BMW и Toyota, которые имеют дивидендную доходность 4,5% и 3,2% соответственно и которые наверняка через искомые пять лет будут производить добрую треть своих автомобилей с электрическими моторами.

Автор: Terrazini, инвестор с 2010 года, канал в Telegram @fin_independence

Мы решили разнообразить блог Тинькофф Инвестиций и дать слово инвесторам, которые являются нашими клиентами. Теперь мы регулярно будем публиковать тексты внешних авторов. Если у вас есть текст, вы хотите им поделиться и получить вознаграждение, пишите на editors_wealth@tinkoff.ru.

Мнение автора может не совпадать с мнением редакции Тинькофф Инвестиций. Ценные бумаги и другие финансовые инструменты, упомянутые в данном обзоре, приведены исключительно в информационных целях; обзор не является инвестиционной идеей, советом, рекомендацией, предложением

и РВ с 43 до единицы… если тесла вырастет как бизнес в 43 раза то есть возможность выпрыгнуть по безубытку....

Вася прав.