Спаситель фонды и человечества. Обзор на предстоящую неделю от 13.09.2020

По ФА…

Заседание ЕЦБ

Заседание ЕЦБ было проходным и практически нивелировало опасения участников рынка по возможным действиям ЕЦБ для предотвращения роста курса евро.

Лагард несколько раз заявила о том, что курс роста евро негативно влияет на инфляцию, а инфляция является целью мандата ЕЦБ, поэтому члены ЕЦБ обсудили рост курса евро в ходе заседания.

Лагард заявила, что ЕЦБ продолжит внимательно следить за развитием ситуации, включая динамику курса евро, но не смогла подтвердить свои вербальные угрозы возможностью конкретных действий.

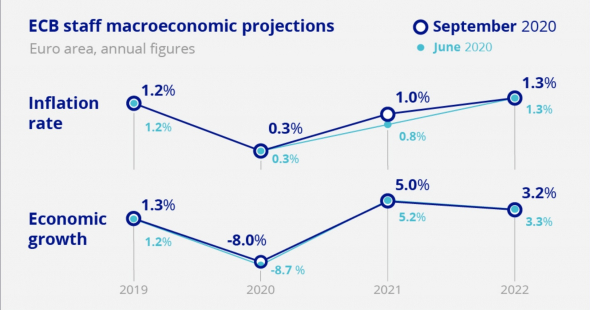

Прогнозы ЕЦБ по инфляции не были пересмотрены на понижение:

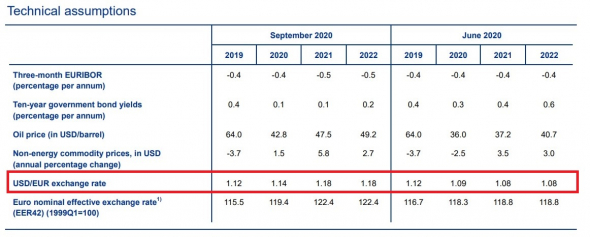

Невзирая более высокий курс евродоллара в расчете прогнозов:

Инсайды после заседания ЕЦБ гласили о том, что члены ЕЦБ признали рост курса евро фундаментально обоснованным, а некоторые члены ЕЦБ хотели, чтобы риторика Лагард в отношении темпов восстановления экономики была более оптимистичной.

Вывод по заседанию ЕЦБ:

ЕЦБ не смог подтвердить свои вербальные интервенции против роста курса евро готовностью к реальным действиям.

До тех пор, пока экономика Еврозоны демонстрирует восстановление, ЕЦБ бессилен в попытках развернуть курс евро вниз.

На текущем этапе динамика евродоллара полностью зависит от политики ФРС, аппетита к риску на рынках и качества экономических отчетов Еврозоны.

На предстоящей неделе:

1. Заседание ФРС, 16 сентября

При оценке возможных действий и риторики ФРС необходимо учитывать текущую экономическую ситуацию через фактические данные и перспективы роста экономики с учетом фискальной политики.

На данном этапе ФРС также вынуждена учитывать ситуацию с пандемией коронавируса и предстоящие ноябрьские выборы.

Отчеты по росту экономики США сильны, рынок труда восстанавливается, инфляция растет, потребительские расходы высоки, финансовые условия до сих пор мягкие, невзирая на коррекцию на фондовом рынке.

Перспективы не столь радужные, ибо новый пакет фискальных стимулов Конгресса США маловероятен до выборов, что приведет к фискальному обрыву, а Пауэлл заявил ранее, что ФРС будет оценивать ситуацию с учетом новых фискальных мер Конгресса.

Ситуация со второй волной пандемии коронавируса остается сложной, велика надежда на запуск вакцин в октябре-ноябре, но все понимают, что даже в лучшем случае начала вакцинации с конца 2020 года экономика останется под негативным влиянием пандемии как минимум до конца 1 квартала 2021 года.

Невзирая на заявление ФРС об аполитичности, выборы в США имеют большое значение.

С одной стороны, ФРС должна опасаться роста волатильности на рынках, что приведет к ужесточению финансовых условий и может оказать сильное негативное влияние на перспективы экономики США с учетом фискального обрыва.

С другой стороны, члены ФРС уже вынуждены оправдываться в ответ на замечания демократов о том, что монетарные стимулы приводят к росту фондового рынка, невзирая на падение экономики США.

Допустим, что благодаря таким авторитетам, как бу главе ФРС Йеллен, заявившей, что ФРС обязана в сентябре запустить новые монетарные стимулы при отсутствии нового пакета фискальных стимулов Конгресса, репутация ФРС и Пауэлла лично не пострадает.

Но нельзя исключать личных предпочтений, ведь бу глава ФРБ Нью-Йорка Дадли, чей ум и репутация не подвергается сомнению, заявил, что ФРС должна сделать все от неё зависящее, дабы не позволить Трампу выиграть выборы, ибо политика Трампа разрушает экономику США и мира, т.е. влияет на способность ФРС исполнять мандат.

Пауэлл труслив, или, в более корректном выражении, осторожен, предстоящий выбор для него сложен, ибо в любом варианте он окажется в проигрыше.

Финальная речь Пауэлла перед началом «периода тишины» перед сентябрьским заседанием включала лишь обещание держать ставки низкими «годами», но Пауэлл выразил уверенность в том, что Конгресс примет новый пакет стимулов.

Конгресс погряз в предвыборной битве, стимулов нет, а значит на ФРС лежит вся тяжесть решения и оно будет сложным.

Заседание ФРС пройдет в двух актах.

В 21.00мск выйдет сопроводительное заявление и новые прогнозы членов ФРС, в 21.30мск Пауэлл пояснит причины принятого решения и ответит на вопросы в ходе пресс-конференции.

По сути, весь необходимый объем информации для размышления рынки получат в 21.00мск и выступление Пауэлла вряд ли сможет развернуть начавшийся тренд, хотя, безусловно, риторика Пауэлла будет очень голубиной.

Ключевые моменты решения ФРС:

— Новые экономические прогнозы.

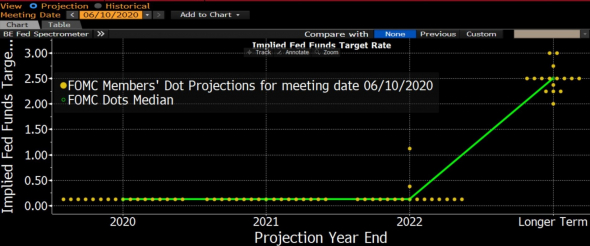

ФРС представит новые прогнозы на 2023 год и, безусловно, главное внимание рынка будет на «точечные» прогнозы членов ФРС по ставкам.

Июньские прогнозы предполагали, что ставки останутся неизменными как минимум до конца 2022 года, только два ястреба ФРС ожидали повышение ставок в 2022 году:

Если большинство членов ФРС, за исключением пары-тройки ястребов, будут за отсутствие повышение ставки до конца 2023 года, то это станет сигналом на падение доллара и рост аппетита к риску.

Если большинство членов ФРС предположит повышение ставок с 2023 года – доллар вырастет, бегство от риска усилится.

Тем не менее, у членов ФРС нет необходимости пугать рынки возможным повышением ставок на текущем этапе, ибо прогнозы всегда можно изменить, тем более что ситуация сильно зависит не только от начала массовой вакцинации от коронавируса, но и от личности нового президента США.

Повышение налогов при Байдене вынудить ФРС держать ставки низкими гораздо дольше трех лет, а при победе Трампа уже через год состав ФРС, включая главу, будет совсем иным.

Прогнозы по росту ВВП США на 2020 год будут пересмотрены на повышение, но более важны прогнозы по инфляции, при пересмотре их на повышение Пауэлл вряд ли будет чрезмерно голубиным.

— Гарантии по длительности сохранения ставок на текущих уровнях.

Члены ФРС в своих приватных выступлениях не раз заявляли об отсутствии необходимости на текущем этапе обновлять свои указания по ставкам, ссылаясь на то, что рынки и так знают, что ставки ФРС останутся на текущих уровнях длительное время.

Но, если верить Йеллен, то такие гарантии возможны, тем более после отчетов по росту инфляции в США они имеют больший смысл, чем ранее.

Тем не менее, от простого указания в стиле «ставки останутся на текущих уровнях, пока инфляция надежно не закрепиться выше 2,0%» смысла мало, необходимо указание порового уровня инфляции, до которого ФРС готов терпеть рост, в идеальном варианте для падения доллара нужен календарный период, в течение которого ФРС гарантированно не повысит ставки, вне зависимости от роста инфляции.

ФРС подозревает, что в будущем ей придется запускать контроль доходности ГКО США, а значит решение по длительности сохранения ставок на текущих уровнях должно быть привязано к планируемому периоду таргетирования доходности, поэтому на текущем этапе данные гарантии маловероятны.

Но если ФРС всё-таки решит дать гарантии на предстоящем заседании, то пороговый уровень инфляции может быть как 2,25%, так и 2,5%, чем выше порог – тем ниже доллар и выше фонда.

— Программа QE.

История с запуском «традиционной» программы QE аналогична гарантиям по сохранению ставок на текущих уровнях, ФРС хочет дождаться вакцины от коронавируса, результата выборов, понимания массовости банкротств компаний для принятия решения о необходимости запуска контроля кривой доходности.

Даже немного иначе: ФРС понимает, что монетизировать госдолг США придется ей, а значит запуск контроля кривой доходности ГКО США неотвратим, но ожидания рынками этого факта делают за ФРС всю работу, не увеличивая баланс, поэтому ФРС ждет, пока доходности 10-леток ГКО США не превысят 1,0%, чтобы вступить в бой.

В случае запуска контроля кривой доходности ГКО США программа QE ФРС вряд ли будет иметь размер, ибо интервенции ФРС на долговой рынок зависят от динамики доходности ГКО США.

Если же верить Йеллен, то ФРС в сентябре запустит «традиционную» программу QE, но если размер покупок ГКО США останется прежним на уровне 80 млрд. долларов, но будет установлен календарный срок длительности программы QE – это скорее повредит рынкам, чем поможет.

Гораздо более эффективным может стать увеличение размера текущих покупок ГКО США до конца года под предлогом ожидаемой волатильности на рынках вследствие фискального обрыва, но для такого шага пинок от Трампа должен быть сильным, а Пауэллу придется пройти через обвинения демократов и, при победе Байдена, иметь бледный вид.

Вывод по заседанию ФРС:

У ФРС есть возможности для оказания поддержки экономике США через дальнейшую девальвацию доллара и усиления аппетита к риску, но необходимость новых шагов под сомнением, риск обвинения в попытке оказать влияние на результат ноябрьских выборов при новых действиях ФРС выше, чем при бездействии.

Не исключено, что ФРС ограничится лишь новыми прогнозами, из которых «точеные» прогнозы по ставкам будут в центре внимания участников рынка, и голубиной риторикой Пауэлла с обещанием запуска новых стимулов при первой необходимости.

Самой дикой картой может стать увеличение размера покупок ГКО США до конца года для поддержания правильного функционирования рынков, такое решение можно обосновать, но доходности ГКО США пока слишком низки для данного решения.

2. Экономические данные

На предстоящей неделе главными данными США станут розничные продажи, недельные заявки по безработице, производственный индекс ФРБ Филадельфии, исследование настроений потребителей по версии Мичигана.

По Еврозоне следует отследить индекс Германии ZEW и инфляцию цен потребителей Еврозоны за август в финальном чтении.

Правительство Джонсона направило на рассмотрение в парламент Британии законопроект о внутреннем рынке, который будет нарушать обязательства Британии, взятые на себя в соглашении о разводе Брексит, в частности по Серверной Ирландии.

Данный шаг правительства Джонсона вызвал гнев у лидеров ЕС, Еврокомиссия планирует подать иск в суд за нарушение международных договоров.

Решающий раунд переговоров по Брексит был провален, и, хотя ЕС не отказался от проведения дальнейших переговоров, фактически ситуация по Брексит поставлена на паузу до финального голосования парламентом Британии.

Дебаты в парламенте Британии по законопроекту о внутреннем рынке начнутся 14 сентября, инвесторы будут внимательно следить за внесением поправок и готовностью тори-еврооптимистов их поддержать.

Заседание ВоЕ 17 сентября не приведет к изменению политики, но фунт будет реагировать на риторику о возможности снижения ставок до отрицательных значений с возможностью контроля кривой доходности ГКО Британии.

Отчет по рынку труда во вторник и отчет по инфляции в среду окажут влияние на риторику ВоЕ, также стоит обратить внимание на розничные продажи в пятницу.

Китай порадует блоком важных данных утром вторника, что окажет влияние на аппетит к риску.

— США:

Вторник: производственный индекс ФРБ Нью-Йорка, цены на экспорт и импорт, промышленное производство;

Среда: розничные продажи, коммерческие запасы, индекс рынка жилья NAHB, ТИКСы;

Четверг: производственный индекс ФРБ Филадельфии, недельные заявки по безработице, закладки новых домов и разрешения на строительство;

Пятница: исследование настроений потребителей по версии Мичигана.

— Еврозона:

Вторник: индекс Германии ZEW;

Среда: торговый баланс Еврозоны;

Четверг: инфляция цен потребителей Еврозоны.

3. Выступления членов ЦБ

В ФРС период тишины продлиться до заседания в среду, с четверга можно ожидать попытки членов ФРС исправить ситуацию в случае, если пресс-конференция Пауэлла не сможет развернуть фондовый рынок в рост.

ЕЦБ продолжит тихо протестовать против роста евро в случае, если заседание ФРС приведет к падению доллара, но на текущем этапе возможны только вербальные интервенции.

------------------------------------------

По ТА…

Заседание ФРС станет решающим для евродоллара, для флэта места не осталось, либо евродоллар пробивает низ канала и уходит в сильную нисходящую коррекцию на пару месяцев, либо, при продолжении роста, будет стремиться к ретесту верха канала перед разворотом вниз:

------------------------------------------

Рубль

Отчеты по запасам нефти на уходящей неделе не порадовали быков, Baker Hughes сообщил о падении количества активных нефтяных вышек до 180 против 181 неделей ранее.

Динамика нефти больше зависит от решения и риторики ФРС, чем от заседания комитета ОПЕК+вне ОПЕК.

По ТА нефть находится в нисходящем канале и логична ещё одна волна падения перед попыткой разворота вверх:

Участники рынка ожидают, что ЦБ РФ возьмет паузу в процессе снижения ставок на заседании 18 сентября.

Комментарии в отношении планов по публикации прогнозов по траектории ставок представляют интерес.

Для начала нисходящей коррекции по долларрублю необходимо закрепление под поддержкой:

------------------------------------------

Выводы:

ЕЦБ не смог выдвинуть веских аргументов, которые могли бы заставить евробыков зафиксировать прибыль по лонгам, но сам факт акцента ЕЦБ на росте курса евро примечателен, ибо, обсуждая курс евро, ЕЦБ делает страны Еврозоны мишенью для торговых пошлин Трампа на основании нарушения соглашений G7.

Но не только ЕЦБ забил тревогу в отношении темпов девальвации доллара, глава ВоС Маклем также отметил чрезмерно быстрые темпы падения доллара и заявил, что ВоС примет во внимание курс долларкада.

Риторика ЕЦБ и ВоС говорит о росте опасений по девальвации доллара в темпе 2006-2008 годов, т.е. в период начала предыдущего цикла смягчения политики ФРС, ЦБ мира могут быть осведомлены о планах ФРС в отношении дальнейшей политики в рамках традиционного обмена мнениями, что наводит на мысль о возможных голубиных сюрпризах со стороны ФРС.

На предстоящей неделе в центре внимания будет решение ФРС и пресс-конференция Пауэлла 16 сентября.

Текущие экономические отчеты США сильны, падение фондового рынка ФРС может счесть логичной коррекцией, но отсутствие нового пакета фискальных стимулов Конгресса США должно обеспокоить ФРС.

В минимальном варианте для сохранения тренда на падение доллара «точечные» прогнозы большинства членов ФРС должны подтвердить намерение об отсутствии повышения ставки на всем прогнозируемом горизонте до 2023 года, Пауэлл должен заявить об отсутствии беспокойства в отношении роста инфляции, анонсировать возможное увеличение размера покупок ГКО США при росте волатильности на финансовых рынках и запуск новых монетарных стимулов ближе к концу года.

Доллар развернется в рост в случае, если большинство членов ФРС спрогнозируют начало цикла ужесточения политики через повышение ставок в 2023 году.

Для отвесного падения доллара нужен голубиный сюрприз от ФРС либо через гарантии отсутствия повышения ставок до достижения порогового уровня по инфляции в 2,5% либо через увеличение размера покупок ГКО США в рамках программы QE.

Евродоллар находится на развилке, заседание ФРС станет решающим фактором либо для подтверждения разворота тренда вниз, либо евродоллар ещё раз протестирует верх канала на дейли перед разворотом вниз как минимум на старшую коррекцию.

На нашем форуме события и их последствия анализируются в режиме реального времени, присоединяйтесь при желании всегда быть в курсе событий нон-стоп.

-----------------------------------------

Моя тактика по евродоллару:

На выходные ушла в сборных лонгах евродоллара от 1,1776.

На предстоящей неделе решения буду принимать на основании ФА, главный ориентир на ФРС.

Чувствую, весёленькая будет у нас неделька!

думаю глобальная зона баланса пары выше.