ДВМП - разбор отчетности по МСФО за первое полугодие 2020 года

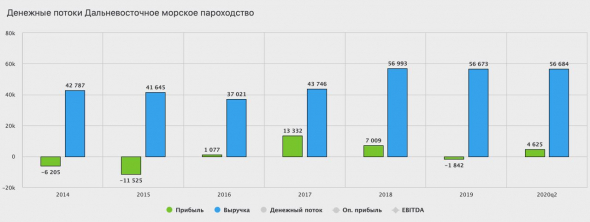

Следом за НМТП хочу остановиться на другом представителе транспортного сектора. Не так давно я начал изучать компанию ДВМП. В своей статьея указывал, что операционные расходы нивелируют весь рост выручки в предыдущие годы. А сложности с логистикой в период карантинов и ограничений будут оказывать негативный эффект. И вот теперь посмотрим на отчет Fesco за первое полугодие по МСФО и обновим свою позицию по компании.

Выручка за первое полугодие осталась на уровне 2019 года в 27,6 млрд рублей. А вот операционные расходы выросли почти на 1 млрд. В самом начале статьи я говорил, что у компании огромная нагрузка в виде железнодорожных и транспортных сборов. Именно эти статьи снижают показатели. Лишь курсовые разницы приходят на помощь в этом году. ДВМП получила доход в размере 3,9 млрд рублей.

К тому же компании удалось сократить, как долгосрочные, так и краткосрочные обязательства. NetDebt/EBITDA снизилась до 2,2x. Подробнее о мультипликаторах на BlackTerminal.

По итогу, операционная прибыль Fesco осталась на уровне 2019 года, а вот финансовые статьи позволили нарастить чистую прибыль до 5,3 млрд рублей, против убытка годом ранее. Каких-то прорывов в отчетности, как и в бизнесе я не вижу. Все также растут тарифы. Выручку нарастить пока не получается. Может быть во втором квартале руководству удастся оптимизировать расходы и мы увидим рост. Вернемся к разбору компании в 4 квартале, а пока оставим в покое ее отчеты и акции.

*Не является индивидуальной инвестиционной рекомендацией.

Моя группа ВКонтакте - ИнвестТема

Мой Telegram-канал — ИнвестТема

но все равно рад видеть твой ФА на смартлабе)