Экспресс разбор компаний США №4

В предверии открытия торгов иностранными акциями на Московской бирже, я решил пройтись по тому списку из 20 компаний, которые будут торговаться первыми. Сегодня у нас на разборе McDonald’s и Exxon Mobil.

McDonald’s Corporation (MCD)

Американская корпорация, владеющая сетью быстрого питания, известная на весь мир. Только в удаленных местах нашей планеты не пробовали знаменитый бигмак. Основанная еще в 1940 году компания на сегодняшний день насчитывает более чем 36 000 ресторанов в более чем 100 странах. McDonald’s работает по системе франчайзинга, что дает определенные преимущества, но делает невозможным анализ показателей, зависящих от капитала.

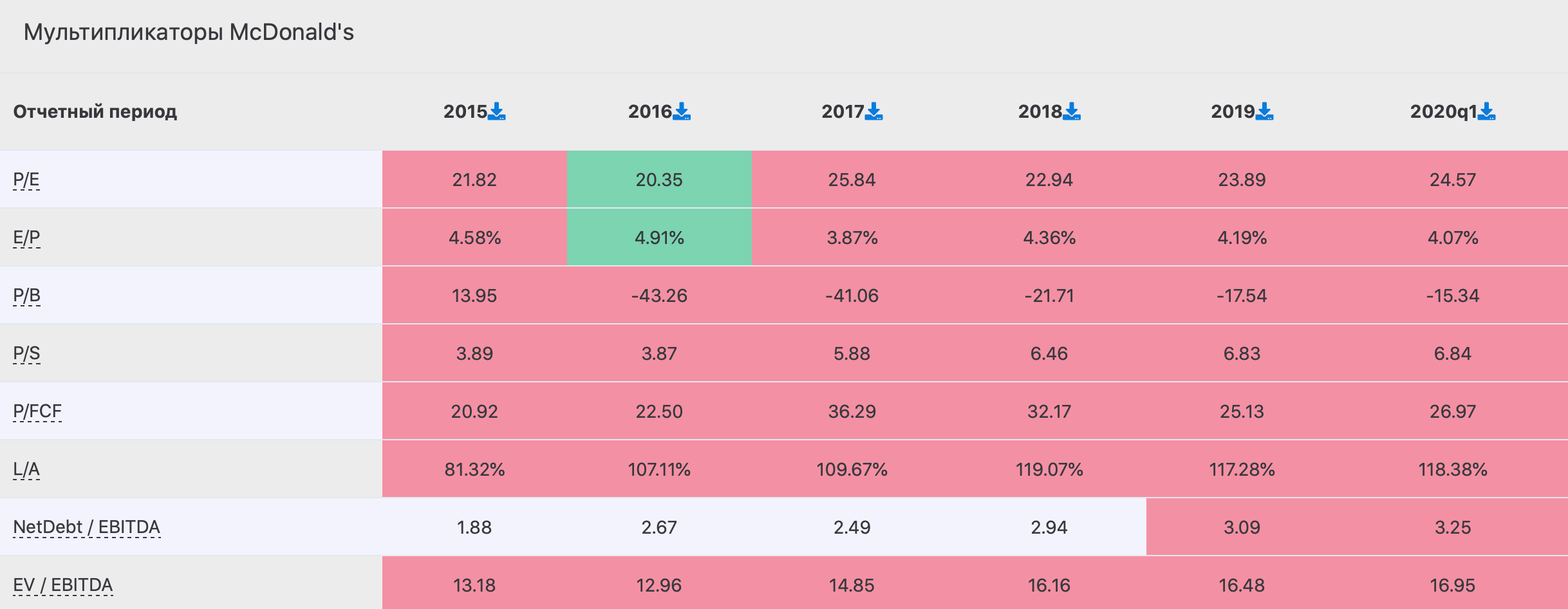

Капитал компании отрицательный. Обязательства во главе с чистым долгом растут ежегодно. На 1 квартал 2020 года чистый долг составляет $33,8. млрд. Высокий Debt/EBITDA = 3,25 идет рука об руку с отрицательным P/B = -15,3. Из фильтров для решения о покупке McDonald’s следует убрать эти показатели. Однако на динамику выручки и прибыли нужно посмотреть внимательнее.

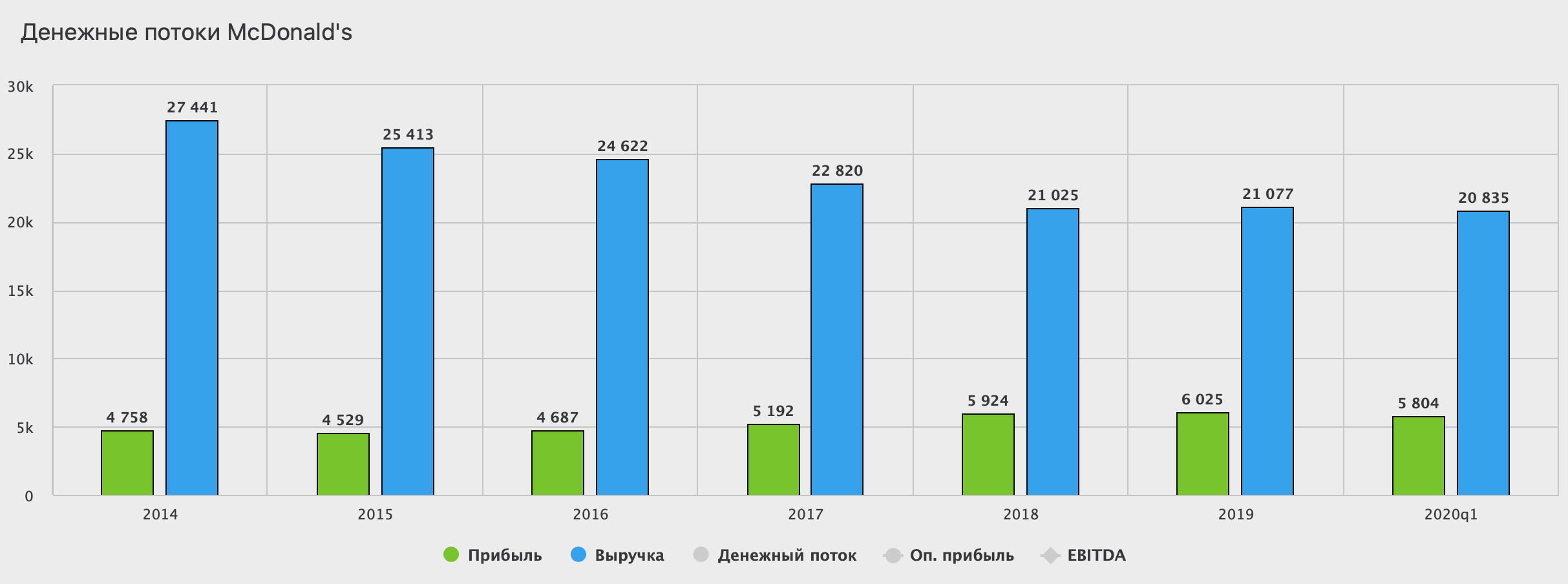

Выручка стагнирует 6-ой год подряд. В 2019 году составила $21,1 млрд. По результатам 1 квартала 2020 года падение выручки продолжается. А вот оптимизировать операционные расходы у руководства получается. Ежегодно растет чистая прибыль. За 5 лет с 2015 года прибавляет 33%. Карантинный 2020-й внесет свои правки, но отличный для сектора Gross Margin в 52,4% привлекает инвесторов со всего мира.

Мартовское падение до $120 было выкуплено в считанные месяцы. Цена практически восстановись на докризисные уровни, подтверждая любовь инвесторов не только к бургерам, но и к акциям компании. Не удивлюсь, что начало торгов на нашем рынке также будет на стороне быков. Я же воздержусь от покупок вплоть до отметки в $160. McDonald’s — это не идея роста, это компания стоимости, у которой полностью отсутствуют апсайды и в ближайшее время не появятся новые драйвера. Купив McDonald’s инвестору придется пережидать просадки вместе с компанией, получая скромные дивиденды в районе 1-2% и ждать более высокие уровни для выхода из актива.

Exxon Mobil (XOM)

Одна из крупнейших нефтяных компаний мира. Она же является и самой дорогой, с капитализацией $183 млрд. Компания занимается добычей, транспортировкой хранением и продажей нефти, газа и других продуктов нефтехимии. Основная доля выручки приходится на США, Канаду и Великобританию, но у Exxon Mobil есть совместные предприятия со множеством компаний по всему миру.

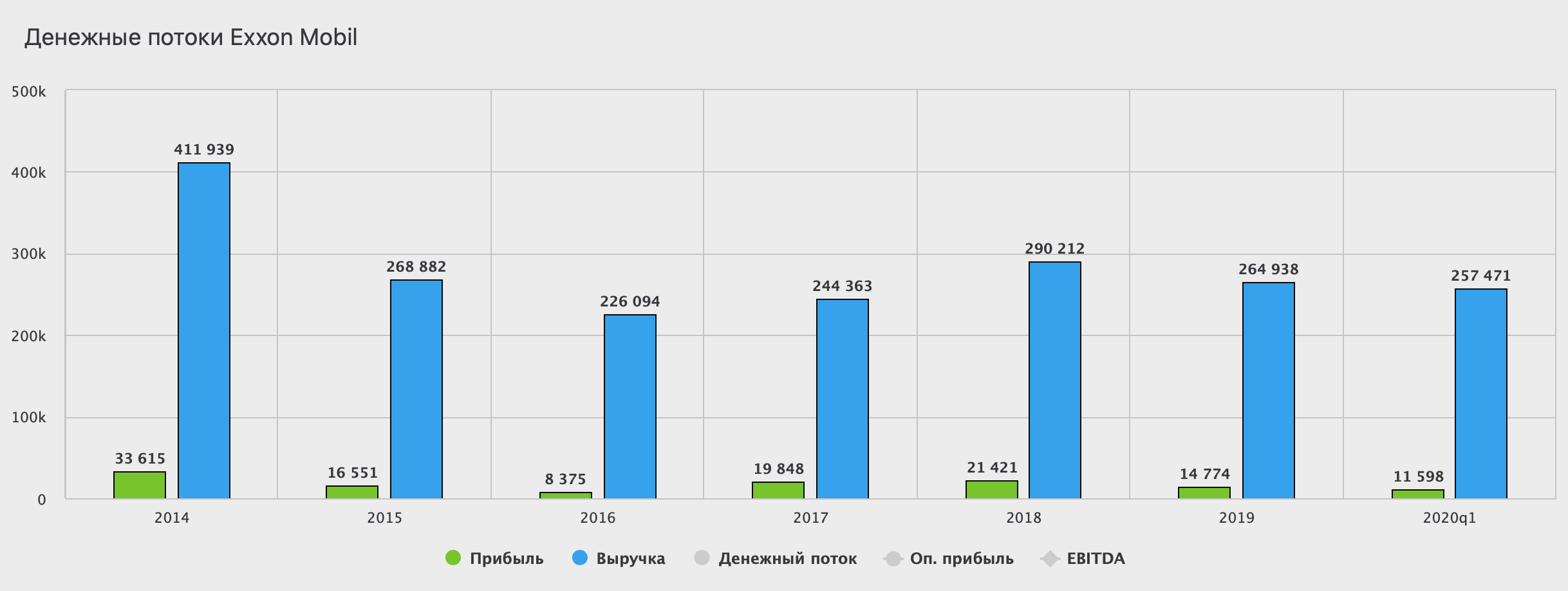

Бизнес компании настолько скучен, что это отражается и на финансовых показателях. Выручка с 2015 года практически не изменилась. В 2019 году чистая прибыль немного просела до $14,8 млрд. А вот в 2020 давление продолжает нарастать. Чистый долг небольшой. NetDebt/EBITDA 1,32. Капитал и обязательства на средних за последние годы значениях. С дивидендами обстоят дела лучше. Компания платит дивиденды на уровне 3-5% и регулярно их повышает, а форвардный показатель около 8%. Exxon Mobil можно по праву отнести к дивидендным аристократам.

Мультипликаторы у Exxon Mobil выглядят, как в учебниках по фундаментальному анализу. P/B = 1, что говорит о справедливых значениях цены. P/E = 16,3 немного завышен. Но вспоминая заоблачные цифры по множеству американских компаний, приятно видеть цифры окупаемости меньше 20-ти.

Что может настораживать инвесторов, так это заявления самой компании, что второй квартал для нее выдастся трудным. Руководство отметило, что во втором квартале их ждут значительные потери в доходах. Снижение мировых цен на нефть и пандемия на все нефтегазовые компании сказывается одинаков плохо. Однако, гигант Exxon Mobil может пережить и не такие проблемы. За время кризиса котировки хлопнулись практически в два раза предоставляя хорошие возможности для покупки. Цены в районе 30-40$ могут выступать отправной точкой для начала набора позиции. Я же дождусь отчета за второй квартал и уже после, буду принимать решения.

*Не является индивидуальной инвестиционной рекомендацией.

Моя группа ВКонтакте - ИнвестТема

Мой Telegram-канал — ИнвестТема

И какие фонды будут покупать американские акции через российскую биржу? Это уже совсем диагноз.