Инвестиции в золото - какие инструменты доступны частному инвестору.

🔎? Золото традиционно считается защитным активом. В периоды высокой волатильности на рынке инвесторы покупают золото, чтобы защитить свой капитал от просадки. Вернее, покупают не само золото, а производные инструменты.

Вот список инструментов, через которые можно захеджироваться на золото или его производные:

✅Акции российских золотодобывающих компаний — Полюс, Полиметалл

✅Акции западных золотодобывающих компаний — Barrick (GOLD), Newmont (NEM)

✅ETF на золото, которые доступны через российских брокеров: FXGD

✅ETF на золото, которые доступны через американских брокеров: SPDR Gold Trust ETF (GLD), iShares Gold Trust ETF (IAU)

⚠️Для тех, кто любит рискованные и высоковолатильные инструменты. Фонд Daily Junior Gold Miners Index (JNUG) предлагает инвестировать в акции небольших золотодобывающих компаний с тройным плечом. Инструмент категорически не подходит для инвестора и является строго спекулятивным. Волатильность у него бешеная, но для тех, кто умеет на ней зарабатывать — может быть интересно.

👉Сейчас в своих портфелях я держу акции Полюса и SPDR Gold Trust ETF.

📈Цена на золото уверенно пробила $1800 за тройскую унцию и идет дальше и дальше. Совсем недавно я разбирал прогноз (https://t.me/diveconomic/119) Goldman Sachs по этому металлу и уверен, что он сбудется. В текущей ситуации, когда волатильность на рынках высока, а ФРС вливает ликвидность рекордными темпами, бегство инвесторов в «вечные ценности» вполне прогнозируемо.

В моих модельных портфелях уже есть «золотые активы».

✅В России — это акции компаний Полюс (+62% за 4 месяца) и Полиметалл (+19% за 1,5 месяца)

✅В США — ETF на золото SPDR Gold Shares (+8% за 3 месяца)

🔹Полюс опубликовал нейтральные операционные показатели за 2 квартал и объявил финальный дивиденд за 2п 2019г.(244,75р./акция) с отсечкой 28.08.2020г.

🚩Вчера я решил увеличить долю инвестиций в ценные металлы в обоих портфелях. В российский добавил 2 акции Полиметалл по 1534 руб. С американским поступил чуть по-другому. На американском рынке в целом гораздо больше компаний в сфере добычи ценных металлов, поэтому пришлось провести серьезный рисерч. По итогам исследования я отобрал 4 компании в отрасли — все с отличными показателями, как я люблю — растущая прибыль и выручка, высокая маржинальность бизнеса, приемлемый уровень долга. 2 компании высокой капитализации, крупные и стабильные; 2 компании средней, активные и растущие. Так как у меня на счету оставалось немногим более $150 — взял каждой компании по чуть-чуть, такой своеобразный ETF собственного приготовления. Скоро планирую пополнение счета и буду докупать акции этих компаний. Вот список:

✅Newmont Corporation (NEM) — 1 акция за $65,31

✅Barrick Gold Corporation (GOLD) — 1 акция за $28,49

✅SSR Mining Inc. (SSRM) — 1 акция за $23,93

✅Eldorado Gold Corporation (EGO) — 2 акции по $11,92

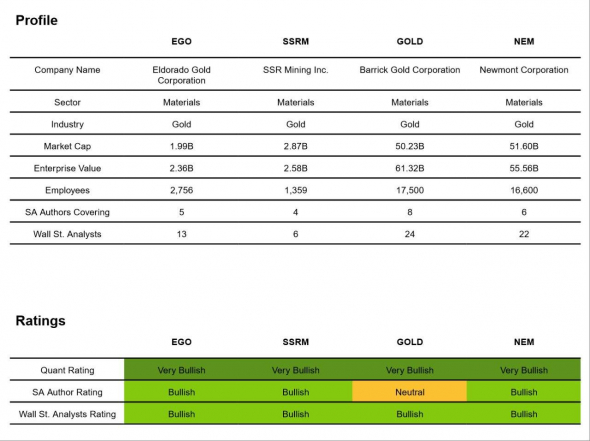

Сделал сводку по ключевым характеристикам этих компаний в отдельном файле — разобрал все показатели, начиная от мультипликаторов и баланса, заканчивая маржинальностью бизнеса и дивидендами.

Кстати, в файле с аналитикой по компаниям есть 2 интересных раздела: Ratings и Quant Factor Grades.

✅Ratings — совокупное мнение о перспективах компании аналитиков сервиса Seeking Alpha и аналитиков с Wall Street.

✅Quant Factor Grades — синтетическая оценка алгоритмов сервиса Seeking Alpha по ключевым параметрам компании.

Не скажу, что для меня эти оценки являются решающими, но позволяют за 5 секунд понять хотя бы примерную ситуацию по незнакомой компании. Очень полезно, рекомендую

👉🏻Инвестиционная идея(+36%) etropavlovsk

В начале июля на канале была опубликована инвестидея в акциях российского золотодобытчика Petropavlovsk, которые с тех пор выросли на +20% и продолжают сохранять инвестиционный потенциал.

Для понимания, что происходило в акциях компании за последние 2 месяца, привожу краткую хронологию основных событий:

▫️5 июня: компания сообщает (https://www.petropavlovsk.net/wp-content/uploads/2020/06/POG-Announcement-Re-AGM-5-June-2020-.pdf) о проведении 30 июня общего собрания акционеров с обсуждением новой дивидендной политики — к старту торов на Мосбирже (25 июня) акции в Лондоне вырастают с 21р. до 26р.(+23%).

▫️25 июня: позитивный(+8%) старт торгов акциями на Мосбирже — рынок находится в ожидании принятия дивидендной политики;

▫️30 июня(оса): начало корпоративного конфликта — крупнейшие акционеры (Константин Струков и другие близкие к нему структуры) проголосовали против избрания действующего совета директоров и генерального директора компании Павла Масловского. Котировки акций за несколько дней вернулись к уровню начала июня(~22-23р.), растеряв весь свой «дивидендный» рост.

💡Как видно, весь июньский рост и последующее за ним снижение в акциях было связано исключительно с дивидендными ожиданиями, корпоративный конфликт повысил неопределенность в данном вопросе, что ожидаемо привело к откату котировок.

🔥На данный момент дивидендные риски снизились, обе стороны корпоративного конфликта заинтересованы в принятии дивидендной политики:

🔹20 июля(сторона 1): «Южуралзолото ГК» Константина Струкова увеличила свою долю в капитале Petropavlovsk Plc (ГК «Петропавловск») путем конвертации облигаций в акции, а сам Струков дал важный комментарий(прайм (https://1prime.ru/state_regulation/20200720/831799702.html)):

«ЮГК видит потенциал Petropavlovsk, но считает, что одной из главных проблем компании является большая долговая нагрузка. В качестве подтверждения нашей заинтересованности в стратегическом развитии Petropavlovsk мы приняли решение о конвертации облигаций в акции. Этот шаг направлен именно на снижение долговой нагрузки и призван способствовать принятию прогрессивной дивидендной политики Petropavlovsk в интересах всех акционеров, в первую очередь, миноритарных»

🔹21 июля(сторона 2): генереальный директор Petropavlovsk Павел Масловский в интервью (https://www.interfax.ru/interview/718356) Интерфаксу:

«Мы обещали и сделаем это в ближайшее время — примем дивидендную политику (я по-прежнему говорю „мы сделаем“, хотя не знаю, чем это все еще закончится). Примерно в том ключе, как Prosperity и предлагала, их формула довольно взвешенная и соответствует примерам в отрасли.

Чистый долг к EBITDA мы ожидаем существенно меньше 2x по 2020 году, крупных капитальных затрат не предвидится, то есть ничто не будет препятствовать выплате дивидендов. Это решение совета директоров, но как менеджер я считаю, что мы вполне готовы, будем иметь достаточные денежные потоки.»

💡Появление данных новостей👆 снова «совпало» с ростом акций Petropavlovsk, несмотря на длящийся корпоративный конфликт обе стороны едины в желании принять дивидендную политику, которая традиционно является катализатором роста стоимости компании.

💰Размер потенциальных дивидендов: предлагаемая Prosperity дивидендная политика основана на 50% от скорректированной чистой прибыли, которая очищена от различных курсовых и бумажных переоценок.

Сейчас нет смысла гадать, как точно будет выглядеть формула скорректированной прибыли, но думаю, что ее 50% значение будет соответствовать ~10% выручки компании, которая по итогам 2020г может увеличиться до 75 млрд.р.(+57%), что предполагает ~2.3р. дивидендов на акцию(дд. 7.78%).

Для примера Полюс и Полиметалл направляли на дивиденды в последние годы ~20% и 15% своей выручки соответственно, поэтому 10% для Петропавловска являются вполне посильным уровнем даже при его более низкой Ebitda margin.

💡На данный момент ситуация развивается в рамках позитивного сценария, обозначенного в инвестидее, что предполагает достижение котировками целевых 38р.(+33%)

Petropavlovsk — сильные операционные показатели за 2 квартал 2020г.

✔️Уверенный рост добычи:

▫️ II квартал: 134 тыс.унций(+14%)

▫️ I полугодие: 134 тыс.унций(+38%)

▫️ 12 месяцев: 615 тыс.унций(+42%)

✔️Производственный план на 2020г. подтвержден: 620-670 тыс. унций

💡Для его выполнения по нижней границе(620koz) будет достаточно всего 2% роста производства 3-4 кварталах, фактический объем производства в 2020г. скорей всего будет выше 620 тыс.унций.

▪️Средняя цена реализации золота в 1П2020 = $1640/унция, что соответствует среднебиржевым котировкам золота за соотв. период.

💡При выполнении производственного плана по нижней границе (620koz) и сохранении до конца года текущих котировок золота и курса рубля на прежнем уровне, выручка компании по итогам года может увеличится до 75 млрд.р.(+57%), а Ebitda и чистая прибыль до 28 и 15 млрд.р. соответственно💪

▪️Прогнозные мультипликаторы по итогам 2020г.:

▫️ND/Ebitda = 1.4

▫️EV/Ebitda = 5.1

▫️P/S = 1.4

▫️P/E = 6.9

💡Компания продолжает стоить на 30-40% дешевле Полюса и Полиметалла.

+VTBG

Ещё есть золото-добытчик пигмеи: Селигдар, Лензолото, Бурятзолото. Это Бурзолото долго сидел в провале, только сейчас зашевелилось.

Еще на валютной бирже ММВБ некоторые брокеры дают GLDRUB_TOM, SLVRUB_TOM с зачислением граммов на брокерский ОМС. По ним нет брокерского налогового обслуживания и нет отмены НДФЛ после 3 лет. Зато нет и ежегодного вознаграждения эмитенту в 0.45% как в FXGD и нет потерь на контанго, как во фьючерсах GDU0, SVU0.

Как что читал исследования — акции золотодобывающих компаний проигрывают золоту на долгосроке.