Анализ Netflix: предсказуемые результаты, непредсказуемая реакция

Всем доброго дня!

Сезон отчетности стартовал, но пока что не внес корректив в наш портфель. По итогам отчетности за 2К20 было решено сохранить в составе портфеля Netflix, несмотря на противоречивые результаты и негативную реакцию инвесторов (в моменте акции теряли ~10% после публикации отчетности).

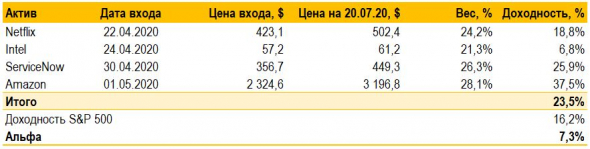

Результаты портфеля представлены в таблице ниже:

Итак, что мы имеем:

- Компания ожидаемо превзошла собственный прогноз по росту подписчиков (+10,1 млн против +7,5 млн), продолжив взрывной рост 1К20 (+15,8 млн) в результате введения самоизоляции в большинстве стран.

- Выручка соответствовала ожиданиям аналитиков ($6,15 млрд против $6,08 млрд), показав рост +24,9% год-к-году (чуть меньше, чем рост подписчиков 27,3% год-к-году).

- Чистая прибыль очередной раз оказалась ниже консенсуса (EPS $1,59 на 13% ниже консенсуса $1,83)

- Свободный денежный поток второй квартал подряд оказался положительным ($899 млн), т.к. в результате остановок кинопроизводства по всему миру на фоне пандемии т.к. затраты на производство контента были отложены.

Источник: Netflix Q2 2020 Letter to Shareholders

Однако основной негатив, спровоцировавший распродажи после релиза результатов за 2К20, связан с третьим кварталом. Менеджмент Netflix дал очень консервативный прогноз на 3К20 (рост подписчиков всего на 2,5 млн), объяснив это тем, что взрывной рост 1-го полугодия – не новая парадигма, а всего лишь привлечение клиентов «из будущих периодов» в результате форс-мажорных обстоятельств. Короче, посыл – компания не будет так же быстро расти, потому что клиенты, подключение которых планировалось в будущем, уже присоединились в 1П20.

На наш взгляд, негативная реакция инвесторов была избыточной, т.к. слова менеджмента всего лишь подтверждают то, что было очевидно еще в 1К20: после пандемии рост замедлится, т.к. едва ли люди, которые не подписались на Netflix, даже сидя на карантине, сделают это в ближайшие полгода или год после снятия ограничений. В обзоре результатов 1К20 мы отмечали, что рост выручки может замедлиться из-за перенасыщения пользователей досугом за просмотром Netflix во время самоизоляции, рост конкуренции со стороны других ОТТ и падение реальных доходов населения.

Отсюда следует другой повод для беспокойства инвесторов – замедление роста откладывает на неопределенный срок перспективы выхода компании на положительный денежный поток с учетом возрастающих затрат на привлечение новых пользователей. Как мы помним, денежный поток Netflix за последние годы был отрицательным.

При этом Netflix на протяжении последних 5 лет уверенно наращивал операционную прибыль на 1 подписчика. За 1П20 же рост и вовсе составил 63%.

ARPU в 1П20

Источник: данные компании, анализ Lion King Brothers

Мы считаем важным обратить внимание на следующие моменты:

- Рост ARPU в 2016-2019 гг. составил 6%, рост COGS на 1 подписчика (в котором через амортизацию учитываются затраты на создание контента) – всего 3%, т.е. выручка растет опережающими темпами.

ARPU за 2016-2019 гг.

Источник: данные компании, анализ Lion King Brothers

Это подтверждается сравнением затрат на контент из Cash Flow Statement и выручки, которую он генерирует (для корректного сравнения мы взяли выручку не за тот же год, а со смещением на полгода – чтобы оценить влияние контента на БУДУЩУЮ выручку, которую этот новый контент обеспечивает). В таблице ниже хорошо видно, что с каждым годом для обеспечения 1 доллара выручки нужно все меньше инвестировать в контент. Таким образом, по мере роста масштаба компания должна прийти к точке, когда будет обеспечен положительный операционный денежный поток.

Costs of Streaming Content Acquisition в 2015-2019 гг.

Источник: данные компании, анализ Lion King Brothers

Что нас беспокоит гораздо сильнее – это насыщение наиболее маржинального североамериканского рынка. США и Канада в 2К20 обеспечили всего 30% от числа новых подписчиков, при этом месячный ARPU в этом регионе составляет $13, а в других регионах – всего $8-10. Если дальнейший рост подписчиков будет обеспечиваться за счет ЕМЕА, Азии и Латинской Америки, это может существенно замедлить рост выручки.

Вывод

На наш взгляд, реакция инвесторов на отчетность за 2К20 была избыточно негативной, учитывая, что прогноз менеджмента на 2П20 выглядит консервативным и достижимым. Мы сохраняем нейтральный взгляд на Netflix, сохраняем его в портфеле и ожидаем позитивные сюрпризы по итогам 3К20.

Сохраняйте хладнокровие и инвестируйте!