Обзор Myriad Genetics

*** Подписывайтесь на мой канал в телеграм

Myriad Genetics, Inc. — молекулярно-диагностическая компания, разрабатывает и продает медицинские тесты на рак, тесты секвенирования ДНК, тесты для помощи в подборе психотропных препаратов, тесты количественной оценки белка для оценки активности заболевания ревматоидным артритом, РНК-тесты. Кроме того, компания предлагает пренатальные тесты для будущих родителей, чтобы оценить их риск передачи поврежденных генов своему потомству; скрининг-тест для выявления тяжелых хромосомных нарушений у плода; тесты для диагностики меланомы. Также, компания управляет госпиталем неотложной помощи для медицины внутренних органов и гемодиализа.

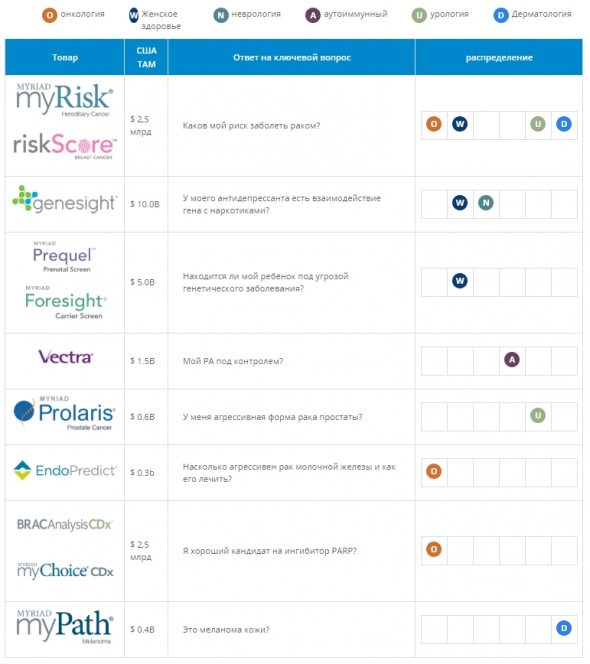

Pipeline компании и ёмкость рынка США указанных препаратов в 2020 г., по оценкам компании

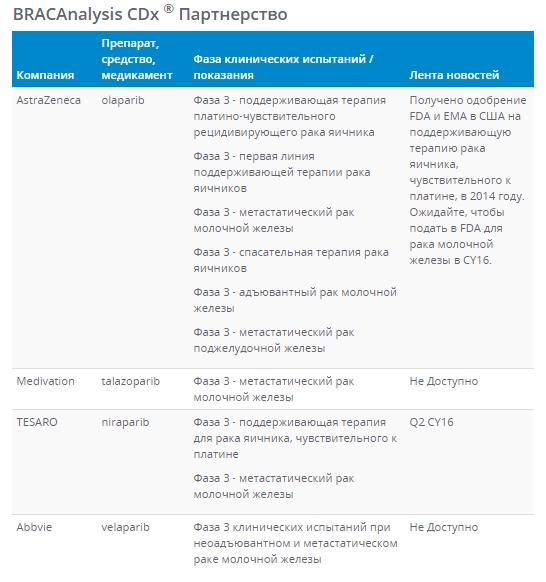

Компания сотрудничает с AstraZeneca, Abbvie, TESARO, Medivation и недавно объявила о сотрудничестве с OptraHEALTH. В настоящее время Myriad Genetics планирует запустить программу Gene ChatBOT для предродовых тестов, а также для сопутствующего диагностического тестирования в онкологии во второй половине 2020 года.

С новым партнерством Myriad Genetics стремится расширить свой портфель онкологии в глобальном масштабе. Этот портфель включает в себя различные молекулярные диагностические тесты.

Программа Gene ChatBOT предназначена для автоматизации процесса предварительного тестирования (на основе ИИ) для дальнейшей оценки после предварительного теста. Gene ChatBOT также может помочь в поиске врача, который может помочь пациенту принять решение. Myriad Genetics считает, что внедрение технологии на основе искусственного интеллекта предоставит пациентам более широкий доступ к онлайн-инструментам генетического образования и поддержки.

Партнерство является стратегическим, учитывая пандемию, когда пациенты с разоичными заболеваниями могут отложить посещение клиники. При таких обстоятельствах требуется дистанционное тестовое обследование, чтобы определить, подходит ли пациенту то или иное лечение. Это может быть решено с помощью ChatBOT.

В мае компания получила одобрение FDA на проведение теста CDAC BRACAnalysis для использования в качестве дополнительной диагностики медицинскими работниками для выявления мужчин с метастатическим раком простаты.

Еще один новый тест MyoKardia демонтрирует положительные данные фазы 3. Этот тест направлен на оценку чего-то там — мавакамтена — для лечения пациентов, страдающих «симптоматической обструктивной гипертрофической кардиомиопатией». Это заболевание является наследственным заболеванием и проявляется в аномальном утолщеним сердечной мышцы, нарушающее функцию сердца. Компания планирует подать заявку на маркетинг в США к началу 2021 года.

В июле компания выпустила новый набор для сбора маркеров на дому, для своего психотропного теста GeneSight. Это позволяет собирать образцы ДНК дома, которые обычно проводятся в кабинете врача.

Также в июле Myriad объявила о положительных результатах нового исследования теста Myriad's riskScore, предназначенного для точного измерения риска образования рака молочной железы у женщин. Тест спопобен прогнозировать риск рака молочной железы как у бессимптомных женщин, так и оценивать степень риска для пациентов, уже идентифицированных с патогенными мутациями.

Отраслевые перспективы: Согласно отчету Grand View Research, объем мирового рынка молекулярной диагностики был оценен в 9,2 млрд долларов в 2019 году, и ожидается, что к 2027 году он достигнет 18,2 млрд долларов при среднеговодом темпе роста 9%. Ожидается, что такие факторы, как технологические достижения в молекулярной диагностике и растущая распространенность инфекционных заболеваний будут стимулировать рынок.

Судя по вышеизложенному, компания не стоит на месте, активно развивается и находится в правильной нише рынка. Так чего-же её так распродали?

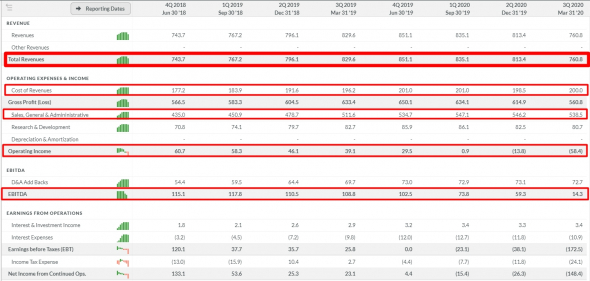

С 3-го квартала 2018 г. у компании стабильная выручка ± $750 млн. за квартал, но снижается чистая прибыль. Последние 3 квартала — убыток (в 1м кв. 2020 убыток $148 млн), и это при стабильной выручке. Проблема не в падении продаж, не в росте операционных издержек, не в увеличении расходов на научные исследовани, и не в покупаке атиков. Так в чём-же причина? Ответ — ни в чём. Эффект низкой базы, не более того. Это мини-компания, с пока еще мини-выручкой, в итоге при снижении выручки на незначительные пару десятков $млн. за квартал, в сочетании с незначительным увеличением операционных издержек или R&D сразу отражается убытком в отчете, см. ниже:

Потоки стабильны, прибыль или убыток — это эффект низкой базы

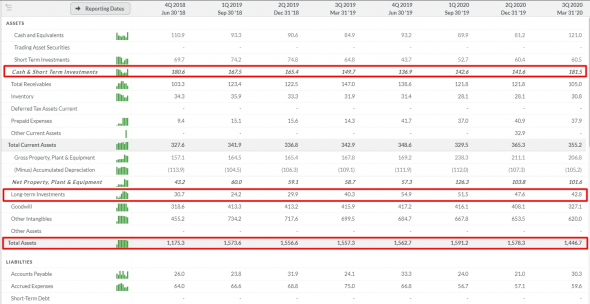

Запасы налички на счетах и вложения в облигации — стабильны. Активы компании — тоже стабильны.

И это — абсолютно нормально для молодой компании с небольшой выручкой.

Причина распродажи акций? Никаких внятных причин я не нашел (может плохо искал?). На мой взгляд, компаний имеет перспекты, и скоро (не завтра, в моем пониманиии скоро — от года-трех) начнет быстро и резко наращивать выручку. Предположу, что кто-то из существующих холдеров целенаправленно давит бумагу вниз и собирает за бесценок.

Капитализация — всего-навсего $ 883 млн. Динамика акций за этот год минус 56,5%, за 1 полный год — минус 63,4%.

Посмотрите на график котировок #QDEL — когда то он тоже стоил как мешок картошки, в 2007 по 7 баксов отдавали:

И напоследок посмотрим на чарт компании:

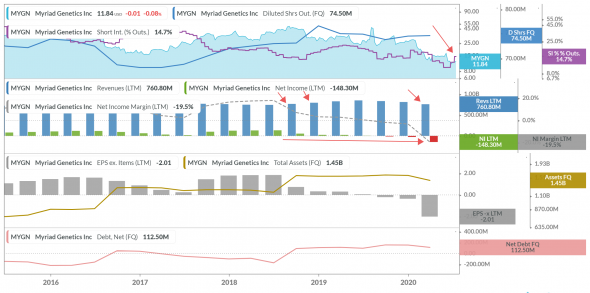

Верхняя часть графика: котировки компании (голубая область), количество акций в в обращении (синяя линия), щорт-интерес (фиолетовый). Как видите, почти 12% акций компании зашортили — и это может быть триггером краткосрочного шортсквиза (не это не точно).

Средняя часть графика: Выручка (синяя гистограмма), чистая прибыль (зеленая гистограмма) и чистая маржинальность (серый пунктир) в минусе т.к. убыток по балансу.

Вторая средняя часть графика: динамика EPS (серая гистограмма) и совокупные активы компании (охра).

Нижняя часть графика: чистый долг (красный).

Это ваши смешные фантазии. Продажа на любом подскоке в даунтренде, слабость на бычьем рынке, вялое ралли на фоне остальных биотехов в связи с вирусом — существующие холдеры бегут, потому что акция плохая.

И сравнение с QDEL неправомерно. Акция пережила значительный период базирования после коррекции 2018, имела поддержку на средней и прочие признаки институциональной покупки, во время последней коррекции держалась лучше рынка — это хорошая акция, и её тарят.