Алросе плохеет с каждым месяцем

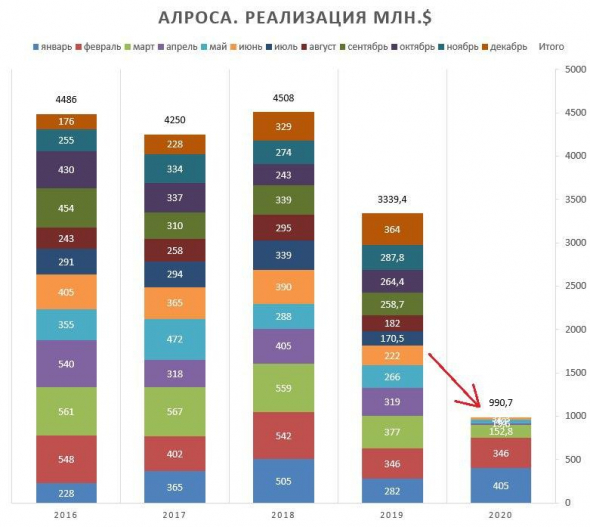

В июне компания реализовала алмазов и брюллей всего на $31,1 млн (-85,9% г/г; -21,9% кв/кв).

Компания торгуется с мультипликатором Р/В 1,84 — т.е. с премией 84% к её балансовой стоимости за уникальность компании и ее огромную долю на мировом рынке алмазов. Оценивать Алросу по каким-либо другим мультипликаторам (P/E, EV/EBITDA) сейчас довольно сложно — продаж как таковых нет, и любые мультипликаторы с привязкой к прибыли (чистая прибыль «E» или грязная прибыль «EBITDA») — будут искажать представление о стоимости компании.

На мой взгляд, в данный ковид-период лучше смотреть на Р/В, позволяющий оценить за какую цену мы покупаем в данный момент 1 рубль имущества компании; и на отношение чистых активов компании (256,9) к её долговой нагрузке (77,4 млр.руб.) — для оценки финансовой устойчивости.

Несмотря на провал в выручки, компания продолжает придерживаться своей дивидендной политике и платит дивиденды (ссылка на див.политику)

Мое мнение:

Как только мировая экономика и продажи алмазов начнут восстанавливаться, котировки компании обновят свои исторические максимумы.

Лично я дождусь 14 августа 2020 — публикации навреняка очень плохого отчета финансовых результатов по МСФО за 2 кв. и 6 мес. 2020 г. и, надеюсь на последующей за этим распродажей взять немного Алросы в свой 5-ти летний портфель.

Отмена сценария:

Вторая волна ковида с закрытием границ и остановкой экономик

***Не забывайте подписываться на наш канал в телеге

ХХХ10 июля 2020, 15:24Ниже 55-60 ее не опустят. А отчет по факту еще и выкупят, ибо все плохое уже в цене. Имхо0

ХХХ10 июля 2020, 15:24Ниже 55-60 ее не опустят. А отчет по факту еще и выкупят, ибо все плохое уже в цене. Имхо0 Realhappyhour10 июля 2020, 15:53Отчет наверняка будет плохим. Спрос на алмазы был минимален в прошлый квартал. Плюс недавно мелькала новость о каком-то задымлении в шахте или типо того.0

Realhappyhour10 июля 2020, 15:53Отчет наверняка будет плохим. Спрос на алмазы был минимален в прошлый квартал. Плюс недавно мелькала новость о каком-то задымлении в шахте или типо того.0