Итоги Июня. Обзор портфеля. Доходность портфеля +120%.

Всем доброго FPS'а!

Фондовые рынки продолжают удивлять инвесторов своим быстрым восстановлением. Люди на форумах не понимают почему рынки растут ведь экономика летит в ад. Большинство уверовало в надутый пузырь и нерациональность подобного роста. Все эти люди не понимают простой истины: ВВП стран ≠ Фондовому рынку. Рынки живут ожиданиями! Все прекрасно понимают, что ситуация с вирусом не навсегда, а вот стимулы со стороны мировых ЦБ по вливанию денег в экономику скоро начнут давать свои плоды. Возможно нас ждет вторая волна распродаж по факту выхода негативных отчетностей за 2-3 квартал, но опыт подсказывает что это не произойдет. Самый большой риск на текущий момент не вирус, а потенциальная война США с Китаем. Трампу нужен предвыборный враг, на котором можно отыграться по полной.

Обзор портфеля.

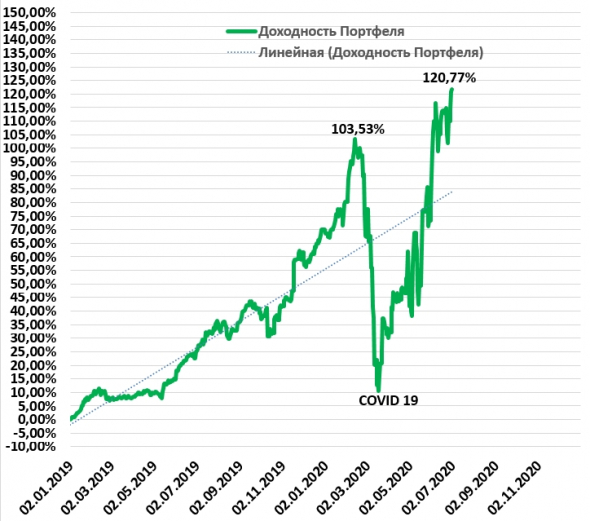

В июне портфель продолжил восходящую динамику и обновил исторический максимум. Накопленная доходность портфеля с начала 2019 года составляет 120,8%.

За месяц портфель вырос на 47,3% — рекордный месяц за все 4 года моей инвестиционной деятельности.

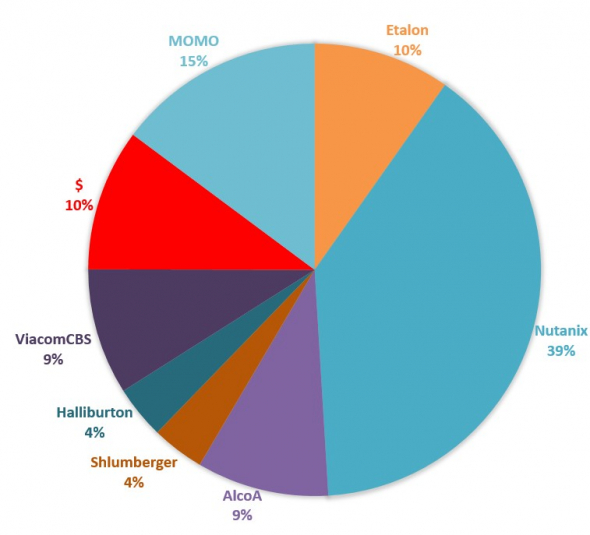

Актуальный состав портфеля выглядит так:

Коротко о компаниях.

Самая большая доля в портфеле — это акции Nutanix. Идею ранее описал Илья Воробьев на сайте https://investcommunity.ru/idea/view/90 .

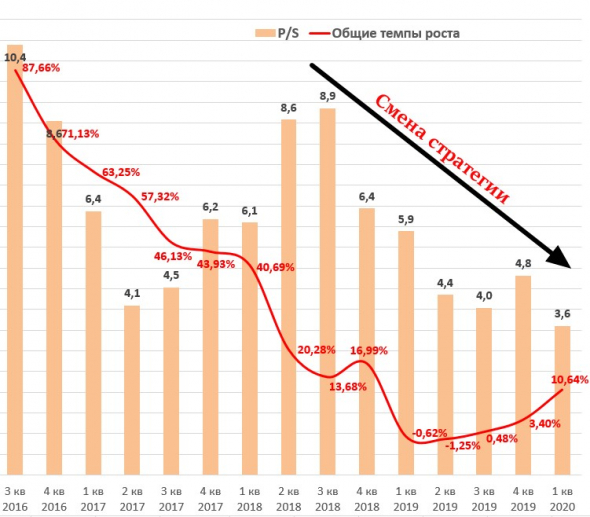

Компания проходит путь преобразования из аппаратного продукта на основе устройства к модели подписки, что негативно сказывается на отраженной выручки. Как видно из картинки общие темпы роста выручки неуклонно снижались, что негативно отобразилось на капитализации компании и ее оценке относительно аналогов, которые кратно дороже по мультипликаторам.

Переход на модель подписки практически завершен. В 1 квартале 2020 года 82% выручки пришлось на подписки. Общие темпы роста выручки ускорились до двухзначных значений, но акции продолжают торговаться вблизи исторических минимумов. Я вижу 2 причины почему так происходит.

1. Рост операционных убытков до -$133,3 млн против -$104,8 млн в прошлом квартале. Расходы растут быстрее выручки. Вот комментарий руководства касательно расходов.

В ближайшей перспективе мы сосредоточимся на продуманном управлении денежными средствами и расходами, активно готовясь выйти из этого периода с возможностью управлять долгосрочным ростом и масштабировать наш бизнес с рынком.

2. Отсутствие прогноза на следующий квартал от самой компании. Я посмотрел прогнозы аналитиков на следующие 2 квартала и там, по их мнению, мы увидим падение темпов роста выручки относительно текущего квартала до 6,9%. На мой взгляд прогноз консервативный и компания сможет его перевыполнить, что подтолкнет котировки вверх.

Все проблемы решаемы, и я думаю, что Nutanix может кратно переоцениться в течении следующих 4 – 8 кварталов.

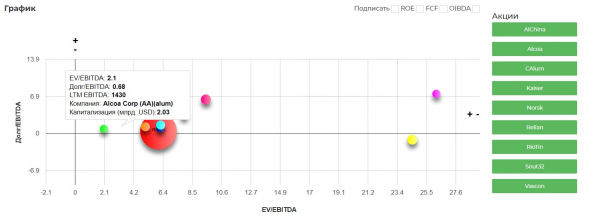

Alcoa — американская металлургическая компания, 8-й в мире по величине производитель алюминия.

Я делаю ставку на разворот цикла в алюминии.

По текущим ценам все производители в мире убыточны и такая ситуация приведет к расчистке сектора. Постепенно закроются самые убыточные производители и это приведет к росту цен на алюминий. Моя задача была выбрать компанию, с сильным балансом которая переживет сложные времена.

Дополнительным триггером является потенциальная продажа непрофильных активов на 1 — 1,5 млрд $ (при долге в 3,3 млрд $).

HalliburtonCompany, SchlumbergerNV- одни из крупнейших в мире компаний, оказывающих сервисные услуги в нефте- и газодобывающей отрасли.

Про данные компании, а также обзор сектора можно прочитать здесь:

https://investcommunity.ru/idea/view/413

Ставка аналогична той, что я сделал в алюминии. Ожидаю возврат цен на нефть к уровням 60$ за баррель ближе к 2022 году. Данные компании могут удвоиться в следующие 2-3 года.

Etalon.

Про акции данной компании я написал целую статью. https://investcommunity.ru/idea/view/414

Идея простая: рынок не верит в потенциальную выплату дивидендов согласно див. политике, а менеджмент заявляет о готовности выплатить. Если все сложится удачно, то акции могут дать быстрые 15-20% (как в НМТП) уже в текущем месяце. Див. доходность может составить 12% годовых.

Momo — крупнейшая социальная сеть, а также одна из ведущих мобильных и развлекательных платформ в Китае.

Бизнес компании сильно подешевел с момента ведения карантина в Китае.

Отчет за 1 квартал не обрадовал инвесторов, а прогноз на следующий квартал по выручки оказался очень слабым. По мимо этого на китайские акции давят политические игры Трампа и инцидент с компанией Luckin Coffee.

До пандемии компания показывал устойчивый рост доходов.

Мультипликаторы для растущей компании очень низкие:

P/E = 8,3.

P/S =1,47.

На мой взгляд текущее падение акций — это отличная возможность для покупки данных акций. Возможно стоит дождаться отчета за 2 квартал и принять решения о покупке там, но в случае если прогноз будет перевыполнен акции могут значительно подорожать.

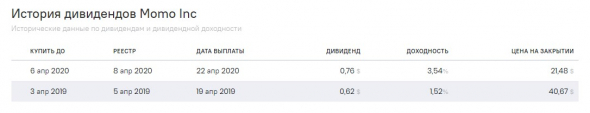

В компании мне также нравится то, что избыток денежного потока направляется на выплату дивидендов. В 2019 финансовом году компания получила свободный денежный поток на общую сумму $756 млн, из которых $ 126 млн было распределено между акционерами в виде выплаты дивидендов.

6 апреля 2020 года компания выплатила спец. дивиденд в размере 0,76$ на акцию (4,5% див. доходность по текущим ценам).

ViacomCBS.

В 2019 году произошло слияние двух компаний Viacom и CBS.

CBS — это медиа-конгломерат, работающий в основном на телевизионных активах США. CBS включает телевизионную сеть CBS, 30 местных телестанций и 50% CW, совместное предприятие CBS и Time Warner. Компания также владеет Showtime и Simon & Schuster.

Viacom — это глобальная медиакомпания с несколькими ведущими свойствами кабельных сетей, включая Nickelodeon, MTV, BET, Comedy Central, VH1, CMT и Paramount. Viacom также построил несколько онлайн-объектов на основе этих брендов. Paramount Pictures производства Viacom производит оригинальные кинофильмы и владеет библиотекой из 2500 фильмов, включая сериалы «Крестный отец» и «Трансформеры».

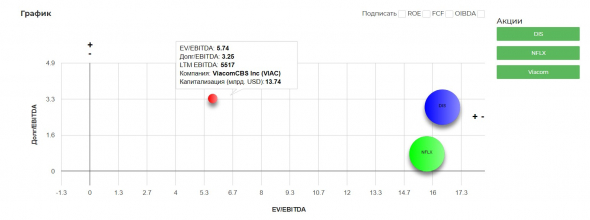

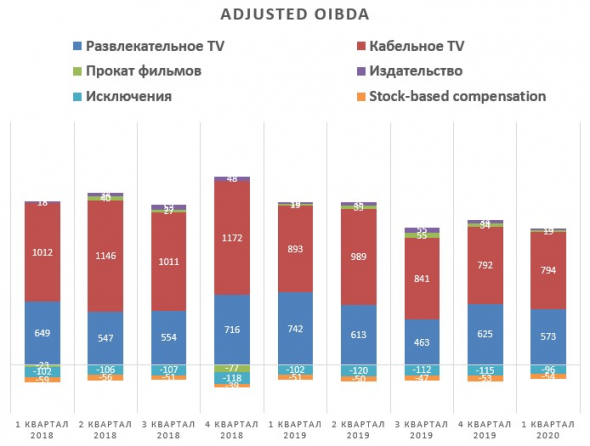

Объединений бизнес оценен дешево, но имеет высокую долговую нагрузку.

Основной доход объединённая компания получает от продажи рекламы по ТВ.

Ближайшие триггеры для роста:

1. По оценке менеджмента, объединённая компания получит синергию в размере 500 млн. $ в течение двух лет после закрытия.

2. ViacomCBS расширяет сделку с YouTube TV, чтобы включить Nickelodeon, MTV и Comedy Central в список трансляции. Сделка также включает в себя постоянное обязательство распространять премиальные подписные услуги ViacomCBS, включая Showtime, на YouTube TV, а также расширенное партнерство для распространения контента медиакомпании на более широких платформах YouTube. Финансовые условия соглашения не разглашаются.

3. Делеверидж.

Отношение долга к скорректированной OIBDA составляет 3,1 x. Мы по-прежнему привержены поддержанию нашего рейтинга инвестиционного уровня и достижению нашего целевого кредитного плеча 2,5 x.

4. Дивиденды.

Див. доходность составляет около 4,2%.

5. Пандемия ускоряет рост подписок.

Число внутренних абонентов потокового вещания превысило 13,5 млн, увеличившись на 50% в годовом исчислении.

— Ежемесячные активные пользователи Pluto TV (MAUs) выросли до рекордных 24M+, увеличившись на 55% в годовом исчислении.

— С большим количеством потребителей дома потоковые платформы ViacomCBS провели свой лучший месяц с ускоренным подписчиком рост и потребление, усиливая потребительский спрос на его содержание.

— CBS All Access и Showtime OTT sign-ups, ежедневные средние потоки и минуты просмотра всех существенно выросли по сравнению с предшествующий месяц.

- Live Live TV и оригинальные программы, такие как Star Trek: Discovery, Star Trek: Picard, The Good Fight и Survivor, в апреле побили рекорды потребления на канале CBS All Access, причем общее количество потоков и минут просмотра значительно возросло.

⎯ Showtime OTT провел свой лучший месяц за все время просмотра и общего количества потоков. Зрители воспользовались этим в полной мере каталог с потоковой передачей оригинальных сериалов, таких как Homeland и Penny Dreadful: City of Angels, а также фильмов растет на + 50% и + 110% в годовом исчислении соответственно.

⎯ CBS All Access и Showtime OTT видят сильную активацию учетной записи, а также последовательную платную подписку.

Думаю, котировки быстро восстановятся к докризисным уровням.

Все обзоры портфеля можно прочитать здесь.

Группа в вк.

Данный обзор не является индивидуальной инвестиционной рекомендацией, автор статьи не осуществляет деятельность по инвестиционному консультированию.

Вадим Джог01 июля 2020, 14:28Какие то стремные компании(0

Вадим Джог01 июля 2020, 14:28Какие то стремные компании(0 QuasWexExort01 июля 2020, 14:40Как часто ребалансируете/изменяете портфель?0

QuasWexExort01 июля 2020, 14:40Как часто ребалансируете/изменяете портфель?0 phan01 июля 2020, 14:52Золотодобытчики не интересны?0

phan01 июля 2020, 14:52Золотодобытчики не интересны?0 Moneymaker01 июля 2020, 14:56Я один не увидел в посте ниодной сделки?:)0

Moneymaker01 июля 2020, 14:56Я один не увидел в посте ниодной сделки?:)0