О полезности и вреде инвестиций

Первое.

В рыночной экономике инвестиций без риска не существует.

(Людвиг фон Мизес)

Второе.

Говоря о капитальных вложениях и инвестициях, предполагается, что весь капитал равноценен. Однако, не все капиталы равны, и это одна из причин, по которой глобальная финансовая система более хрупка, чем кажется на первый взгляд. Например, показатель ВВП не отражает различий в движении огромного капитала, циркулирующего вокруг мировой экономики.

В классическом варианте, потоки капиталов направляются в продуктивные инвестиции: строительство недвижимости, заводов и т.д. Такие инвестиции создают ценность.

Ценность может выражаться в увеличении количества рабочих мест, увеличение экспортного потенциала страны и т.п. То есть, деятельность, которая возвращает прибыль владельцам капитала и развивает страну, что в конечном итоге улучшает уровень жизни граждан этой страны.

В этой «радужной истории», банки распределяют кредит и сберегают капитал для тех, у кого наиболее привлекательная кредитоспособность, с самым низким уровнем риска, и одновременно с наивысшей доходностью, т.е. для предприятий, продуктивных для потребителей, и общества в целом.

Сравним продуктивно используемые инвестиции, с т.н.“горячими деньгами”.

Пример: Ипотечный кризис 2008 года. Самый настоящий бум на рынке недвижимости, без каких-либо оснований. Когда владелец капитала покупает квартиру, размещение его средств не имеет продуктивного результата: ни один безработный не нанимается, не создается ни одного нового товара или услуги. Есть большая разница между приобретение недвижимости для проживания, и покупкой недвижимость со спекулятивной целью, подобные действия были причиной немотивированного роста цен на жилье. Чем больше спекулянтов принимало участие в этих сделках, тем больше росли цены, до тех пор, пока не началось обрушение.

“Горячие деньги” покинули рынок жилой недвижимости и способствовали сдутию спекулятивного пузыря, что привело к сильнейшей рецессии.

Реальные цены на недвижимость в США выросли практически в два раза

Горячий капитал движется в поисках быстрой отдачи или безопасного убежища. «Счастливая история» классического капитализма не признает, что с точки зрения соотношения риск-доходность долгосрочные продуктивные инвестиции, не привлекательны для “горячего денежного капитала”. Подобного рода инвестиции не создают ценности, рабочие места, не решают проблему дефицитов.

Зачем рисковать капиталом ради долгосрочных скромных доходностей, когда краткосрочные вложения в спекулятивные пузыри дают гораздо более высокую прибыль и обещание быстрого выхода?

Центробанки со сверхмягкой денежно-кредитной политикой только подливают масла в огонь, потому что, заемные средства по своей природе склонны быть горячими. Когда финансисты и корпорации могут занимать огромные суммы при почти нулевых процентных ставках, они получают доступ к капиталу, как следствие могут эффективно превзойти вкладчиков и всех, у кого нет доступа к средствам Центрального Банка.

Многие страны боятся огромного притока горячих денег, так как, это способствует раздуванию спекулятивных пузырей и чрезмерно укрепляет национальную валюту, нанося урон экспортному потенциалу.

Основной сдерживающий фактор “притока горячих денег” — контроль за движением капиталов. Подобный контроль принимает разные формы в зависимости от политики Центробанков и финансовых надзорных институтов. Например, в 2010 году Индонезия и Тайвань сократили выпуск краткосрочных инвестиционных бумаг, что заставило инвесторов “горячих денег” вкладываться на более долгий срок.

Южная Корея и Таиланд ввели налог на долю, выплаченную иностранным инвесторам из правительственного долга, в качестве меры по остановке вливания “горячего” капитала и сокращению растущего давления на национальные валюты.

Совсем еще недавно и Россия испытывала приток горячих денег в рамках операции керри-трейд. На графике снизу видно, что индекс гособлигаций испытывал значительный рост, он в основном был обеспечен за счет нерезидентов (укреплялся и рубль, т.к для того, чтобы купить ОФЗ нужно сначала купить нашу валюту), до того момента, пока ФРС США не включили свой “пылесос” отойдя от политики сверхнизких процентных ставок.

Конечно не последнюю роль играют и геополитические риски.

Констатируя всё вышеизложенное, напрашивается вывод, о разрушительных факторах горячего денежного капитала. Необходимо тщательно анализировать и взвешивать факторы и последствия использования капитала для мировой экономики.

Всегда ваш, Виктор Бавин )

На Wall Street — много инструментов и возможностей.

Сама биржа в США (NYSE) существует аж

с 17 мая 1792 года.

То есть несколько веков.

----------------------------------------------

Для Вас, есть группа ВК

Инвестиции и спекуляции на рынке США

через брокера:

Interactive Brokers

(всё о Interactive Brokers — от и до)

Вступайте

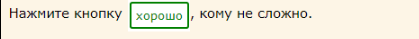

- Комментарий закреплён