НМТП - краткий разбор компании

Всем привет, Друзья. Сегодня разобрал для ИнвестГазеты компанию НМТП, которая отчиталась за первый квартал 2020 года по МСФО. Параллельно с этим, Совет директоров НМТП рекомендовал выплатить дивиденды по результатам 2019 года в размере 1,35 рубля на одну акцию. В моменте, рост акций превышал 30%. Позже, котировки снизились, но все равно 1,35 рублей сулят двузначные доходности. Давайте сейчас оглянемся назад и посмотрим на отчетность и цифры. Откуда же компания возьмет те самые высокие дивиденды?

Cамая оперативная информация в моем Telegram «ИнвестТема»

По итогам 3 месяцев 2020 года выручка компании снизилась на 16% до $200 млн. Виной тому служит сокращение стивидорных услуг и общее снижение транспортировки товаров в начале года. Коронакризис в меньшей степени повлиял на деятельность компании, но общие негативные настроения в экономике и замедление темпов товарооборота влияют и на порты.

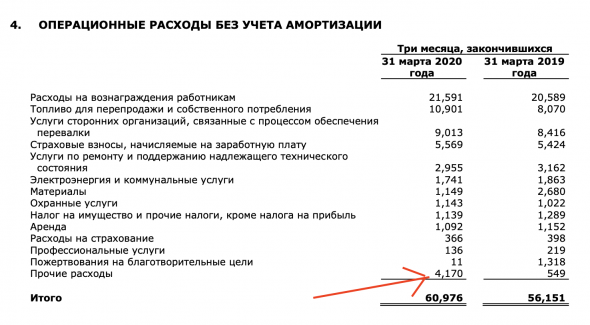

Операционные расходы, в отличие от выручки выросли на 8,6%. Самой большой статьей оказались — «Прочие расходы» в $4 млн. Эта статья не расшифрована, что и не удивительно для актива, которым владеет Транснефть и государство, в частности. Основным триггером снижения доходов компании и убытка по итогам отчетного периода послужили расходы по курсовым разницам в $173,2 млн. Это утянуло чистую прибыль в отрицательные значения. Убыток составил $43,9 млн, против прибыли в 167,7 млн в прошлом году.

Если убрать бумажные переоценки, то скорректированная прибыль за квартал составила $129,3 млн, что на 28% выше 2019 года. Курсовые разницы стали камнем преткновения многих компаний в первом квартале. Без учета переоценок ситуация выглядит значительно лучше.

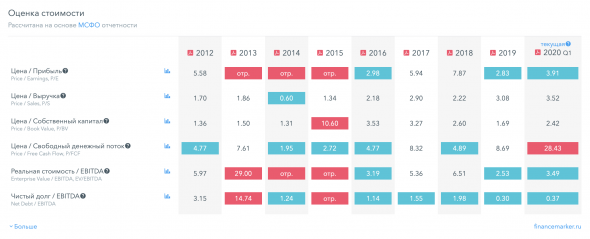

В расчет капитала опять же вклинился пересчет валютных резервов. Как итог, капитал сократился на 22%. Долговую нагрузку получилось сдержать. Debt/EBITDA остается на низком уровне 0,37x. P/E компании на рекордном уровне в 3,9, а вот P/BV немного перекуплен 2,42. Данные и мультипликаторы беру с проверенного FinanceMarker, чего и Вам советую.

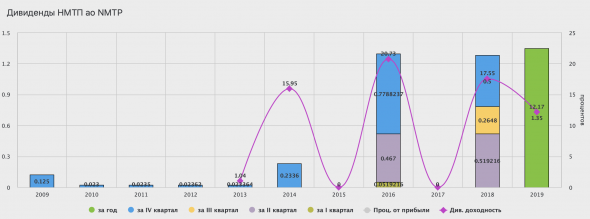

А теперь к самому интересному, дивидендам. Драйвером роста доходов порта в 2019 году стала продажа Новороссийского зернового терминала за $446 млн. Прибыль за 2019 год составила 60,8 млрд рублей. 43% от этой суммы руководство порта решило распределить. Вполне приемлемая доля, только если не учитывать, что за 2018 год компания распределила 147%. Доходы от продажи от части были учтены в выплатах прошлых периодов. Но это тоже не страшно. По итогам 2019 года акционеры получат около 12% доходности. В 18 году этот показатель перевалил за 17,6%. Если смотреть на доходности, то даже с текущих уровней нужно бежать и покупать компанию. Правда доходности эти обеспечены не органической деятельностью, а продажей актива, который приносил прибыль.

Из минусов могу выделить корпоративное управление. Владение большей части порта Транснефтью не оказывает положительный эффект. В дополнение размытая дивидендная политика, которая позволяет пропускать такие годы, как 2015 и 2017 гг. И уже упомянутая продажа НЗТ органически снизит доходы порта будущих периодов. Однако при условии, что выручка НЗТ составляла около 4 млрд рублей, при общей выручке Группы в 52-56 млрд. Получается доля занимала 7,6% или 2,6 млрд прибыли в год. Стоимость сделки 35,5 млрд. P/E 13,65. Я не думаю, что продажа сильно скажется на результатах в будущем.

Для принятия решения о покупке нужно руководствоваться не только дивидендной доходностью, но и искать другие точки роста. Я их нашел, о чем пишу уже год. Если закрыть глаза на дивиденды, то НМТП имеет прибыльный бизнес. В федеральной инвестиционной программе выделено колоссальные цифры на поддержание портов, а приемлемая долговая нагрузка делают компанию интересной для долгосрочного инвестора. Я продолжаю удерживать акции НМТП у себя в портфеле и планирую учавствовать в распределении дивидендов.

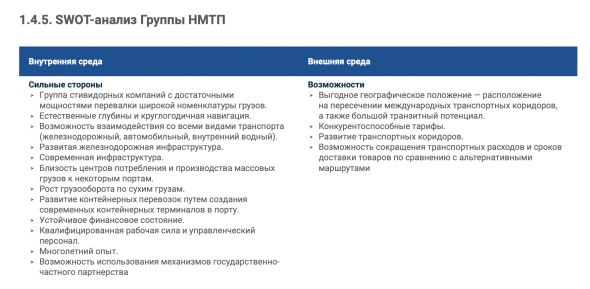

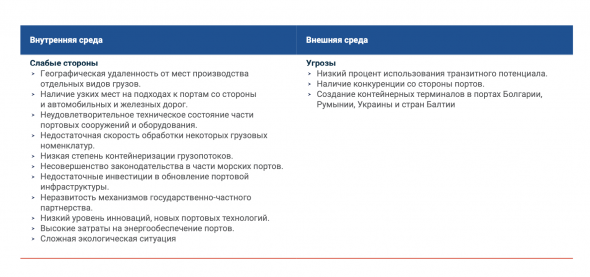

В заключении хочу сказать, что НМТП в своих Годовых отчетах делает SWOT-анализ. Это действительно круто, ведь не многие всесторонне оценивают бизнес. В этой статье я не буду делать свой SWOT, а закреплю их. Отдаю должное специалистам, которые его подготовили.

*Это исследование носит субъективный характер. Не является индивидуальной инвестиционной рекомендацией. Служит, для структурирования своих мыслей при принятии решения.

Моя группа ВКонтакте - ИнвестТема

Мой Telegram-канал — ИнвестТема

3% в портфеле