IPO Forma Therapeutics (FMTX)

Forma Therapeutics Holdings, Inc.

Ожидаемая дата IPO: 19 июня 2020 года.

Тикер: FMTX.

Биржа: Nasdaq.

О компании

Forma Therapeutics — биофармацевтическая компания, на клинической стадии, занимающаяся разработкой и коммерциализацией новых терапевтических средств для изменения жизни пациентов с редкими гематологическими заболеваниями и раком.

FT-4202 для лечения серповидно-клеточной анемии или SCD. SCD затрагивает приблизительно 100 000 человек в Соединенных Штатах и приблизительно 30 000 человек во Франции, Германии, Италии, Испании и Великобритании в совокупности.

FT-7051 для лечения рака простаты, или mCRPC. Компания планирует начать исследование I фазы у пациентов с mCRPC в четвертом квартале 2020 года. Данные этого исследования I фазы ожидаются в первой половине 2022 года. По оценкам, заболеваемость раком предстательной железы достигает приблизительно 192 000 и 365 000 пациентов в Соединенных Штатах и Европе, и приблизительно 30 000 смертей от рака простаты было в Соединенных Штатах в 2018 году.

По состоянию на 30 апреля 2020 года общий патентный портфель компании включает в себя более 40 семейств патентов, в том числе выданные патенты, предварительные патентные заявки и не предварительные патентные заявки.

Соглашения

- Компания лицензировала две программы исключительно для Ingelheim, и Celgene Corporation (в настоящее время Bristol-Myers Squibb Company). В рамках этих лицензированных программ Forma Therapeutics имеет право на получение, в зависимости от достижения определенных клинических и коммерческих этапов, совокупных платежей, превышающих 500 миллионов долларов США плюс роялти с течением времени;

- В марте 2020 года Forma Therapeutics заключила Соглашение с Integral Health, Inc о выкупке последней активов и интеллектуальной собственности на сумму в 17,5 млн. долларов США.

Финансирование

Деятельность финансировалась в основном за счет поступлений от лицензионных соглашений и соглашений о сотрудничестве, а также от продажи привилегированных акций.

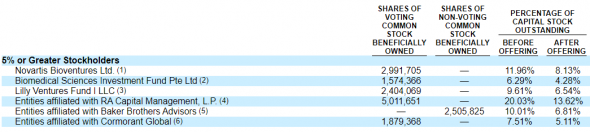

Основные акционеры: Novartis Bioventures Ltd; Biomedical Sciences Investment Fund Pte Ltd; Lilly Ventures Fund I LLC; лица, связанные с RA Capital Management, LP; организации, связанные с Baker Brothers Advisors; организации, связанные с Cormorant Global.

Финансовые показатели

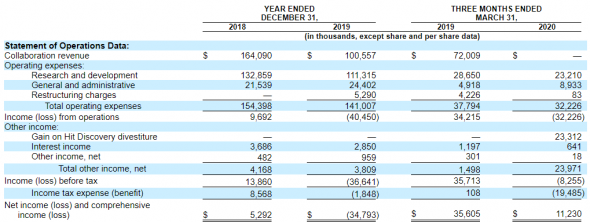

За год, закончившийся 31 декабря 2019 г. по сравнению с аналогичным периодом 2018 г.

- Доход от сотрудничества: -38,72% (снижение произошло главным образом из-за расторжения соглашений о сотрудничестве с Celgene в 2018 году и завершения выполнение обязательств по лицензионным соглашениям с Celgene в 2019 году;

- Исследования и разработки: -16,22%;

- Операционные расходы: -8,67%;

- Ликвидные средства: 142,436 млн $ (на 31 марта 2020 года);

- За год, закончившийся 31 декабря 2019 года, и квартал, закончившийся 31 марта 2020 года, денежный поток был отрицательным.

В компании ожидают, что чистой выручки от этого предложения вместе с имеющимися денежными средствами, их эквивалентами и рыночными ценными бумагами, хватит для финансирования операций до четвертого квартала 2022 года.

Отчет об операциях:

Источник: проспект компании.

Позитивные стороны:

- Сотрудничество с Ingelheim и Celgene;

- В настоящее время нет утвержденных методов лечения, специально предназначенных для mCRPC, имеющих варианты устойчивости к AR;

- Умеренная оценка IPO.

Негативные стороны:

- Высокая рыночная конкуренция в лице: bluebird bio, Inc., EpiDestiny, Inc., Novo Nordisk A/S, Sangamo Therapeutics Inc., Sanofi S.A., Fulcrum Therapeutics, Inc., Syros Pharmaceuticals, Inc., Global Blood Therapeutics, Inc., Intellia Therapeutics, Inc., Novartis AG, Agios Pharmaceuticals, Inc., Imara Inc., Cyclerion Therapeutics, Inc., Pfizer Inc., Emmaus Life Sciences, Inc., Aruvant Sciences, Inc., Vertex Pharmaceuticals Incorporated, CRISPR Therapeutics AG, Prolong Pharmaceuticals, LLC, Daiichi Sankyo Company, Limited, CellCentric, Ltd., Genentech, Inc. и Constellation Pharmaceuticals, Inc.

IPO:

Forma Therapeutics планирует публично разместить 11,764 млн. обыкновенных акций класса А (плюс опцион андеррайтера 1,764 акций).

Ожидается, что начальная цена публичного размещения будет в диапазоне 16-18 долларов США за акцию. Компания рассчитывает привлечь примерно 182,9 млн. долларов США или 210,8 млн. долларов США, если андеррайтеры воспользуются своим правом выкупа дополнительных акций в полном объеме.

При условии успешного IPO капитализация компании составит около 625,25 млн. долларов (исходя из середины ценового диапазона).

Shares Float ≈ 31,987%.

Использование выручки:

- «Приблизительно 115,0 млн. долл. США на разработку FT-4202;

- Приблизительно $ 15,0 млн. для продвижения FT-7051;

- Остальная часть поступит на исследования, оборотный капитал и другие общие корпоративные цели, включая завершение неосновных программ».

Андеррайтеры:

Условия участия в данном IPO на счетах в Interactive Brokers:

• Мин. сумма: Счет в IB 30 000$;

• Комиссии: На вход 0% / На выход 0% / На прибыль 25%.

Вы можете оставить заявку и пообщаться с аналитиками по поводу участия в данном IPO. Подробнее в нашем телеграмм-канале teleg.run/amaday_global или по телефону +79055783377.