16 июня 2020, 16:07

Портфель активов АФК Система хорошо сбалансирован, чтобы противостоять экономическим рискам - Газпромбанк

Мы скорректировали оценку методом суммы частей АФК «Система» после публикации компанией результатов за 1К20, которые среди прочего показали ускорение темпов роста бизнеса Ozon в январе-мае. Мы повышаем рассчитанную методом суммы частей целевую цену АФК «Система» в связи с увеличением стоимости ее долей в МТС (оцениваемой исходя из рыночной стоимости) и Ozon (оцениваемой на основе мультипликатора к валовому обороту за 2020 г.).

Эти улучшения лишь частично нивелируются ростом чистых финансовых обязательств корпоративного центра. Мы сохраняем рейтинг компании на уровне «лучше рынка» ввиду чрезмерного разрыва между справедливой чистой стоимостью активов и рыночной капитализацией АФК «Система», даже принимая во внимание значительную стоимость, потребляемую корпоративным центром. Наша оценка косвенно означает справедливый дисконт рыночной капитализации к чистой стоимости активов в ~38% против текущего расчетного уровня ~49%.

Результаты 1К20 по МСФО: выручка и OIBDA соответствуют ожиданиям На прошлой неделе АФК «Система» опубликовала отчетность по МСФО за 1К20, которая соответствует ожиданиям, в том числе в части консолидированной выручки (+6% г/г до 155 млрд руб.) и OIBDA (+2% г/г до 54 млрд руб.). Консолидированный рост OIBDA был обусловлен хорошими показателями БЭСК (+33% г/г), агрохолдинга «СТЕПЬ» (+34% г/г), Медси (+27% г/г) и Бизнес-Недвижимости (+2,4х г/г), но был частично сглажен снижением OIBDA у МТС (-4% г/г) и Segezha (-34% г/г). Подробнее об этом – в нашем обзоре от 11 июня «Обзор результатов АФК „Система“ за 1К20: OIBDA в соответствии с ожиданиями на фоне дальнейшего уверенного роста у Ozon».

Ozon: рост валового оборота (GMV) ускоряется. Отчетность за 1К20 и итоги телефонной конференции также свидетельствуют о дальнейшем ускорении и без того быстрого подъема бизнеса электронной торговли у Ozon, валовый оборот которого более чем удвоился в 1К20 и почти утроился в апреле после роста на ~90% г/г в 2019 г. Озон также показал дальнейшее улучшение показателя OIBDA, который, впрочем, пока остается отрицательным.

Не исключается возможность приобретения Сбербанком доли в Ozon. Компания не прокомментировала напрямую недавние сообщения СМИ о возможном вхождении Сбербанка в капитал Ozon, но признала, что в целом готова рассматривать вопрос о возможности привлечения инвестора в эту компанию. Хотя возможность сделки не была подтверждена ни одной из сторон, мы рассматриваем гипотетический интерес Сбербанка к Ozon как возможное свидетельство успешного развития бизнеса последнего на данном этапе.

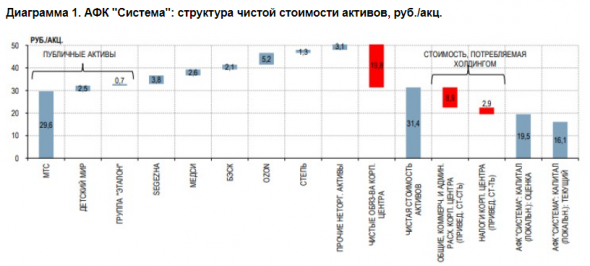

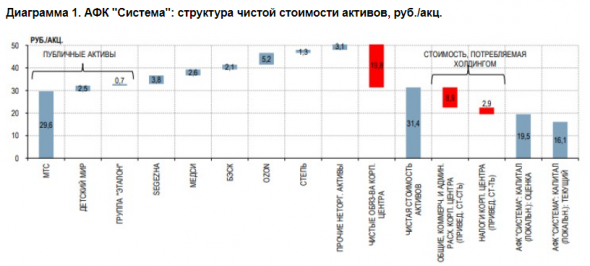

Целевая цена повышена из-за роста оценки стоимости МТС и Ozon. После публикации результатов АФК «Система» мы повысили ее целевую цену, рассчитанную методом суммы частей. Основные корректировки модели включают: 1) повышение оценки справедливой стоимости доли компании в Ozon и 2) рост рыночной стоимости доли АФК «Система» в МТС. Эти корректировки были частично нивелированы увеличением чистого долга корпоративного центра АФК «Система». Наша оценка компании методом суммы частей показана на Диаграмме 1, а изменения представлены на Диаграмме 2.

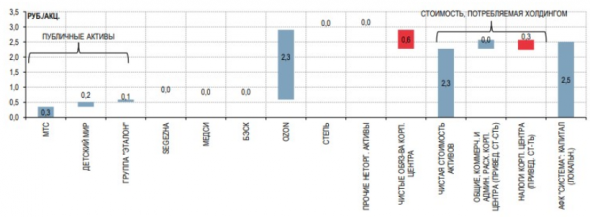

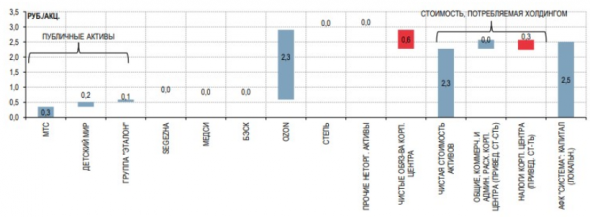

Диаграмма 2. АФК «Система»: изменение структуры чистой стоимости активов, руб./акц. (в сравнении с оценками, приведенными в нашем обзоре от 8 мая «АФК „Система“: хорошо позиционирована, несмотря на экономические неопределенности (обновление целевой цены).

Степанов Денис

«Газпромбанк»

Эти улучшения лишь частично нивелируются ростом чистых финансовых обязательств корпоративного центра. Мы сохраняем рейтинг компании на уровне «лучше рынка» ввиду чрезмерного разрыва между справедливой чистой стоимостью активов и рыночной капитализацией АФК «Система», даже принимая во внимание значительную стоимость, потребляемую корпоративным центром. Наша оценка косвенно означает справедливый дисконт рыночной капитализации к чистой стоимости активов в ~38% против текущего расчетного уровня ~49%.

Результаты 1К20 по МСФО: выручка и OIBDA соответствуют ожиданиям На прошлой неделе АФК «Система» опубликовала отчетность по МСФО за 1К20, которая соответствует ожиданиям, в том числе в части консолидированной выручки (+6% г/г до 155 млрд руб.) и OIBDA (+2% г/г до 54 млрд руб.). Консолидированный рост OIBDA был обусловлен хорошими показателями БЭСК (+33% г/г), агрохолдинга «СТЕПЬ» (+34% г/г), Медси (+27% г/г) и Бизнес-Недвижимости (+2,4х г/г), но был частично сглажен снижением OIBDA у МТС (-4% г/г) и Segezha (-34% г/г). Подробнее об этом – в нашем обзоре от 11 июня «Обзор результатов АФК „Система“ за 1К20: OIBDA в соответствии с ожиданиями на фоне дальнейшего уверенного роста у Ozon».

Ozon: рост валового оборота (GMV) ускоряется. Отчетность за 1К20 и итоги телефонной конференции также свидетельствуют о дальнейшем ускорении и без того быстрого подъема бизнеса электронной торговли у Ozon, валовый оборот которого более чем удвоился в 1К20 и почти утроился в апреле после роста на ~90% г/г в 2019 г. Озон также показал дальнейшее улучшение показателя OIBDA, который, впрочем, пока остается отрицательным.

Не исключается возможность приобретения Сбербанком доли в Ozon. Компания не прокомментировала напрямую недавние сообщения СМИ о возможном вхождении Сбербанка в капитал Ozon, но признала, что в целом готова рассматривать вопрос о возможности привлечения инвестора в эту компанию. Хотя возможность сделки не была подтверждена ни одной из сторон, мы рассматриваем гипотетический интерес Сбербанка к Ozon как возможное свидетельство успешного развития бизнеса последнего на данном этапе.

Целевая цена повышена из-за роста оценки стоимости МТС и Ozon. После публикации результатов АФК «Система» мы повысили ее целевую цену, рассчитанную методом суммы частей. Основные корректировки модели включают: 1) повышение оценки справедливой стоимости доли компании в Ozon и 2) рост рыночной стоимости доли АФК «Система» в МТС. Эти корректировки были частично нивелированы увеличением чистого долга корпоративного центра АФК «Система». Наша оценка компании методом суммы частей показана на Диаграмме 1, а изменения представлены на Диаграмме 2.

Диаграмма 2. АФК «Система»: изменение структуры чистой стоимости активов, руб./акц. (в сравнении с оценками, приведенными в нашем обзоре от 8 мая «АФК „Система“: хорошо позиционирована, несмотря на экономические неопределенности (обновление целевой цены).

Рекомендация подтверждена: „лучше рынка“ Мы по-прежнему считаем, что портфель активов АФК „Система“ хорошо сбалансирован, чтобы противостоять экономическим рискам, связанным с пандемией COVID-19 (подробнее об этом читайте в нашем обзоре от 8 мая „АФК “Система»: хорошо позиционирована, несмотря на экономические неопределенности (обновление целевой цены)"). Мы сохраняем рекомендацию по акциям компании на уровне «лучше рынка», поскольку считаем разрыв между справедливой чистой стоимостью активов и рыночной капитализацией чрезмерным, даже принимая во внимание значительную стоимость, потребляемую корпоративным центром. Хотя мы напрямую не используем дисконт по чистой стоимости активов в качестве параметра оценки, косвенно мы оцениваем дисконт рыночной капитализации к чистой стоимости активов в ~38% против текущего расчетного уровня в ~49%.Гончаров Игорь

Степанов Денис

«Газпромбанк»

0 Комментариев

Читайте на SMART-LAB:

⚡️ Развиваем синергию внутри Группы Займер

Важнейшим эффектом сделок по покупке «Таксиагрегатор» и IntellectMoney будет развитие синергических связей между компаниями Группы. 🟢 Займер будет предоставлять займы водителям, подключенным к...

13.02.2026

Как прошла экскурсия на лазерное производство

На прошлой неделе мы организовали поездку для представителей медиа и финансового сообщества на завод лазерной дочки SOFL — VPG LaserONE (входит в наш кластер «СФ Тех»). В экскурсии приняли участие...

12.02.2026