26 мая 2020, 14:00

Золото подорожает до $2 тысяч за унцию в перспективе года - Атон

В данном отчете мы проводим обзор золотодобывающих компаний средней капитализации (HGM и POG) и небольших низколиквидных производителей (SELG, LNZL, TSG, BRZL).

У нас нет по ним официальных рейтингов, но мы анализируем оставшийся потенциал переоценки, их плюсы и минусы, а также возможности, которые они предлагают инвесторам. Мы прогнозируем рост цены золота до $2 000/унц. и считаем его фактором поддержки для компаний сектора.

Атон

Highland Gold: рост объемов, дивиденды, низкая себестоимость. Highland больше всего подходит долгосрочным инвесторам, ищущим высокие дивиденды (7-9%) и меньшую зависимость от цен на золото. Основной проект роста – Кекура – стартует в 2023 и добавит около 172 тыс унц. к производству и $200 млн к EBITDA, но еще не полностью учтены рынком и могут увеличить капитализацию на 30%, даже без учета роста цен на золото. Highland предлагает низкую себестоимость ($556/унц. TCC) и долг (1.2x ЧД/EBITDA).

Petropavlovsk: ставка «с плечом» на золото, небольшой потенциал переоценки. Из-за высокой себестоимости производства ($800/унц. TCC) Petropavlovsk больше всего подходит инвесторам, которые рассчитывают на рост золота и хотят получить экспозицию «с плечом» (в отличие от Highland). Petropavlovsk дешев – 3.9x 2020Е EV/EBITDA, и мы видим потенциал переоценки на 10-15%, связанный с уменьшением долговой нагрузки, возобновлением дивидендов и выходом на полную мощность Покровского АГК.

Селигдар: высокий дивидендный потенциал и малая ликвидность. Селигдар предлагает дисконт 34% к HGM/POG, постепенный рост производства и снижение долга. Компания анонсировала щедрые дивиденды за 2019 (2.2 руб. на обыкн. акцию, доходность 13%), что значительно выше рекомендаций дивидендной политики, спровоцировав бурное ралли в акциях. Мы считаем, что история с дивидендами еще не окончена – доходность за 2020П может составлять от 9% (в случае выплаты 20% ЧП, в соответствие с политикой) до колоссальных 23%, если Селигдар будет исходить из того же коэффициента – 46% от ЧП (хотя это маловероятно). На наш взгляд, основной проблемой для 20%-го потенциала переоценки акций является низкая ликвидность ($200 тыс. в день).

Trans-Siberian Gold, Лензолото и Бурятзолото. Как Лензолото, так и Бурятзолото имеют высокую производственную себестоимость и операционные трудности и могут быть проданы материнскими компаниями (Полюс и Nordgold). Мы предпочитаем Trans-Siberian Gold.

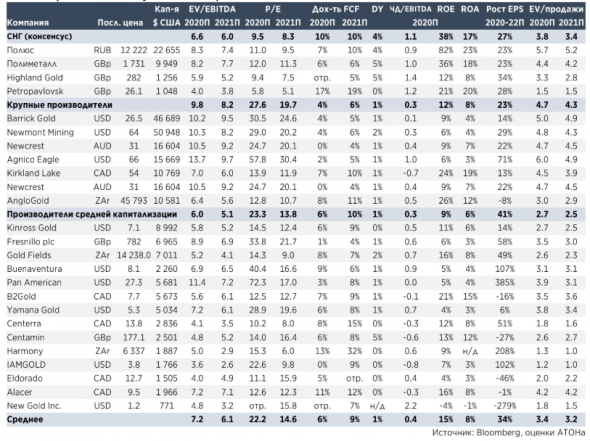

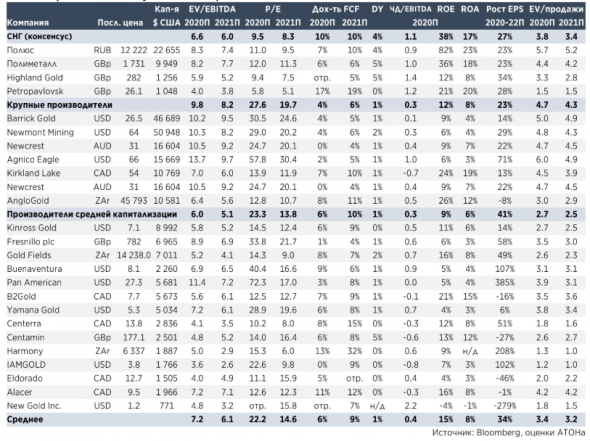

Сравнительные мультипликаторы: мировые аналоги

У нас нет по ним официальных рейтингов, но мы анализируем оставшийся потенциал переоценки, их плюсы и минусы, а также возможности, которые они предлагают инвесторам. Мы прогнозируем рост цены золота до $2 000/унц. и считаем его фактором поддержки для компаний сектора.

Оптимизм по золоту, видим потенциал роста «золотых» акций. Учитывая объявленные США стимулы на несколько триллионов долларов, наш прогноз цен на золото на конец 2020 в $1 800/унц. представляется достаточно консервативным. Мы считаем, что в следующие 12М золото подорожает до $2 000/унц., став основным фактором поддержки для золотодобывающих компаний. Золотодобытчики средней и малой капитализации предлагают значительные дисконты в оценке к PLZL и POLY. Мы предлагаем рассмотреть эти бумаги инвесторам, которые ищут потенциал роста и готовы пойти на больший риск – операционный или рыночный.Лобазов Андрей

Атон

Highland Gold: рост объемов, дивиденды, низкая себестоимость. Highland больше всего подходит долгосрочным инвесторам, ищущим высокие дивиденды (7-9%) и меньшую зависимость от цен на золото. Основной проект роста – Кекура – стартует в 2023 и добавит около 172 тыс унц. к производству и $200 млн к EBITDA, но еще не полностью учтены рынком и могут увеличить капитализацию на 30%, даже без учета роста цен на золото. Highland предлагает низкую себестоимость ($556/унц. TCC) и долг (1.2x ЧД/EBITDA).

Petropavlovsk: ставка «с плечом» на золото, небольшой потенциал переоценки. Из-за высокой себестоимости производства ($800/унц. TCC) Petropavlovsk больше всего подходит инвесторам, которые рассчитывают на рост золота и хотят получить экспозицию «с плечом» (в отличие от Highland). Petropavlovsk дешев – 3.9x 2020Е EV/EBITDA, и мы видим потенциал переоценки на 10-15%, связанный с уменьшением долговой нагрузки, возобновлением дивидендов и выходом на полную мощность Покровского АГК.

Селигдар: высокий дивидендный потенциал и малая ликвидность. Селигдар предлагает дисконт 34% к HGM/POG, постепенный рост производства и снижение долга. Компания анонсировала щедрые дивиденды за 2019 (2.2 руб. на обыкн. акцию, доходность 13%), что значительно выше рекомендаций дивидендной политики, спровоцировав бурное ралли в акциях. Мы считаем, что история с дивидендами еще не окончена – доходность за 2020П может составлять от 9% (в случае выплаты 20% ЧП, в соответствие с политикой) до колоссальных 23%, если Селигдар будет исходить из того же коэффициента – 46% от ЧП (хотя это маловероятно). На наш взгляд, основной проблемой для 20%-го потенциала переоценки акций является низкая ликвидность ($200 тыс. в день).

Trans-Siberian Gold, Лензолото и Бурятзолото. Как Лензолото, так и Бурятзолото имеют высокую производственную себестоимость и операционные трудности и могут быть проданы материнскими компаниями (Полюс и Nordgold). Мы предпочитаем Trans-Siberian Gold.

Сравнительные мультипликаторы: мировые аналоги

1 Комментарий

Vanger26 мая 2020, 21:48Можете плз в порядки приоритетности ранжировать для долгосрочныго инвестора? Прочитал за Highland , но на МосБирже его ж нет.0

Vanger26 мая 2020, 21:48Можете плз в порядки приоритетности ранжировать для долгосрочныго инвестора? Прочитал за Highland , но на МосБирже его ж нет.0

Читайте на SMART-LAB:

Итоги первичных размещений ВДО и некоторых розничных выпусков на 4 марта 2026 г.

Следите за нашими новостями в удобном формате: Telegram , Youtube , RuTube, Smart-lab , ВКонтакте , Сайт

04.03.2026

Сможет ли ИИ обогнать рынок? Выясняем на «Финам Арене»

Команда Trade API «Финама» запустила проект — « Финам Арена» — в рамках которого исследует возможности нескольких крупных языковых моделей по полностью автономной торговле на биржах...

04.03.2026