26 мая 2020, 07:08

Результаты и операции портфелей PRObonds

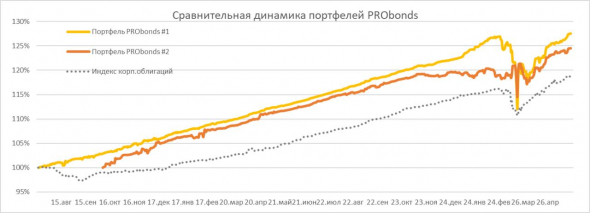

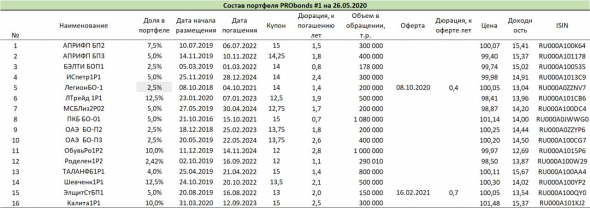

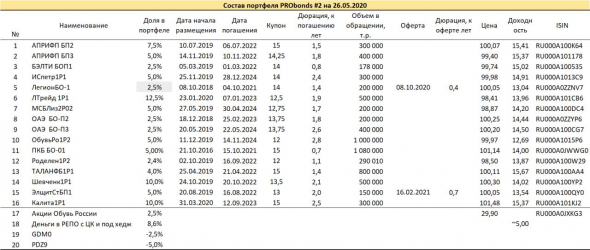

Актуальные доходности портфелей PRObonds с прошлой недели немного подросли. Портфель #1, состоящий исключительно из облигаций, за истекшие 365 дней принес 13,1% чистой доналоговой доходности. Портфель #2 – 11,5%.

Портфели PRObonds публичны и обо всех операциях сообщается заранее. А операции совершались и предполагаются следующие:

- Формирование доли в облигациях челябинского застройщика «СК Легион» закончилось раньше, чем планировалось. Бумагу просто не собрать в нужном объеме с рынка. Останавливаемся на 2,5% от суммы обоих портфелей (изначально предполагалось, что это будет 3% для первого портфеля и 4% для второго). Ранее, под эту позицию, на вывод были поставлены облигации другой строительной компании — «ЛЕГЕНДЫ».

- Второй выпуск облигаций АО им Т.Г.Шевченко (300 м.р., купон 13%, 5 лет до погашения), который в данный момент размещается, будет добавлен в оба портфеля на 2,5% от активов. Совокупная доля «Шевченко» станет самой большой от общих активов. Параллельно на ценах в 100% от номинала и выше в течение мая-июня будут выходить из портфеля облигации первого выпуска лизинговой компании «Бэлти-Гранд».

- Есть планы дальнейшего вывода из портфелей облигаций «ОбъединенияАгроЭлита», о них сообщу отдельно. В итоге, наших портфелях из эмитентов, входящих в холдинг Goldman Group, должны остаться только облигации «ИС петролеум», имеющие ставку купона 14%, наиболее высокую для биржевых облигаций компаний холдинга. Под дальнейшее сокращение, если цены дадут такую возможность, подпадут облигации «МСБ-Лизинга» и «Роделена».

- Диверсификация по именам продолжит страдать в угоду большей контролируемости вложений. На следующих кризисных волнах, если они будут, это пригодится.

- Интересна история с «Калитой». Облигации занимают в портфелях 10% от активов, имеют одну из наиболее высоких доходностей, кроме того, подорожали после размещения, менее чем за неделю, на 1,5%. При росте цены выше 102-103%, скорее всего, буду рекомендовать фиксацию примерно четверти позиции, монетизируем спекулятивную надбавку. Возможно, подожду еще более высокой цены для фиксации. С «Калитой» мы надолго, когда-то будут следующие выпуски их бумаг, но с меньшими купонами.

- Кстати, размещение АО им. Т.Г. Шевченко 001P-02 идет в том же формате, что и, ранее, дебюта «Калиты» (только идентифицированные заявки, ограничения на объем покупки, чтобы облигации выпуска не занимали в портфеле инвестора более 10%). Это должно позволить выпуску подорожать после завершения размещения. Даже с учетом все еще высокой доходности торгующегося по соседству первого выпуска этого же эмитента.

- Акции «Обуви России». Их доля в портфеле #2 со временем может дойти до 5% от активов. Пока же планирую увеличить ее до 3,5% с нынешних 2,5% (проценты указаны для цен покупки). Рекомендация выйдет на нынешней неделе, если не произойдет чего-то экстраординарного.

- В портфелях сохранится небольшая часть денег, чтобы при необходимости открыть хеджирующую позицию, которая бы защитила портфели от серьезного снижения стоимости (через фьючерс на индекс МосБиржи или РТС или через «медвежий» ETF на индекс S&P500).

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

0 Комментариев

Читайте на SMART-LAB:

Евро игнорирует хороший ВВП: рынок прайсит риск ускорения роста ИПЦ

Евро четвертую сессию подряд отступает против доллара и во время лондонской сессии держится чуть выше 1.1850, постепенно сдавая важный психологический плацдарм на 1.19. Предварительные...

13.02.2026

Итоги первичных размещений ВДО и некоторых розничных выпусков на 13 февраля 2026 г.

Следите за нашими новостями в удобном формате: Telegram , Youtube , RuTube, Smart-lab , ВКонтакте , Сайт

13.02.2026