Недельный обзор долгового рынка (ГК "ФИНАМ")

Обзор российского рынка

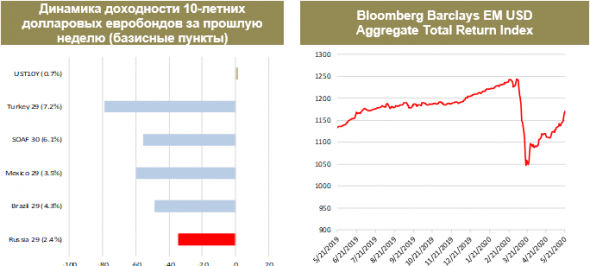

На прошлой неделе на долларовых рынках ЕМ наблюдалось настоящее ралли. Российская кривая сдвинулась по доходности на солидные 30 б. п. вниз. Не отставали и другие крупные развивающиеся экономики.

Корпоративный сектор дорожал фронтально – по итогам недели с трудом набралось 5 бумаг, которые бы не выросли в цене. Очевидно, что в период снижения ставок наилучшую ценовую динамику показывают самые дальние бумаги.

Вслед за рублевыми гособлигациями (ОФЗ) российские суверенные евробонды на прошлой неделе вышли на свои ценовые уровни, отмечавшиеся в канун мартовского обвала. Последствия кризиса преодолел и сегмент старшего долга госбанков.

Инвестиционные идеи (российские выпуски)

На фоне вернувшихся в диапазон 3-4% доходностей российских евробондов особый интерес вызывает сегмент бумаг с повышенной доходностью от высоконадежных эмитентов. Если же учесть ликвидность инструмента (размер минимального лота, доступность для неквалифицированного инвестора), то выбор по сути становится безальтернативным – речь идет о так называемом «вечном» долларовом евробонде Группы ВТБ, выпущенном ее дочерней компанией VTB Eurasia. Сейчас по этой бумаге можно зафиксировать доходность к коллу в декабре 2022 г. на уровне 5,8%.

Младший субординированный «вечный» евробонд ВТБ объемом 2,25 млрд долл. размещен в июле 2012 г. с купоном 9,5% годовых. Основными рисками, связанными с ним, являются право эмитента по собственному усмотрению не выплатить купон (который впоследствии не будет компенсирован держателю и что не повлечет за собой техдефолта эмитента), а также возможность списания выпуска для покрытия убытков. Обычно в проспекте «вечных» евробондов прописывается триггер, который запускает процесс списания бумаги. Как правило, этим триггером выступает коэффициент акционерного капитала первого уровня (сommon equity Tier 1 ratio), минимальное значение которого устанавливается на уровне 5,125%. По выпуску ВТБ конкретный уровень триггера не установлен. Отметим, что с момента размещения евробонда в 2012 г. достаточность основного капитала Группы ВТБ не опускалась ниже 9%.

Что касается вероятности реализации ближайшего колл-опциона в декабре 2022 г., то стоит заметить, что выкуп евробонда мог бы оказать давление на капитал, в то время как у ВТБ сохраняется в нем потребность. Кроме того, в октябре 2022 г. группе ВТБ предстоит погасить субординированный выпуск объемом 1,4 млрд долл. В этой связи погашение еще и «вечного» выпуска объемом 2,25 млрд долл. видится маловероятным. Тем не менее, значительно повысить вероятность отзыва по колл-оферте (если не в декабре 2022 г., то, например, через полгода после этого – колл-опционы будут следовать с периодичностью дважды в год) могли бы подвижки на «санкционном» поле. Напомним, что ВТБ с 2014 г. лишен возможности привлекать финансирование на рынке евробондов. В случае смягчения санкций группа могла бы попытаться заменить «вечный» евробонд с купоном 9,5% более дешевым для обслуживания выпуском, тем более, что текущие условия на рынке это позволяют. Отметим, что в случае неотзыва бумаги по колл-опциону в декабре 2022 г. уровень купона будет пересчитан по формуле = десятилетняя UST + премия 806,7 б. п. Если бы новый купон пересчитывался сейчас, то он бы составил 8,8% годовых, что, очевидно, не дало бы какой-то весомой экономии по сравнению с текущими выплатами.

В первые два месяца 2020 г. цена выпуска ВТБ приблизилась к своим историческим максимумам. Пострадав в ходе мартовского обвала, евробонд, тем не менее, смог отыграть к текущему моменту примерно 75% потерь, что выглядит лучше динамики индекса EMUSTRUU, отслеживающего номинированный в долларах долг развивающихся стран.

Между тем, значительный потенциал для ценового роста VTB (perp) сохраняется с точки зрения z-спреда. Так, если в середине января 2020 г. премия в доходности к американским казначейским обязательствам сузилась до 330 б. п., то сейчас она составляет 570 б. п.

В силу более высокого кредитного качества эмитента «вечный» евробонд ВТБ торгуется с минимальным спредом по доходности по сравнению с российскими аналогами. Отметим, что, хотя VTB (perp) и не имеет рейтингов от международных агентств, нельзя сказать, что он выглядит дешево на фоне глобальных «вечных» бумаг. Всё дело в том, в целом данный сегмент высокорискованных инструментов пока далек от своих «доковидных» уровней. Впрочем, положение меняется буквально на глазах – например, «вечные» евробонды западноевропейских банков в последнее время спешно наверстывают упущенное.

Благодаря высокому купону (9,5%) интересным выглядит уровень текущей доходности бумаги (отношение купонных платежей в течение ближайших 12 месяцев к текущей цене), составляющий 8,7%. Как следует из таблицы ниже, по величине этого показателя выпуск ВТБ входит в тройку в сегменте российских евробондов.

Отметим, что младший субординированный «вечный» выпуск ВТБ торгуется на Мосбирже с минимальным лотом 1 тыс. долл. Купон по бумаге выплачивается 6 июня и 6 декабря.

Алексей Ковалев, начальник аналитического отдела ГК «ФИНАМ»