Американские эмитенты: свет в конце тоннеля

Здравствуйте, друзья!

Коронавирусная статистика с очевидностью свидетельствует о том, что пик эпидемии пройден и свет в конце тоннеля становится всё ярче. Исключение составляет Латинская Америка, но страны этого региона оказывают не столь существенное влияние на мировую экономику и поэтому можно подводить некоторые предварительные итоги прошедшего апокалипсиса, с точки зрения его влияния на мой портфель американских эмитентов.

Для этого я проанализировал доходность инвестиционного портфеля, рекомендованного мной 19.02.2019 г.: https://smart-lab.ru/blog/523197.php#comment9452092 (это был мой первый пост на Смарт-Лабе, поэтому не судите строго). Не анализирую более ранние портфели, поскольку не публиковал их в публичном поле и ссылаться на них некорректно. А мои более поздние инвестиционные идеи по американскому рынку оценивать пока рано.

Выбор эмитентов осуществляю на основании оценки их конкурентоспособности то есть сравнительного анализа динамики продаж, операционной эффективности и финансовой устойчивости (подробнее о методе см. здесь: http://moderncompetition.ru/general/upload/articles/p46-64.pdf). При этом, в целях снижения рисков рассматриваю к покупке только компании с капитализацией более 2 млрд. $. Количество эмитентов в портфеле – от 6 до 8 с равными долями.

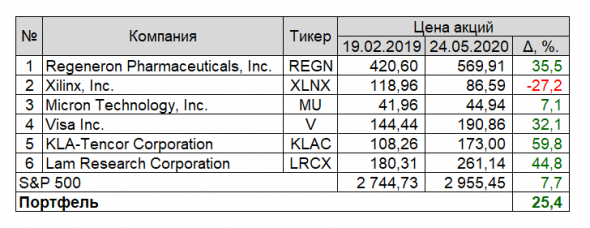

Доходность портфеля, сформированного 19.02.2019 г. представлена в нижеследующей таблице:

Следует отметить, что прошедший год (с гаком) как нельзя лучше подходит для оценки доходности и устойчивости применяемой торговой системы, поскольку за это время произошло столько шоков (Американо-китайская торговая война, Brexit, COVID-19, отрицательные цены на нефтяные фьючерсы и др.), что Демура и Левченко даже в своих самых кошмарных прогнозах таким нас не пугали.

Доходность портфеля за анализируемый период составила 25,4% (в долларах!), что более чем в три раза опережает рост индекса S&P 500 за аналогичный период (7,7%). Полагаю, что дальнейшие комментарии – излишни.

Таким образом, применяемая методика формирования инвестиционного портфеля через оценку конкурентоспособности компаний ещё раз доказала свою эффективность и поэтому я планирую продолжить свои исследования по оценке конкурентного потенциала американских эмитентов.

P. S. Свои инвестиционные идеи по американским и российским эмитентам я публикую в моём сообществе ВКонтакте

Буду рад Вашим вопросам и комментариям

Продолжение следует...

Профуршетник24 мая 2020, 17:48Тоже хочу KLAC купить.0

Профуршетник24 мая 2020, 17:48Тоже хочу KLAC купить.0 Виктор Петров24 мая 2020, 17:58значит ли это, что нужно ноги в руки и XLNX покупать?0

Виктор Петров24 мая 2020, 17:58значит ли это, что нужно ноги в руки и XLNX покупать?0 deke24 мая 2020, 18:35Я бы сейчас подождал с полупроводниковой промышленностью, торговая война набирает новые обороты. В дополнение к LRCX и KLAC еще бы обратил внимание на ENTG и TER.0

deke24 мая 2020, 18:35Я бы сейчас подождал с полупроводниковой промышленностью, торговая война набирает новые обороты. В дополнение к LRCX и KLAC еще бы обратил внимание на ENTG и TER.0