26 июня 2012, 16:41

Печатный станок не победит кризис

От центральных банков ждут чуда: их новые программы «смягчения» — то есть печатания денег — выведут мировую экономику из кризиса. Это напрасные надежды — излечить этим лекарством никого не получится, и даже на то, чтобы кризис был не слишком болезненным, денег не хватит

Кто сможет «потушить» мировой пожар кризиса и дать рынкам очередную порцию ликвидности? Конечно, центральные банки, полагают игроки, инвесторы и эксперты. Но главы центральных банков предупреждают, что надеяться на спасение не стоит. Новая порция ликвидности даст рынкам короткую передышку, но не будет способствовать росту экономики в долгосрочной перспективе.

Инвесторы и политики ждут от центробанков крупнейших стран смягчения монетарной политики, а может быть и новых программ покупки активов на напечатанные деньги. Ликвидность уже в пути:

- ФРС США на прошлой неделе заявило продолжении «Операции Твист»- покупки долгосрочных казначейских облигаций в обмен на продажу краткосрочных. Ставки останутся сверхнизкими как минимум до конца 2014 года — 0-0,25%.

- Аналитики ожидают, что Европейский ЦБ в ближайшие месяцы снизит процентную ставку, которая сейчас составляет 1%.

- Банк Англии запустил свою программу предоставления ликвидности банкам.

- Главы практически всех центробанков в мире, включая ФРС и ЕЦБ, обещали начать действовать, как только ситуация в мировой экономике начнет резко ухудшаться. Речь, очевидно, идет о новых программах «количественного смягчения» или предоставления кредитов.

Центробанки загнаны в угол

Банк международных расчетов (BIS) опубликовал доклад, в котором посоветовал политикам не слишком надеяться на центробанки, у которых недостаточно ресурсов для спасения экономики.

- Кризис начался 5 лет назад, однако мировая экономика все еще остается несбалансированной. Из порочного круга «долги-дешевая ликвидность-новые долги» экономику выведет не смягчение монетарной политики, а структурные реформы и политика, ориентированная на рост.

- Покупка активов.По всему миру в 2011 году регуляторы продолжили или даже расширили программы по покупке государственных облигаций и стали предоставлять банкам больше ликвидности. ФРС начал в 2011 «Операцию Твист», Центробанк Японии увеличил программу покупки активов на 30 млрд иен, а Банк Англии — на 125 млн фунтов.

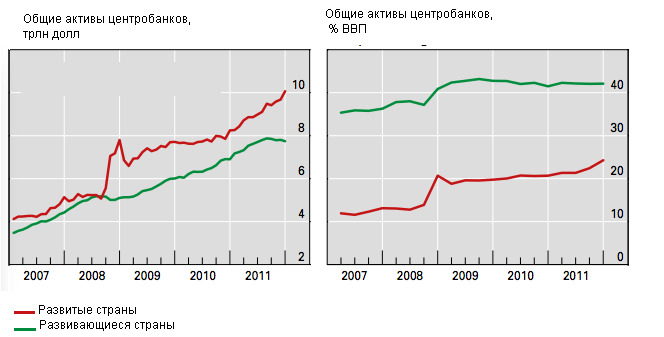

- Активы мировых центробанков составляют $18 трлн, или 30% мирового ВВП. Это в два раза больше, чем еще 10 лет назад.

Центробанки скупают все больше и больше активов

- Валютные интервенции.Помимо покупки активов, центробанки запускали на рынок ликвидность другим проверенным способом — проводили активные интервенции на валютном рынке в национальной валюте. Это, в первую очередь, касается Швейцарского центробанка и Банка Японии. В 2011 году резервы центробанка Японии в иностранной валюте выросли на $185 млрд до $1,2 трлн.

- Ставки.Потенциал для смягчения процентной политики исчерпан. Реальные процентные ставки, то есть номинальные ставки минус инфляция, в большинстве развитых стран сейчас отрицательные.

- Помощь банкам.Центробанки продолжают закачивать ликвидность в банковские системы. Из-за этого пассивы в их балансах растут. Так раздача кредитов на 1 трлн евро этой зимой, проведенная ЕЦБ, увеличила пассивы банка на 500 млрд евро.

Мировая экономика на игле ликвидности

BIS предупреждает, что политики совершают ошибку, возлагая надежду на то, что центробанки смогут разрешить все проблемы. Мягкая денежная политика лишь усугубляет многие из них. Развитые страны могут пойти в итоге по пути Японии: в 1990-е годах слишком мягкая политика центробанка привела к тому, что он вынужден был бесконечно поддерживать нежизнеспособные компании и банки. Этот период потом назвали — «потерянное десятилетие».

1. Слишком мягкая денежная политика позволяет правительствам и коммерческим банкам маскировать свои проблемы.

- В итоге, у правительств нет стимулов решать проблемы роста госдолга и они продолжают занимать и занимать.

- Коммерческие банки не мотивированы списывать плохие активы и показывать убытки: из-за низких ставок банкам дешевле держать плохие активы на балансе, чтобы привлекать больше ликвидности.

3.Низкие процентные ставки позволяют банкам проводить более рискованную инвестиционную политику и искать краткосрочной спекулятивной выгоды.

4.Центробанки уже не смогут отказаться от мягкой денежной политики, ведь это может привести к резкому снижению стоимости активов.

Последствия для развивающихся стран.

Низкие ставки в развитых странах приводят к тому, что потоки капитала отправляются на развивающиеся рынки. На этих рынках могут образовываться пузыри, подобные тем, что до кризиса сформировались в развитых странах.

Рынок сырья. Слишком мягкая политика регуляторов привела к росту цен на сырье. Это, в свою очередь, вызвало рост инфляции в развивающихся странах.

Центробанки сами станут жертвами своей мягкой политики.

Из-за слишком мягкой денежной политики центробанки могут лишиться двух основных составляющих своей эффективности:

- Они рискуют лишиться доверия рынков и населения, ведь они не выполняют своих основных функций, например, не могут сдерживать инфляцию. При этом стимулировать рост экономики у них не получается.

- Центробанки теперь тесно сотрудничают с правительствами и принимают на себя часть их функций. В итоге, может быть разрушен один из фундаментальных принципов деятельности центробанков — они потеряют независимость от собственных правительств.

Советы центробанкам

Центробанкам развитых стран. У них нет другого выхода, кроме как и дальше проводить мягкую денежную политику. Однако им нужно использовать любую возможность, чтобы ее ужесточить и заставить бизнес и правительства начать процесс списания долгов, расчистки балансов и решения структурных проблем. Им нужно внимательно следить за образованием новых дисбалансов в активах и пузырей.

Центробанкам развивающихся стран. Им нужно искать правильный баланс между стимулированием экономики и сдерживанием инфляции. Однако эту задачу усложняют замедление роста и чересчур мягкая монетарная политика в развитых странах.

Источник: http://www.finmarket.ru

4 Комментария

Сергей Верпета26 июня 2012, 17:28как это ни странно, но мировую экономику может спасти только реальное отражение риск-профиля активов. Для этого нужно решить проблему излишней ликвидности существующей в мировой финансовой системе. На данный момент эта излишняя ликвидность маскирует риск-профиль очень многих активов! Флуктуации капитала помноженные на скорость перетоков капиталов создают дисбалансы на ооочень многих рынках0

Сергей Верпета26 июня 2012, 17:28как это ни странно, но мировую экономику может спасти только реальное отражение риск-профиля активов. Для этого нужно решить проблему излишней ликвидности существующей в мировой финансовой системе. На данный момент эта излишняя ликвидность маскирует риск-профиль очень многих активов! Флуктуации капитала помноженные на скорость перетоков капиталов создают дисбалансы на ооочень многих рынках0 Кремлебот27 июня 2012, 11:00закрывать банки ;)0

Кремлебот27 июня 2012, 11:00закрывать банки ;)0

Читайте на SMART-LAB:

Инвестиции без спешки: торгуем в выходные

Рынок часто движется импульсами, и тем важнее оценивать активы без спешки, не отвлекаясь на инфошум. Для этого отлично подходят выходные дни. В конце недели разбираем самые заметные события и...

27.02.2026

Полисы ДМС дорожают ускоренными темпами

Газета «Коммерсант» выпустила материал на тему добровольного медицинского страхования (ДМС). Рынок ДМС в 2026 году вошёл в фазу ускоренного подорожания: тарифы по корпоративным договорам выросли...

27.02.2026