Московская биржа, так ли хорош отчет за первый квартал 2020 и выгодно ли покупать акции по текущим ценам?

MOEX.

Московская биржа.

Вряд ли нуждается в представлении, но традиционно описание я все же вставлю.

Описание (Взял его с сайта Московской Биржи):

Группа «Московская Биржа» включает в себя ПАО Московская биржа, которое управляет единственной в России многофункциональной биржевой площадкой по торговле акциями, облигациями, производными инструментами, валютой, инструментами денежного рынка и товарами. В состав Группы также входит центральный депозитарий (НКО АО «Национальный расчетный депозитарий»), а также клиринговый центр (НКО НКЦ (АО)), выполняющий функции центрального контрагента на рынках, что позволяет Московской бирже оказывать клиентам полный цикл торговых и пост-трейдинговых услуг.

Московская биржа была образована в декабре 2011 года в результате слияния двух основных российских биржевых групп — Группы ММВБ (год основания 1992) и Группы РТС (год основания 1995). Возникшая в результате слияния вертикально интегрированная структура, обеспечивающая возможность торговли всеми основными категориями активов, была переименована в Московскую биржу. Московская биржа провела первичное публичное размещение своих акций 15 февраля 2013 года на собственной торговой площадке (торговый код MOEX).

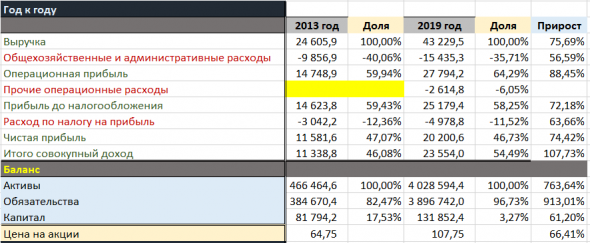

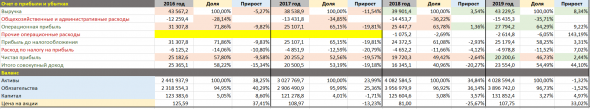

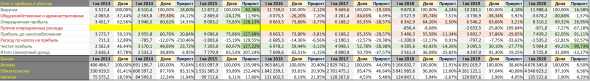

Первым делом предлагаю посмотреть на то, как изменились показатели отчетов московской биржи с 2013 по 2019 год.

Рисунок 1.

Мы видим, что выручка выросла на 75,69%, доля общехозяйственных и административных расходов снизилась с -40,06% до -35,71%. Что в свою очередь увеличило долю операционной прибыли с 59,94% до 64,29%.

Также мы видим, что показатель чистой прибыли вырос с 46,08% до 74,42%, что тоже хорошо.

Если мы посмотрим на активы компании, то увидим, что они увеличились на 763,64%. Выросли обязательства на 913,01%, однако собственный капитал увеличился лишь на 61,2%.

Стоимость акций выросла на 66,61% за шесть лет. В среднем это около 11,10% в год.

Банковский депозит акции обгоняют.

Теперь посмотрим, как выглядела картина с 2013 по 2019 год в деталях.

Рисунок 1.1

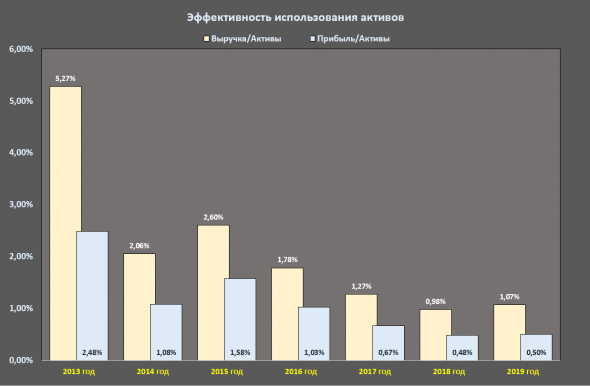

А что с эффективностью использования активов, сколько прибыли и выручки они генерировали от года к году?

Рисунок 2.

Мы видим, что в среднем эффективность использования активов снижается от года к году. Активы растут, но их увеличение не ведет к пропорциональному увеличению выручки и прибыли. Это не очень хорошо.

Создается ощущение некоторого потолка в развитии, которые не пробить.

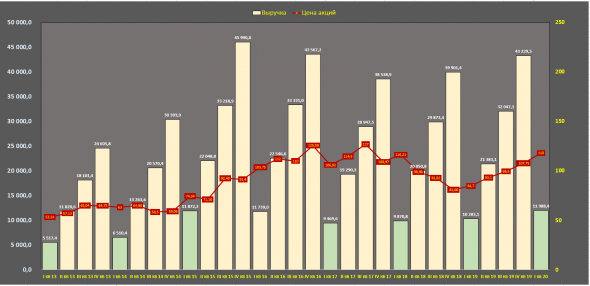

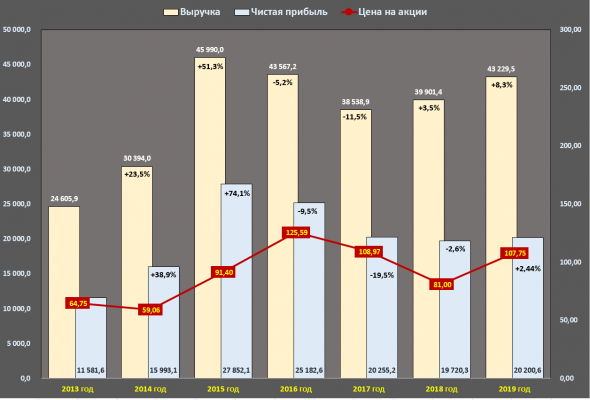

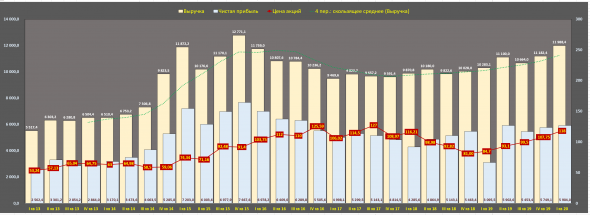

Далее, на рисунке 3, предлагаю посмотреть то, насколько чувствительна цена на акции к показателям выручки и прибыли от года к году.

Рисунок 3.

Взаимосвязь присутствует (Растут показатели и следом растет цена), а следовательно мы можем, ориентируясь на данную динамику делать прогнозы.

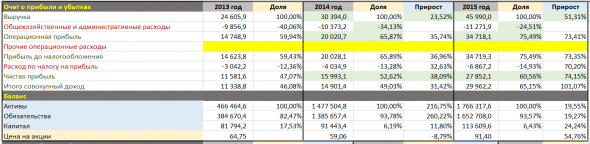

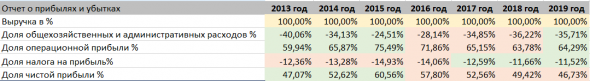

Следующим шагом рассмотрим, как изменялись доли расходов и прибыли в выручке на протяжении с 2013 до 2019 год.

Рисунок 4.

Первое на что хочется обратить внимание – это доля общехозяйственных и административных расходов. Статья расходов, над которой Московская Биржа активно работала до 2015 года. Это видно по тому, как сокращалась доля расходов с -40,06%, до -24,51%. Такая динамика доли расходов естественно увеличила долю операционной прибыли с 59,94% до 75,49%.

Все это находило отражение в росте цен на акции.

Рисунок 5.

В период за 2016-2018 годы, показатель доли общехозяйственных и административных расходов стал увеличиваться. И вырос с -24,51 в 2015 году, до -36,22% в 2018 году. Цена на акции довольно чувствительна к данному показателю, что подтверждает график.

Рисунок 6.

Подведем промежуточные итоги:

1. Цена на акции Московской Биржи зависима от показателей выручки и чистой прибыли.

2. Именно поэтому цена на акции довольно живо реагирует на долю общехозяйственных и административных расходов в выручке.

3. За 2015 год Московская биржа опубликовала рекордные показатели по выручки и прибыли, что видно из гистограммы (Рисунок 3). И самые низкие показатели доли общехозяйственных и административных издержек. Показатель по прибыли был тоже рекордным.

После публикации данного отчета акции Московский Биржи достигли своих максимальных цен 139,8.

4. В отчете за 2016 год мы увидели рост доли общехозяйственных и административных расходов, а также снижение выручки и прибыли. После чего цена на акции начала снижаться.

Двигаемся дальше.

Отчет за 2019 год.

В данном отчете мы увидели, что показатель выручки вырос c 39901,4 в 2018 году, до 43229,5 в 2019 году, что составило +8,3%. Однако показатель прибыли увеличился только на +2,44% (Рисунок 3). Доля общехозяйственных и административных расходов начала сокращаться -35,71% в 2019 году против -36,22% в 2018 году.

Стоит отметить, что выручка Московской Биржи в 2018 и 2019 году росла по отношению к 2017 году. Однако показатель чистой прибыли отстает, значение в 2019 году, все еще ниже, чем в 2017 году (Рисунок 3). Что не очень хорошо.

По показателям прибыли, Московская биржа, на уровне 2017-2018 годов, нет явной тенденции к снижению расходов.

Активный спрос на акции, в 2017-2018 годах, был зафиксирован на отметке 85-80 рублей. И цены близкие к данному диапазону, при аналогичных показателях отчетности, выглядят по-прежнему привлекательно.

Диапазон цен, где инвесторы считают акции переоцененными и избавляются от них 139,08-139

Рисунок 7.

В финале рассмотрим, как Московская Биржа отчиталась за первый квартал 2020 года.

Рисунок 8.

По отношению к 2019 году: выручка +16,58%, доля общехозяйственных и административных расходов сократилась до -30,68%, что увеличилось долю операционной прибыли до 69,32%, а сама операционная прибыль выросла на 26,95%. На 90,73% выросла чистая прибыль.

И тут хочешь не хочешь, но приходится сравнивать 1 квартал 2015 год с 1 кварталом 2020 года.

Компания продемонстрировала рекордную выручку в первом квартале 2020 года, опередив по показателям даже 2015 год (Рекордный по росту цен на акции). Зеленым цветом я выделил первые кварталы (Рисунок 9).

Рисунок 9 (Квартальные показатели накопительные)

Однако, по показателю чистой прибыли, в первом квартале, значительное отставание: 5904 в 2020 году, против 7203 в 2015 году. Что ниже на 18,1% ниже. (Рисунок 10).

Из того, что выручка растет, а прибыль нет, можно сделать лишь один вывод, эффективность ведения бизнеса снижается.

Рисунок 10 (Квартальные показатели квартал к кварталу)

Вывод:

Московская Биржа – эмитент, который, от года к году, стабильно показывает прибыль своим акционерам. При текущих показателях, выгодными для покупки ценами выступает диапазон 85-80 рублей за акцию. Так называемая красная зона, в которой начинаются распродажи бумаг 139,8-130. Показатели отчета в первом квартале 2020 года довольно сильные по выручке, но с точки зрения прибыли дела обстоят слабо, что не дает повода надеяться на то, что цена на бумаги пробьет красную зону.

Следовательно, имеет смысл покупки по ценам близким диапазону 85-80.

Данный обзор отражает мнение автора и не несет рекомендательного характера.

В следующий раз предлагаю начать с изобретения денег. Описание можно взять в учебниках истории.