IPO GAN Limited (GAN)

Ожидаемая дата размещения IPO: 4 мая 2020 года.

Тикер: GAN.

Биржа: Nasdaq.

О компании

GAN — отмеченный наградами, поставщик корпоративных решений «программное обеспечение как услуга» («SaaS») для игр в онлайн-казино и приложений для спортивных ставок в Интернете. GAN нацелена на обеспечение непрерывной цифровой трансформации индустрии казино.

Компания имеет технологическую платформу, известную как игровая экосистема GameSTACK ™, которая была развернута в США, Великобритании, Италии и Австралии. Платформа предоставляет базовые технологии и инструменты бэк-офиса, необходимые для успешного взаимодействия с потребителями, включая интуитивную активацию учетной записи игрока, сложные платежные услуги, геолокацию, маркетинг, управление лояльностью, а также аналитику и отчетность в режиме реального времени. GameSTACK опирается на гибкий уровень сервисов интеграции, чтобы легко интегрироваться с другими необходимыми сторонними системами.

Основные источники дохода компании:

- Онлайн платформа и сервисы программного обеспечения (решение компании для iGaming, имитирующее B2B, разработано специально для операторов казино США, которые хотят вывести свой розничный бренд в онлайн-режим и создать новый игровой процесс в интернете);

- Услуги по развитию клиентов;

- Продажа оборудования;

- Лицензирование.

Клиентская база компании в США включает в себя крупных региональных операторов, а также отдельных операторов племенных (индейских) казино. Валовая прибыль операторов, полученная на технологической платформе GAN в 2019 году, увеличилась на 171,5% до 315,8 млн долларов, по сравнению с 116,3 млн долларов в 2018 году.

Основными рынками компании в США являются штаты: Нью-Джерси, Пенсильвания и Индиана. Общая совокупная стоимость ставок на спортивные события в этих штатах в декабре 2019 года превысила 1,1 миллиарда долларов по сравнению с 335,3 миллионами долларов в декабре 2018 года.

По состоянию на 31 декабря 2019 года у компании было 136 сотрудников, расположенных в 4 странах.

Награды:

- Лучший поставщик Casino Platform от eGaming Review (Северная Америка) в 2015 и 2016 годах;

- Награда Eilers & Krejcik за лучшую игровую компанию B2B в 2018 году.

Финансовые показатели

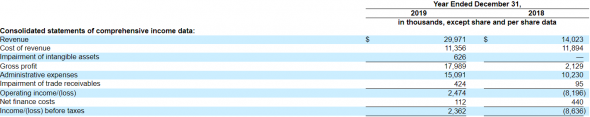

За год, закончившийся 31 декабря 2019 г. по сравнению с аналогичным периодом 2018 г.

- Валовая выручка: +113,73%;

- Операционные расходы: -4,52%;

- Валовая прибыль: +744,95%;

- Административные расходы: +47,52%;

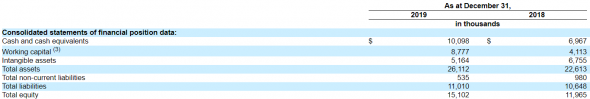

- Ликвидные средства: 10,1 млн $ (на 31 декабря 2020 года);

- Обязательства: 11,01 млн. $ (на 31 декабря 2019 года).

Отчет об операциях:

Данные бухгалтерского баланса:

Источник: проспект компании.

Предварительная оценка руководством компании финансовых результатов за первый финансовый квартал 2020 года (не аудированная):

- «Общая выручка составит от 7,5 до 8,0 млн. долларов США;

- Скорректированный показатель EBITDA будет в диапазоне от 1,8 до 2,2 млн. долларов США;

- Общий остаток денежных средств составит примерно 6,0 млн. долларов».

Позитивные стороны:

- Сильные перспективы на рынке в США, связанные с общей положительной динамикой легализации iGaming на реальные деньги.

- Впечатляющие финансовые результаты компании;

- GAN является лидером среди поставщиков B2B игр для социальных казино в США.

- Большой и растущий круг новых потенциальных клиентов для GameSTACK в отдельных штатах США, которые официально приняли онлайн-ставки на спорт, но еще не внедрили нормативную базу для управления азартными играми на реальные деньги в своих штатах.

- Сильное предпочтение игроками мобильных форм участия;

- Солидный портфель игрового контента;

- Адекватная оценка IPO.

Риски:

- Высокая доля влияния всего одного клиента на доход GAN. По состоянию на 17 марта 2020 года клиентская база состояла из 25 клиентов, при это на долю FanDuel пришлось 13,9 млн. долл. США, или 46% от общего дохода GAN в 2019 году;

- На рынке присутствуют динамично развивающиеся компании, разрабатывающие конкурирующие платформы;

- Некоторые операторы розничных казино, разрабатывают собственные проприетарные возможности для онлайн-игр.

IPO:

GAN Limited планирует публично разместить 4,055 млн. обыкновенных акций класса А (плюс опцион андеррайтера 608 250 акций).

Ожидается, что начальная цена публичного размещения будет в диапазоне 6,50-8,50 долл. США за акцию. Компания рассчитывает привлечь примерно 25,2 млн. долл. США или 29,5 млн. долл. США, если андеррайтеры воспользуются своим правом выкупа дополнительных акций в полном объеме.

При условии успешного IPO капитализация компании составит около 192,44 млн. долларов (исходя из середины ценового диапазона).

Shares Float ≈ 15,803%.

Использование выручки:

- «Усиление технических возможностей и позиции на рынке;

- Для оборотного капитала и общих корпоративных целей, включая продажи и маркетинг, разработку продуктов и капитальные затраты».

Андеррайтеры: B. Riley FBR, Inc, Macquarie Capital (USA) Inc, Craig-Hallum Capital Group LLC

Условия участия в данном IPO на счетах в Interactive Brokers:

• Мин. сумма: Счет в IB 50 000$;

• Заявки до 4 мая2020 года;

• Срок до 45 дней;

• Комиссии: На вход 0% / На выход 0% / На прибыль 25%.

Вы можете оставить заявку и пообщаться с аналитиками по поводу участия в данном IPO. Подробнее в нашем телеграмм-канале teleg.run/amday или по телефону +79055783377