IPO Lyra Therapeutics, Inc.(LYRA)

Lyra Therapeutics, Inc.

Ожидаемая дата размещения IPO: 1 мая 2020 года.

Тикер: LYRA.

Биржа: Nasdaq.

О компании

Lyra Therapeutics – терапевтическая компания клинической стадии, специализирующаяся на разработке и коммерциализации новых интегрированных лекарств и средств доставки для локализованного лечения пациентов с заболеваниями уха, горла, носа (ЛОР). Компания имеет запатентованную технологическую платформу XTreo, которая предназначена для точной и последовательной доставки лекарств непосредственно к пораженной ткани в течении длительных периодов времени (до шести месяцев) за одно введение.

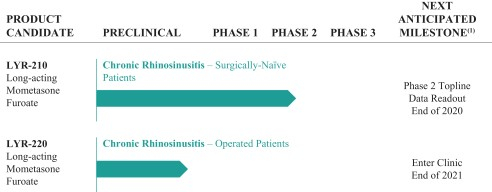

Ведущие кандидаты LYR-210 и LYR-220, представляют собой биоразрушаемые полимерные матрицы, предназначенные для доставки непрерывной медикаментозной терапии в синоназальных пазухах для лечения хронического риносинусита или CRS. Терапевтическое средство, включенное в состав LYR-210 и LYR-220, представляет собой мометазона фуроат, или MF, который является активным ингредиентом в различных лекарственных средствах, одобренных Управлением по контролю за продуктами и лекарствами США (FDA) и имеет хорошо зарекомендовавший себя профиль эффективности и безопасности.

- LYR-210 - ожидается, что компания представит основные данные клинического испытания LANTERN в рамках фазы 2 к концу 2020 года. По состоянию на апрель 2020 года, в клиническом исследовании LANTERN Фазы 2 не было зарегистрировано серьезных побочных эффектов.

- LYR-220 - компания планирует начать клиническое испытание кандидата к концу 2021 года.

Таблица продуктов-кандидатов:

Источник: проспект компании.

Lyra Therapeutics владеет всеми правами интеллектуальной собственности, связанными с собственной платформой и портфелем кандидатов на продукты. По состоянию на 31 марта 2020 года портфель продуктов и кандидатов на продукты защищен 23 выпущенными и 25 находящимися на рассмотрении патентами по всему миру.

Источники капитала

Компанию поддерживает ведущая группа инвесторов в биотехнологии, в частности: ArrowMark Partners, Intersouth Partners, North Bridge Venture Partners, Perceptive Advisors, Polaris Venture Partners, RA Capital и Soleus Capital.

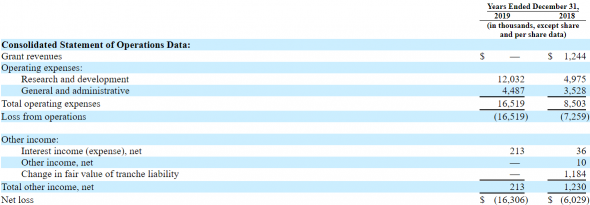

Финансовые показатели

За год, закончившийся 31 декабря 2019 г. по сравнению с аналогичным периодом 2018 г.

- Операционные расходы: +94,27%;

- Чистый убыток: +170,46%;

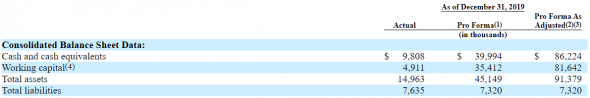

- Ликвидные средства: 35,3 млн $ (на 31 марта 2020 года);

- Обязательства: 7,63 млн. $ (на 31 декабря 2019 года).

Отчет об операциях:

Данные бухгалтерского баланса:

Источник: проспект компании.

Позитивные стороны:

- Многообещающие результаты испытаний LYR-210 с не далёким сроком получения данных по фазы 2.

- Если LYR-210 будет успешно разработан и одобрен, то он может стать предпочтительной альтернативой хирургии для лечения CRS;

- Конкурентные преимущества в данной области исследований;

- Умеренная оценка IPO.

Негативнее стороны:

- В связи с распространением COVID-19, компания закрыла свои исполнительные офисы, а административные сотрудники продолжили свою работу за пределами офисов. Также компания ограничила количество сотрудников в своей лаборатории.

- Отсутствие заинтересованных акционеров или инвесторов в покупке акций по первоначальной цене публичного предложения.

IPO:

Lyra Therapeutics планирует публично разместить 3,5 млн. обыкновенных акций класса А (плюс опцион андеррайтера 525 000 акций).

Ожидается, что начальная цена публичного размещения будет в диапазоне 14-16 долл. США за акцию. Компания рассчитывает привлечь примерно 46,2 млн. долл. США или 53,6 млн. долл. США, если андеррайтеры воспользуются своим правом выкупа дополнительных акций в полном объеме.

При условии успешного IPO капитализация компании составит около 185,64 млн. долларов (исходя из середины ценового диапазона).

Shares Float ≈ 28,28%.

Использование выручки:

- «Приблизительно от 47,0 млн. до 50,0 млн. долл. США для финансирования клинической разработки и производства, а также других расходов, связанных с предварительной коммерциализацией LYR-210, путем завершения нашего клинического испытания Фазы 3;

- Приблизительно от 4,0 млн. до 6,0 млн. долл. США для финансирования разработки LYR-220 путем завершения нашего клинического испытания Фазы 2;

- Остаток, если таковой имеется, для завершения передачи нашего производственного процесса контрактному производителю для разработки платформы и других расходов на исследования и разработки для нашего трубопровода, а также для оборотного капитала и других общих корпоративных целей».

Руководство компании считает, что чистых поступлений от этого предложения и текущих денежных средств и их эквивалентов, будет достаточно, чтобы позволить финансировать операционные расходы и требования к капитальным затратам до четвертого квартала 2023 года, в частности: завершить фазу 3 клинических испытаний LYR-210; завершить фазу 2 клинических испытаний для LYR-220; и завершить передачу производственного процесса контрактному производителю.

Андеррайтеры: BofA Securities, Inc., Jefferies LLC, William Blair & Company, LLC., BTIG, LLC.

Условия участия в данном IPO на счетах в Interactive Brokers:

• Мин. сумма: Счет в IB 50 000$;

• Заявки до 5 мая2020 года;

• Срок до 45 дней;

• Комиссии: На вход 0% / На выход 0% / На прибыль 25%.

Вы можете оставить заявку и пообщаться с аналитиками по поводу участия в данном IPO. Подробнее в нашем телеграмм-канале teleg.run/amday или по телефону +79055783377

Марэк28 апреля 2020, 19:39всь шлак убыточный на биржу лезет, за халявнми денюжками хомячкофф0

Марэк28 апреля 2020, 19:39всь шлак убыточный на биржу лезет, за халявнми денюжками хомячкофф0