Как же лонговать нефть?

Почему покупать сейчас нефть — плохая идея?

https://smart-lab.ru/blog/608158.php

Итак, понятно что по спотовой цене мы нефть брать не можем.

Как же правильно играть лонг нефти? Чтобы контанго нас не убило.

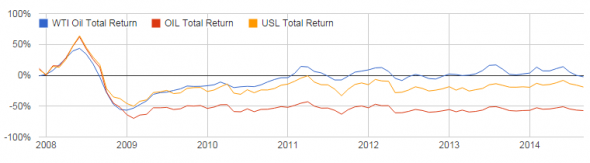

На американском рынке есть несколько ETF на нефтяные фьючерсы. Самый расторгованный — ETF USO. Он инвестирует в ближайшие контракты. Для сравнения рассмотрим еще ETF USL. Его отличие в том, что он равномерно закупается 12-ю контрактами с разным сроком экспирации.

ETF с ближайшим фьючерсом (красная линия) показывает ужасную динамику, значительно проигрывая котировкам на споте. USL выглядит чуть лучше. Однако, хотелось бы что-то поинтереснее. И такой инструмент имеется.

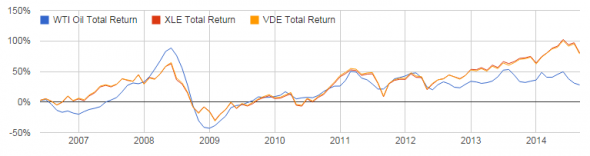

ETF XLE — это фонд компаний связанных с добычей и переработкой нефти. И как мы можем видеть — его динамика как минимум не проигрывает самой нефти. В нем мы не теряем на перекладке фьючерсов. Купить его у российского брокера могут только квалинвесторы, но его достаточно легко смоделировать самостоятельно. Две его основные позиции — это Exxon Mobil и Chevron. Я бы добавил к ним еще Kinder Morgan и Valero Energy. Все можно купить на Питерской бирже. На мой взгляд, это более надежный выбор по сравнению с отечественной нефтянкой.

И да, пока это только технические подробности. Команды входить в нефть пока нет.

P.S. Кто занимается стокпикингом на Америке — пишем не стесняемся. Давайте объединять усилия.

Только для профи) Новичкам лучше индексное инвестирование.

Добавлю что в XLE включены только американские акции. Кто ищет страновой диверсификации, подойдет IXC — содержит акции других стран BP, Total