Что происходит с доходностями облигаций, когда рынки растут или падают

Облигации и депозиты — это инструменты, в основе которых лежит рыночная процентная ставка.

Для российского рынка таким ключевым индикатором денежно-кредитной политики является ключевая ставка ЦБ. Это тот процент, под который регулятор финансирует банки, поэтому ключевая ставка напрямую влияет на ставки по кредитам и депозитам всей банковской системы, или, проще говоря, она отражает стоимость денег в экономике.

Если рыночная процентная ставка меняется, то изменяются ставки и по всем инструментам, которые к ней привязаны.

Однако в ситуации с облигациями и депозитами этот механизм работает по-разному.

К примеру, вы открыли вклад в банке сроком на 5 лет под 6% годовых. Но через год ставки на рынке выросли: теперь банк готов привлекать новые вклады на 4 года под 7% годовых. Но это не значит, что он готов будет дополнительно доплачивать 1% годовых по вашему вкладу. Таковы условия депозитного договора: ставка в нем фиксируется на весь период действия вклада.

То же самое правило действует и в обратной ситуации. Если вы открыли вклад на 5 лет по ставке 6% годовых, а через год ставки по 4-летнему новому вкладу стали ниже и составили 5% годовых, банк продолжит вам платить по вкладу 6% годовых, как зафиксировано в договоре.

А как у облигаций?

В отличие от депозитов, облигации — это рыночный инструмент. Это означает, что именно рынок (инвесторы и эмитенты) определяет ставку (доходность к погашению) по всем облигациям с любым сроком погашения в любой момент времени.

Покупая облигацию, вы фиксируете для себя доходность к погашению, с которой торгуется эта бумага в данный момент. По сути, доходность к погашению складывается из количества выплаченных купонов и ставки купона, которые определены изначально. То есть доходность к погашению — это и есть та самая эффективная рыночная ставка, купон — фиксированный процент, а количество купонов — количество выплат процентов по вкладу, который вы могли бы открыть в банке.

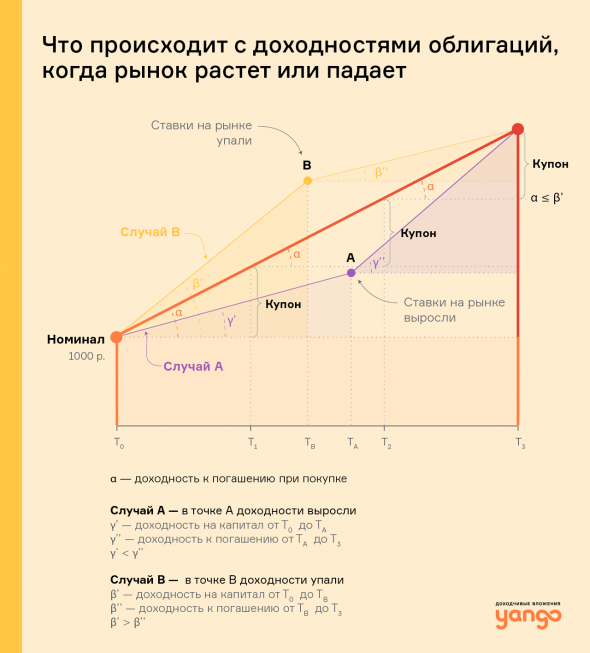

Разберем на примере с помощью инфографики.

Допустим, вы приобрели облигацию в конце 2018-го — начале 2019 года (То) с доходностью 10.5% годовых. Бумага погашается через 3 года, имеет 12 купонов и ставку купона 10% годовых.

Прошло чуть больше года, и в момент времени Тв (случай В) ставки на рынке снизились (до 7% годовых — по облигациям с погашением менее чем через 2 года). Это означает, что теперь инвесторы готовы покупать облигации эмитентов того же кредитного качества, что и облигация в вашем портфеле, но уже с меньшей доходностью к погашению. За прошедший период ваша доходность на капитал по купленной облигации будет выше 10.5% годовых (угол α на рисунке) и составит примерно 16% годовых (угол β’), а за оставшееся до погашения время вы заработаете 7% годовых (угол β’’) — меньше, чем доходность к погашению (α), с которой вы приобрели облигацию изначально. Однако за 3 года вы все равно получите свои 10.5% годовых — то есть именно ту доходность к погашению, которую зафиксировали изначально при покупке бумаги.

Теперь рассмотрим обратную рыночную ситуацию. В момент времени ТА ставки на рынке выросли (случай А на рисунке), например, до 12% годовых по инструментам с погашением менее чем через 2 года. За время, прошедшее с момента покупки облигации, ваша доходность на капитал по купленной облигации (угол γ’) составит 6% годовых — это меньше, чем доходность к погашению (угол α), с которой вы приобрели облигацию. Но с даты ТА и до даты погашения облигации вы получите доходность к погашению (она равна будущей доходности на капитал — угол γ’’) в размере 12% годовых. Это больше, чем доходность к погашению (угол α), с которой вы изначально приобрели облигацию.

Но в любом случае за время, прошедшее с То до Т3 (даты погашения облигации) вы получите доходность, с которой изначально приобретали бумагу — ту самую доходность к погашению (угол α).

Когда ставки на рынке изменяются в ту или другую сторону (как мы писали выше), доходность к погашению (от текущей даты до даты погашения) тоже изменяется. Так как купон по облигациям фиксированный и определяется в момент первичного размещения бумаг, то изменение доходности к погашению происходит за счет изменения цены облигации (в процентах /рублях). В случае В она растет, в случае А — падает.

Проще говоря: если ставки упали, вы платите больше, чтобы получить меньшую доходность к погашению по сравнению с доходностью к погашению при первичном размещении. Ставки выросли — вы покупаете облигацию с большей доходностью к погашению, чем доходность к погашению при первичном размещении. Большая доходность при покупке получается за счет разницы в цене (цена погашения — цена покупки) купонного дохода.

Почему изменение текущей стоимости портфеля — не повод для паники?Если бумаги в вашем портфеле снижаются или растут вместе с рынком, это нормальная ситуация.

Это та доходность, которую вы получаете начиная от текущего момента и до даты погашения. Она не показывает ваши убытки или прибыли, а всего лишь отражает рыночную ситуацию.

Если текущая доходность ниже той доходности, с которой вы приобретали облигации, то это означает, что вы находитесь в точке В (то есть ставки на рынке снизились, а цены выросли).

И наоборот: когда текущая доходность выше той, что вы зафиксировали при покупке облигации (что мы и наблюдаем на рынке сейчас), то вы находитесь в точке А, а значит, рыночные ставки растут, а цены падают.

Пройдет время, волатильность на рынке снизится, доходности снова начнут снижаться, а цены восстановятся.

Как бы в кризис еще возрастает вероятность, что ранее вполне надежный эмитент может ликвидироваться, в итоге вместо погашения получится ноль