Как не потерять деньги в структурных продуктах

Банковские ставки упали, инвесторы ищут альтернативные способы вложения денег. Одно из решений — структурный продукт. Он дает защиту капитала, повышенную доходность и… Является неудачным инвестиционным решением в большинстве случаев. В статье я расскажу почему.

Уточнение: проблема находится не в структурном продукте, как таковом. Она заключена в реализации этого инструмента у брокеров.

Структурный продукт — это комплексный финансовый продукт, который состоит из более простых финансовых инструментов. Например, мы имеем $10.000. Если $9.000 мы вложим в надежные облигации, а на 1.000 купим опцион на акции Coca-Cola, то мы создадим простейший структурный продукт.

Структурные продукты бывают разными. Но их суть одна: скомбинировать несколько инвестиционных инструментов в один и получить портфель с нестандартными характеристиками.

Вот несколько примеров:

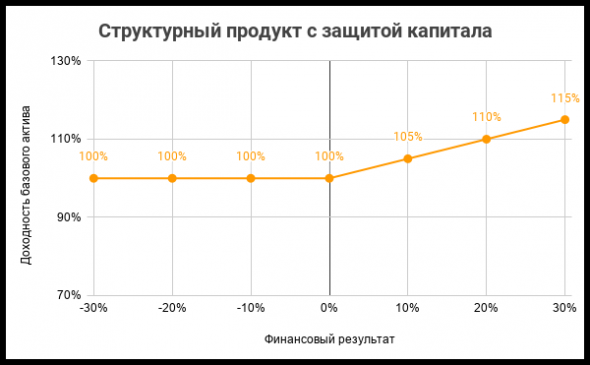

№1. Структурный продукт с полной защитой капитала

Продукт состоит из облигации и опциона на базовый актив. Если базовый актив растет, то мы зарабатываем деньги. Сколько именно мы зарабатываем заранее определить нельзя: доходность подобного продукта вариативна. Верхней планки, теоретически, не существует. Если базовый актив не растет, то мы остаемся при своих. Про тот факт, что вложив деньги в банковский депозит, мы бы гарантированно получили пусть небольшую, но доходность, люди обычно забывают.

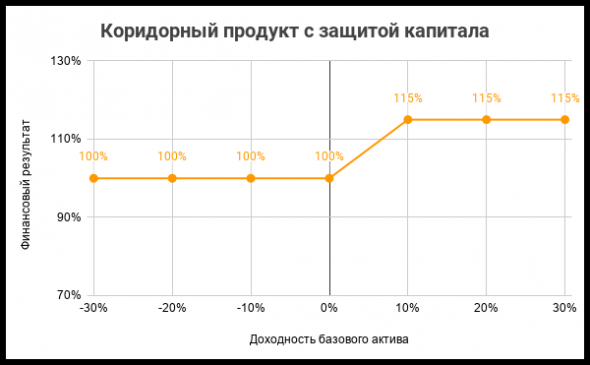

№2. Структурный коридорный продукт с защитой капитала.

Продукт создается из облигации, а также покупки и продажи опциона на базовый актив. Если что-то идет не так, мы остаемся при своих. Если все идет как надо, то мы получаем фиксированную доходность.

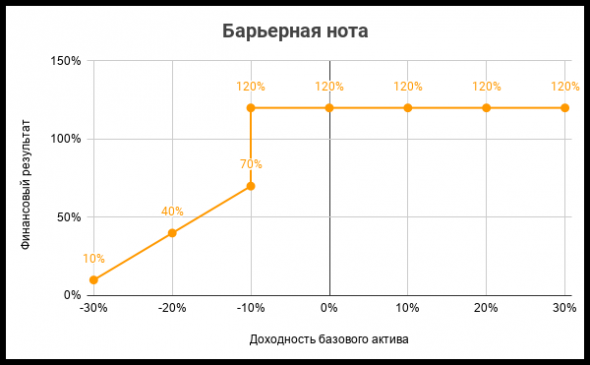

№3. Барьерная нота.

Сложный структурный продукт, который состоит из нескольких базовых активов. По каждому из активов должно выполняться определенное условие. Если выполняются все условия, то мы получаем повышенную доходность. Если не выполняется хотя бы одно из них, то мы теряем деньги. Размер убытков не ограничен.

Почему структурные продукты популярны

Если озвучить причину коротко, то внешне структурный продукт похож на банковский депозит. Он дает либо защиту капитала, либо фиксированную и одновременно высокую доходность. Поэтому среднестатистический инвестор, который еще вчера держал деньги на депозите, интуитивно к нему тяготеет. Да и предлагаются структурные продукты именно как альтернатива банковским депозитам.

Дополнительный фактор популярности — агрессивное продвижение структурных продуктов со стороны сотрудников финансовых организаций. Причины активного продвижения: строгие указания руководства и высокие премии менеджеров за их продажу.

Почему инвестировать в структурные продукты опасно

Сам по себе структурный продукт не является ни плохим, ни хорошим. Это обычный инструмент, который решает специфические финансовые задачи.

Проблема заключается в брокерах, которые его предлагают:

1. Структурный продукт — это сложный продукт, в котором рядовые инвесторы не разбираются. Часто это продукт с закрытой начинкой.

2. Таким образом, брокер может заложить в начинку высокую скрытую комиссию. Также брокер может умолчать о рисках, которые существуют на самом деле.

3. Брокер пользуется обеими возможностями. На этой почве возникает конфликт интересов между брокером и клиентом. Фактически, чем хуже структурный продукт брокер продает клиенту, тем больше он зарабатывает сам.

Обычная комиссия брокера исчисляется десятыми долями процента. Комиссия брокера при продаже структурного продукта начинается с 3%, увеличивается до 5%, а в особенно грабительских сценариях достигает 10%.

Отдельный разговор — неочевидные риски структурных продуктов, особенно барьерных нот. Когда клиент приходит к продавцу барьерной ноты, ему говорят: «Если одна из трех акций упадет ниже барьера, то вы получите деньги назад по номинальной стоимости акции. Это ваш риск».

Звучит непонятно, но безобидно. Однако, в реальности это означает, что мы можем потерять 95% денег на продукте, который позиционировался как консервативный.

Яркий пример: структурный продукт «Феникс» компании БКС, историю которого описал Forbes. Инвесторы необдуманно доверились рекламе и потеряли весь капитал. Хотя изначально они думали, что покупают безрисковый актив с повышенной доходностью.

Как не потерять деньги на инвестициях в структурные продукты

Простой и кардинальный способ — не инвестировать капитал в структурные продукты. На финансовом рынке существует множество инвестиционных активов, которые прозрачнее, проще и имеют аналогичные характеристики.

Например, можно вложить 90% капитала в государственные облигации, а 10% направить на покупку голубых фишек. Получится хорошая замена безрискового структурного продукта, но без завышенных брокерских комиссий.

Вариант посложнее — разобраться в наполнении структурного продукта, посчитать комиссии, оценить риски и сравнить со структурными продуктами других брокеров. Выбрать решение, которое зарабатывает деньги клиентам, а не продавцу.

Второй подход требует определенных знаний и навыков. Кроме того, эта деятельность похожа на добычу золота: чтобы найти нечто стоящее, придется просеять тонну песка. Впрочем, результат того стоит. Можно одновременно найти качественное инвестиционное предложение и финансового советника, который ставит интересы клиента выше собственной премии.

Не инвестируйте в структурные продукты, если достоверно не понимаете, из чего они сделаны. Инвестируйте, если разобрались с размером комиссий, возможными рисками и поняли, что экономический смысл сохраняется.

P.S. Сделал сайт, где публикую интересные собственные статьи. В том числе про инвестиции. Заходите в гости.

P.P.S. Также запустил телеграм-канал для тех, кому привычнее мессенджеры. Кроме статей, на канале публикую небольшие посты на разные темы. Тоже жду в гости.

По облигациям платят купоны, а при покупке опциона под риском только премия.

маме втюхали… можно выйти, забрав остаток...?