Природный газ, новый контракт на Мос биже, моё видение

Как устроен рынок природного газа?

Что и как можно торговать на этом рынке и как нельзя. Практическая часть.

Оценка перспектив для торговли новым контрактом на Московской бирже.

Моя оценка текущей ситуации на рынке.

В заметке я остановлюсь только на практических моментах работы с этим инструментом.

Как устроен рынок природного газа?

Я уже немного почитал, что было написано на СЛ и хотел бы внести некоторую ясность. Надо совершенно чётко понимать рынок природного газа США это абсолютно замкнутый, локальный рынок. Никакой связи этого рынка с рынками на других континентах нет. Не надо тянуть сюда всё подряд, СПГ, рынки РФ, Ирана и прочую дичь.

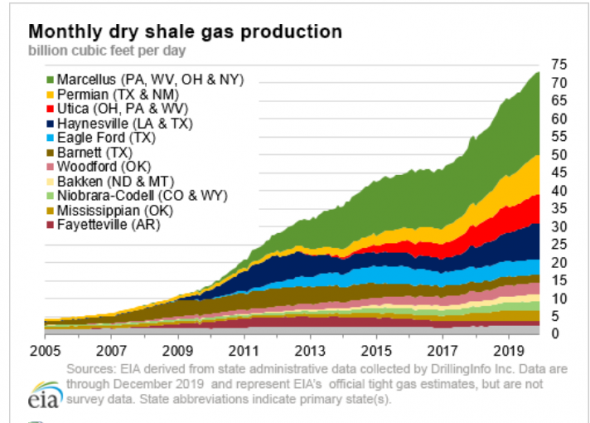

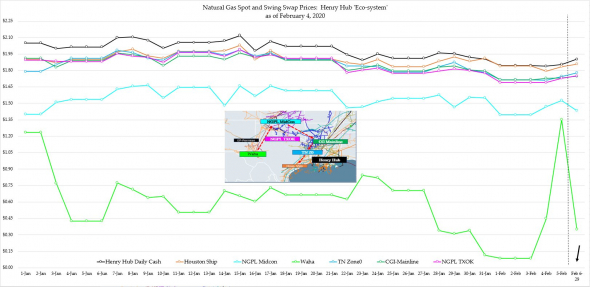

Две основные тенденции всегда присутствовали на этом рынке и связаны они были с пиком потребления и спроса. Летний пик, связанный с увеличением потребления электроэнергии в тёплое время года (для кондиционеров). Осенне-зимний пик, приходящийся на отопительный сезон. Но рынок претерпел колоссальные изменения, связанные с постоянным наращивание производства сланцевого газа, никуда не делась и шельфовая добыча. Таким образом давление, которое оказывает растущее производство на цены, полностью исключило летние пики и вообще какие-либо летние колебания. Основной рост активности, объемов и волатильности на ранке газа происходит в осенне-зимний период. Волатильность в осенне-зимние периоды достигает 120-140%, в зависимости от складывающейся ситуации, в то время как весной и летом она может быть и 18%. Это не синтетический инструмент, здесь фьючерсный рынок двигает СПОТ. Надо чётко представлять, что происходит на споте, для поиска точки, от которой оттолкнуться в принятии торгового решения. Собственно, больше ничего в газе нет, от этого будем и отталкиваться.

Что и как можно торговать на этом рынке и как нельзя. Практическая часть.

НА АМЕРИКАНСКОМ РЫНКЕ У ПРИРОДНОГО ГАЗА НЕТ ЛИМИТОВ (планок нет))

- Не надо торговать этот рынок и вообще никакой рынок- кальку с американского в 10 утра по Мск и потом писать, что там не ММ. А их нет даже в Америке. Включение электронных торгов не может заставить людей не спать на их основном рынке. В осенне-зимний сезон, в периоды высокой волатильности вы можете вообще увидеть пустые доски опционов на торгах не в основную сессию и широкие спреды во фьючерсных контрактах. И надо быть дураком ММ, чтобы стоять и ждать кого-то в 10 утра по Москве. Торгуйте газом, когда открыт основной рынок!!! В остальное время спите.

- В Осенне-зимний период, когда начинается так называемый погодный рынок газ открывается с гепами после выходных и очень часто и на неделе. Это связанно с постоянно поступающей информацией о грядущих погодных изменения и изменениям цен на основных базисах под действием локальных условий — перекосах в спросе и предложении. Старайтесь закрывать свои позиции на ночь на Мосбиже, чтобы избежать разрыва селезёнки на следующее утро. Все ваши стопы пойдут прахом.

- К сожаление нет опционов на введённый контракт, это превращает всю вашу потенциальную торговлю на Мос бирже в торговлю очередным биткойном. Как вы будете спасаться зимой я очень слабо представляю.

- Я бы посоветовал не торговать газом до конца августа. Идеологически торговать летом нечего, я понимаю конечно, что есть крупные специалисты по внутридневной торговле и ловле отскоков и подскоков, но это не ко мне) Я отметил на графике весенне-летние периоды флета. Все истории с тех анализом будут неизбежно наталкиваться на сюрпризы микроструктуры рынка, о которых вы даже не догадываетесь.

- Начните с изучения рынка. Хотя бы со старых переводных книг (чтобы понимать как рынок был устроен до сланца и с обучающей библиотеки сайта EIA)

Природный газ./ Под ред Ребекки Л. Басби / 2003

https://www.eia.gov/ (раздел Learn about energy) - Не читайте никаких российских аналитиков по газу, их здесь нет!

Оценка перспектив для торговли новым контрактом на Московской бирже.

Я уже написал, что контракт выведен на рынок не совсем своевременно. Ожидать чего-то интересного летом не приходится и доживет ли контракт до осени большой вопрос, но, если и доживёт встаёт другой вопрос, выживут ли местные ММ осенью и зимой.

Моя оценка текущей ситуации на рынке.

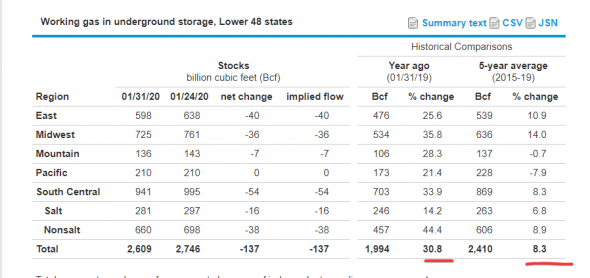

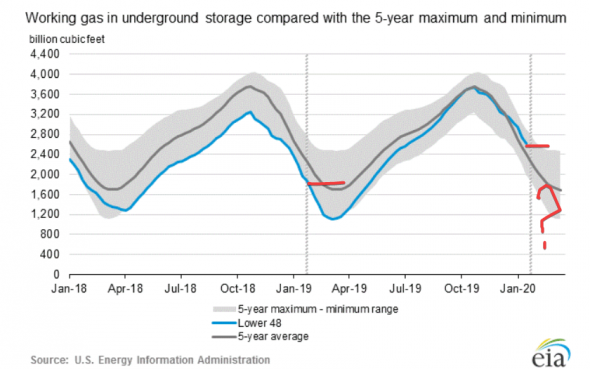

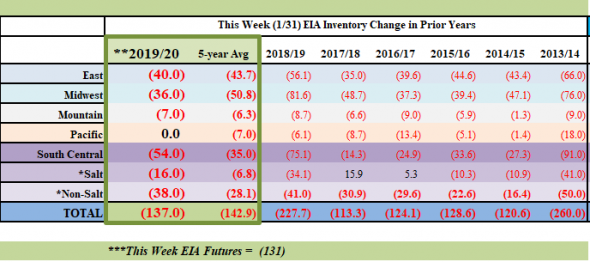

Мы имели аномально теплую зиму и у газа не было шансов поднять голову. Цены на газ находятся на плачевно низком уровне, под давлением нарастающего производства, балансируя в районе себестоимости для многих производителей. По последнему отчету мы находимся на 30,8% выше уровня запасов прошлого года и на 8,3% выше пятилетней средней и это караул. Такой чудесный вход в лето оставляет мало шансов на какие-либо размашистые колебания. Может ли цена быть ниже? Может. Спот лежит на дне и нет причин ему расти. Мы имели схожую картину зимой 15-16 года, когда цены были 1,5. И очень медленно, но верно цена может продолжить сползать или идти в бок, уничтожая ваши лонги. Есть мнение, что всё, что дёшево можно брать на отскок. Технически может быть некий отскок, связанный с завершением изъятий и началом формирований запасов в лето и осень, обычно это происходит в марте, ближе к концу, но это будет зависеть от того с какими запасами мы придем в окончание сезона. Я отметил на графике. Пока ожиданий на большой отскок очень мало.

Если вам хочется торговать на рынке газа и на других товарных рынках осознанно приходите, в профиле есть телега World Commodities Markets. Fundamental Trading.

Было бы интересно еще почитать про этот рынок. Сам вляпался в историю осени 2018 года.