Состояние ликвидности в США

На текущей неделе наметились состояния долларовой ликвидности в США и мире без весомых изменений.

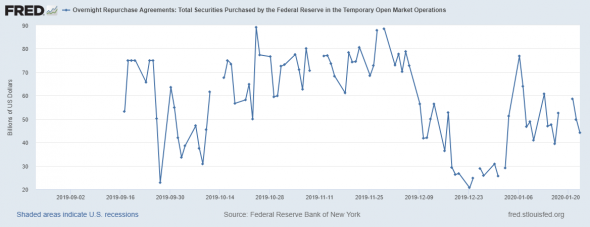

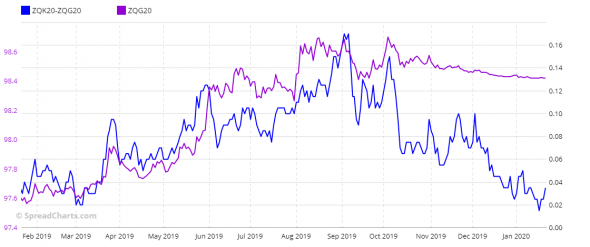

На первой картинке объем ежедневных сделок РЕПО затухают относительно начала программы с сентября месяца. ФРС ищет новые пути вливания ликвидности, но дальше заголовков дело пока не пошло. Со средины февраля FOMC снижает дневные объемы РЕПО до, минимум, 30 млрд долларов, сейчас объемы не менее 35 млрд долларов.

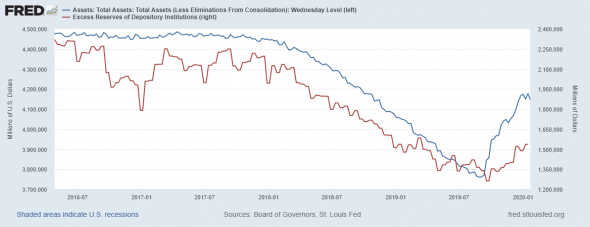

Уменьшение дневных объемов РЕПО сказывается на динамике баланса ФРС. На текущей неделе баланс сократился на 30 млрд долларов. Показатель застопорился вблизи отметки 4,2 трлн долларов.

Синяя линия — это баланс ФРС

Красная линия- избыточные резервы коммерческих банков.

Как видим, избыточные резервы перестали расти, что сигнализирует о балансе денежного рынка США.

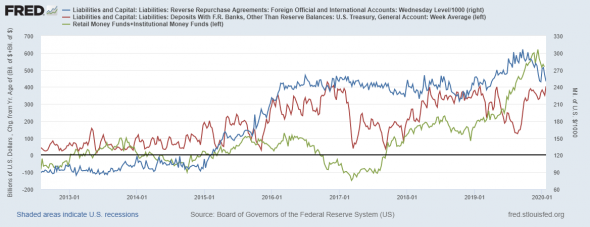

Далее рассмотрим состояние показателей поглощения ликвидности

Красная линия — счет Казначейства. Важно, баланс счета подошел до исторических максимумов, и составляет 400 млрд долларов, с этих увроней уже трижды снижались.

Синяя линия — объемы РЕПО для нерезидентов. Спрос нерезидентов на долларовую ликвидность отошел от пиков и дрейфует вниз. Показатель выглядит многообещающе. Все-таки нулевой спред по ставкам ФРС и рыночной ставке дал о себе знать. Этот спред рассмотрим ниже.

Зеленая линия — вложения в фонды денежного рынка (короткие облигации и депозитные сертификаты). Показатель выражен в годовой динамике (от года к году). Здесь также наблюдается потепление.

Весьма и весьма многообещающее снижение ведущих показателей поглощения ликвидности. Это позитивно как для финансового рынка, так и для экономики в целом. Пока поглощение ликвидности по рассмотренным направлениям составляет 1,3 трлн долларов, что является третью от баланса ФРС.

Эти показатели могут быть в два раза меньше, что освободит достаточно ликвидности от «оков» сбережений.

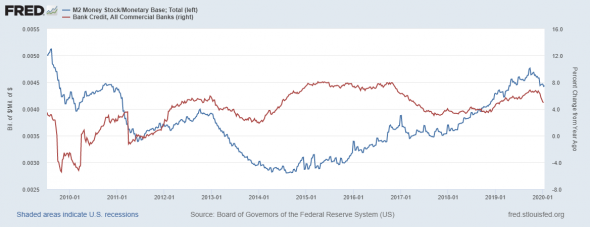

Сокращение рассмотренных выше счетов снижает динамику денежной массы (М2) и убирает «денежный навес».

Синяя линия – банковский мультипликатор, указывающий на состояние процесса создания денег через кредитование.

Красная линия – совокупный банковский кредит, в процентной динамике от года к году.

На неделе М2 прибавила всего 47 млрд долларов, а денежная масса без изменений. В годовой динамике остается на уровне 7%, что создает инфляционные риски.

При этом, процесс создания денег замедляется (снижение банковского мультипликатора), что негативно сказывается на кредитовании, мы наблюдаем резкое сокращение темпов кредитования.

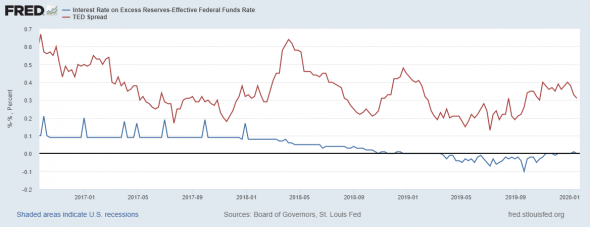

СТАВКИ

На первой картинке спред между ставками по избыточных резервам (назначается ФРС)и эффективной ставкой (рыночная ставка). Второй показатель — ТЕД-спред.

Синяя линия — спред избыточные резервы-эффективная ставка. По данному показателя наметился позитив, после долгого времени эффективная ставка стала ниже, чем по избыточным резервам. Но на текущей неделе вернулась к нулевому значению. Пока локальный позитив нивелирован, но и негатив точно снят.

Красная линия — ТЕД-спред. Показатель также снижается, что говорит о достаточности долларовой ликвидности на международном рынке в Лондоне.

Дрейф ставок выглядит позитивно, если так пойдет дальше, то уже в феврале доллар может начать снижаться.

Далее рассмотрим фьючерсную кривую по фьючерсам на 30-дневные векселя. Мы переходим на февральский фьючерс, поэтому кривая чуть изменилась с прошлого анализа.

Синяя линия — это обратный спред между майскими фьючерсами и февральским контрактом. Несмотря на небольшой рост спреда, рынок локально ожидает завершение цикла снижения ставок и ставит на некую коррекцию.

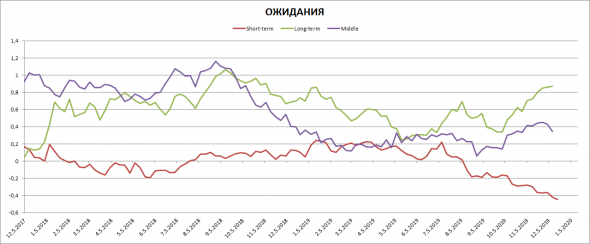

Завершаем обзор ожиданиями на рынке финансовых фьючерсов. Чуть изменил структуру фьючерсов по длинному краю кривой, что более достоверно отображает настроение на срочной рынке.

Красная линия — это чистые позиции профучастников (хеджеров) по фьюючерсам на денежном рынке (короткие сроки). Как видим, хеджеры ожидают снижение цен фьючерсов, т.е. рост ставок денежного рынка. На что выше указывает положение фьючерсной кривой.

Фиолетовая линия — это средние сроки на кривой доходности. Здесь резкие настроения также на рост ставок (снижение цен фьючерсов), но показатель выше ноля, т.е. в бычьей зоне.

Зеленая линия — это длинные облигации. Здесь настроения бычьи по цена фьючерсов на инструменты долгового рынка, т.е. снижение ставок по длинному краю кривой доходности.

ВЫВОД

Ситуация на денежном рынке с каждой неделей улучшается и на текущий момент выглядит позитивно.

Судя по рыночным показателям на срочном рынке есть намеки на локальную коррекцию на рынке ставок, что сулит нам «риск-офф».

Движение S&P500 продолжаю ожидать в районе 3350 и в позитивном случае 3500.

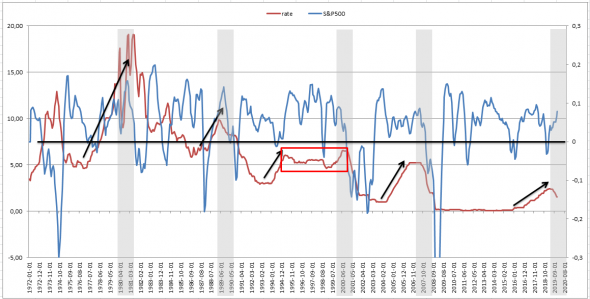

Ниже любопытная картинка по динамике ставок и индекса фондового рынка S&P500

Синяя линия – динамика индекса в процентном отклонении от годовой средней.

Красная линия – это эффективная (рыночная) ставка.

Поведение ФРС в монетарной политике уже на протяжении 40 лет схожее: рост ставок на пике делового цикла в борьбе за низкую инфляцию – некая консолидация ставки на новых уровнях – снижение ставки в борьбе за экономический рост.

Сроки от начала ужесточения ДКП до смягчения и кризиса примерно от 4 до 6 лет. К месту сказать, каждый кризис чем-то уникален, например средина 90-х была под знамением расширения интернет-продаж, финтеха и пузыря дот-комов, что растянуло цикл от ужесточения до кризиса на 6 лет. Сейчас же, уникальность в низких ставках, что также может расширить цикл, но тем не менее, с момента ужесточения ДКП от ФРС прошло 4 года и каждый новый день сулит нам риск «Черного лебедя».

Вероятней всего, он может прилететь или со стороны растущей инфляции или со стороны долгового рынка. Так или иначе баланс ликвидность\цены будет превалировать до наступления катарсиса.

Канал телеграмм: https://t.me/khtrader

Чат трейдеров: https://t.me/publickhtrader

Продажи пятницы както связаны с ликвидностью по-твоему?