Подробный анализ лучших бумаг 2019 года

Подробный анализ лучших бумаг 2019 года

Итоги 2019 года

Вчера я написал небольшой пост:

Этот пост был написан за 30 минут до закрытия торгов и содержал предварительные цены закрытия 32 наиболее ликвидных бумаг по итогам 2019 года. Как можно было вполне логично предположить, итоговые цены закрытия практически совпали с предварительными. Так что список 8 лучших бумаг по итогам 2019 года не изменился.

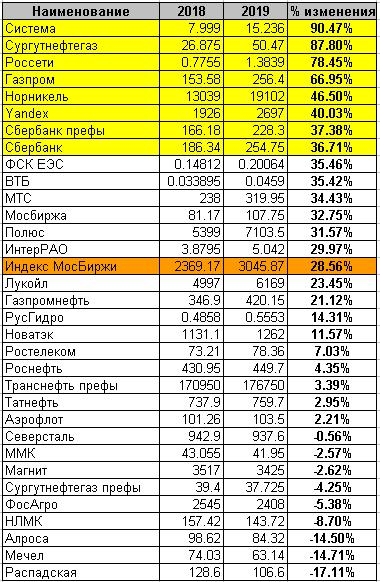

Вот окончательный список цен закрытия 32 наиболее ликвидных бумаг по итогам 2019 года:

Таблица 1.

Акции в таблице 1 упорядочены по убыванию доходности, а 8 лучших бумаг по итогам 2019 года выделены желтым цветом.

Итак, в 2019 году победителями становятся следующие 8 бумаг:

- АФК Система

- Сургутнефтегаз

- Россети

- Газпром

- Норникель

- Yandex

- Сбербанк префы

- Сбербанк

За 13 лет наблюдения лучшие бумаги года проиграли индексу только два раза, и было это в 2011 году и, к сожалению, в этом 2019 году. Все остальные годы лучшие бумаги прошлого года неизменно обгоняли индекс МосБиржи на следующий год. С очень большой вероятностью так произойдет и в следующем 2020 году.

Лучшие бумаги 2018 года в 2019 году

Это грустный раздел, который мне неприятно писать. Все любят рассказывать про свои успехи и победы. Иногда у меня складывается впечатление, что все вокруг только зарабатывают. Но надо быть честным. И сейчас я расскажу, что было с лучшими бумагами 2018 года в 2019 году. Сколько бы вы смогли заработать.

По итогам 2018 года лучшими были следующие 8 бумаг:

- Лукойл

- Роснефть

- Новатэк

- Татнефть

- Сургутнефтегаз префы

- Алроса

- Газпромнефть

- Распадская

Как вы можете заметить, ни одна из лучших бумаг 2018 года не осталась лучшей в 2019 году. Такое бывает крайне редко. И вот именно тогда, когда я впервые сформировал свой портфель по этой стратегии, такое и произошло!

В таблице 2 приведен список 8 лучших бумаг по итогам 2018 года, упорядоченный по убыванию доходности в 2019 году.

Таблица 2.

Итак, портфель лучших бумаг 2018 года в 2019 году дал только 3.45% прибыли против роста индекса МосБиржи на 28.56%! Это просто жесть… Никогда бы не поверил, что такое может быть! Это худший результат лучших бумаг года за все время моих наблюдений не только для акций МосБиржи, но и для акций, входящих в DJIA.

Правда, не все так плохо. Дело в том, что в таблице 2 не учтены дивиденды, которые выплатили компании по итогам 2019 года. Давайте теперь посчитаем, какой же могла бы быть ваша итоговая прибыль за 2019 год с учетом выплаченных компаниями дивидендов.

На смартлабе есть замечательная табличка с размером дивидендов по итогам 2019 года. Эта табличка доступна по следующей ссылке:

Если посчитать размер дивидендов, которые выплатили компании из таблицы 2 по итогам 2019 года, мы получим таблицу 3.

Таблица 3.

Как вы можете увидеть из таблицы 3, общая доходность 8 лучших бумаг 2018 года по итогам 2019 с учетом дивидендов составила 11.55%. А это уже не самый плохой результат, с учетом размера ключевой ставки и доходности банковских депозитов.

Заключение

Еще не поздно купить 8 лучших бумаг по итогам 2019 года (вы можете сделать это, например, 3 или 6 января). Покупать можно по рынку, в равных долях. Я уже купил на 40% от одного из своих счетов.

Вот список 8 лучших бумаг по итогам 2019 года:

- АФК Система

- Сургутнефтегаз

- Россети

- Газпром

- Норникель

- Yandex

- Сбербанк префы

- Сбербанк

Запомните эти бумаги, именно они, скорее всего, будут лучшими и в 2020 году, как это было уже не раз, и не два, и не три. Время летит очень быстро, и чем старше вы становитесь, тем быстрее и быстрее. И этот новый 2020 год пролетит также быстро и незаметно, как и 2019. Надеюсь, вы будете торговать грамотно, без плеч и излишних рисков, и мы встретимся с вами ровно через год, и я напишу такую же статью о лучших бумагах по итогам 2020 года.

А сейчас мне остается только пожелать всем счастливого и веселого Нового Года! Счастья, здоровья, любви и удачи вам и вашим близким! До встречи в новом 2020 году!

Берегите свои деньги! Торгуйте грамотно!

читал я Ваше исследование по поводу оптимального количества бумаг и Ваших оппонентов, которые придерживались несколько других взглядов...

с моей точки зрения, Они более правы, чем Вы.....