29 декабря 2019, 03:57

Селигдар - активно наращивающий добычу золотодобытчик 2го эшелона по привлекательным мультипликаторам

Венчурная идея Селигдар — золотодобытчик 2го эшелона, наращивающий производство высокими темпами и торгующийся по привлекательным мультипликаторам

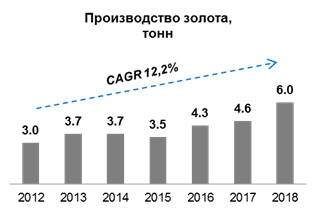

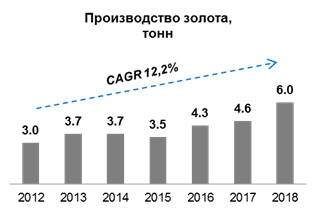

Исторически компания имела проблемное корпоративное управление и высокий объем операций со связанными сторонами, но в 2019 г. начала платить дивиденды и может быть переоценена если тенденциях сохранитсяХороший органический рост добычи:

Текущая конъюнктура: привлекательная, цены на золото на 17% выше LTM, курс доллара всего на 6% ниже LTM

Также золото в целом является защитным активом, в случае кризисных явлений золотодобывающие компании падают как правило существенно меньше относительно других

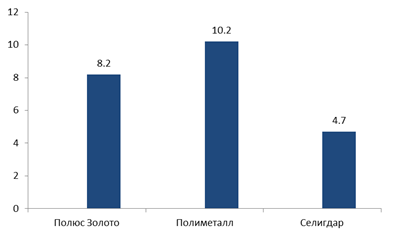

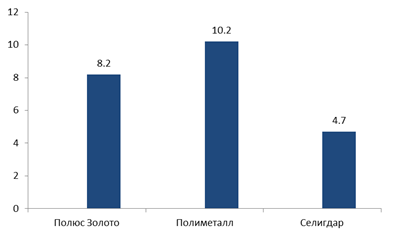

Недооценка по мультипликаторам: компания торгуется по EV/EBITDA LTM 4.7x (для сравнения – другие золотодобытчики по мультипликатору выше 7x)

Валютная составляющая: экономика компании на 100% долларовая

Корпоративное управление: исторически негативное: компания не платила дивиденды, а также проводила операции со связанными сторонами в том числе в виде займов и приобретения активов у связанных сторон оценочно на непривлекательных условиях

Вместе с этим c 2019 компания начала платить дивиденды – приняла решение на базе принятой див. политики о выплате дивидендов за 3 кв. в размере 0.78 руб. или 6% от текущей цены; на аннуализированном уровне это соответствует 8% от текущей цены. С учетом роста производства, долларовой экономики, это является отличным уровнем для золотодобывающей компании и в целом говорит о нацеленности менеджмента на рост дивидендных выплат (у Полюса например див. доходность 4% и добыча растет меньше – примерно на 7% в среднем в последние годы)

Потенциал роста: c учетом относительно высокой долговой нагрузки, в случае если бы компания показала высокие стандарты корп. управления/повысила прозрачность, она могла бы достичь уже реализованный в других золотодобытчиках мультипликатор 6x (повышенный мультипликатор применяется в связи с 100% экспортностью компании и высокими темпами роста добычи) upside цены акции компании может составить около 97%; для целей нашего анализа мы закладываем существенно ниже целевой потенциал с учетом текущего негативного корп. управления и выходим на целевой потенциал около 5.5x, что определяет upside цены 44-64% (в зависимости от метода учета прив. акций)

Динамика цены акций:

Цена акции пошла в рост, но находится примерно на уровне максимумов 2018 и 2017 г. (в то время как объемы производства и цены на золото выросли, + компания приняла див. политику)

На наш взгляд, компания сохраняет существенный потенциал для дальнейшего роста в случае если будет придерживаться принципов корп. управления

Дополнительные минусы / риски:

Данный аналитический обзор не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном сообщении, могут не соответствовать Вашему инвестиционному профилю. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. За возможные убытки инвестора в случае совершения операций, либо инвестирования в финансов

Исторически компания имела проблемное корпоративное управление и высокий объем операций со связанными сторонами, но в 2019 г. начала платить дивиденды и может быть переоценена если тенденциях сохранитсяХороший органический рост добычи:

- компания ежегодно наращивает добычу примерно на 12% в последние годы

- за 9 месяцев производство выросло на 15% (очень много в сравнении с другими компаниями)

Текущая конъюнктура: привлекательная, цены на золото на 17% выше LTM, курс доллара всего на 6% ниже LTM

Также золото в целом является защитным активом, в случае кризисных явлений золотодобывающие компании падают как правило существенно меньше относительно других

Недооценка по мультипликаторам: компания торгуется по EV/EBITDA LTM 4.7x (для сравнения – другие золотодобытчики по мультипликатору выше 7x)

Валютная составляющая: экономика компании на 100% долларовая

Корпоративное управление: исторически негативное: компания не платила дивиденды, а также проводила операции со связанными сторонами в том числе в виде займов и приобретения активов у связанных сторон оценочно на непривлекательных условиях

Вместе с этим c 2019 компания начала платить дивиденды – приняла решение на базе принятой див. политики о выплате дивидендов за 3 кв. в размере 0.78 руб. или 6% от текущей цены; на аннуализированном уровне это соответствует 8% от текущей цены. С учетом роста производства, долларовой экономики, это является отличным уровнем для золотодобывающей компании и в целом говорит о нацеленности менеджмента на рост дивидендных выплат (у Полюса например див. доходность 4% и добыча растет меньше – примерно на 7% в среднем в последние годы)

Потенциал роста: c учетом относительно высокой долговой нагрузки, в случае если бы компания показала высокие стандарты корп. управления/повысила прозрачность, она могла бы достичь уже реализованный в других золотодобытчиках мультипликатор 6x (повышенный мультипликатор применяется в связи с 100% экспортностью компании и высокими темпами роста добычи) upside цены акции компании может составить около 97%; для целей нашего анализа мы закладываем существенно ниже целевой потенциал с учетом текущего негативного корп. управления и выходим на целевой потенциал около 5.5x, что определяет upside цены 44-64% (в зависимости от метода учета прив. акций)

Динамика цены акций:

Цена акции пошла в рост, но находится примерно на уровне максимумов 2018 и 2017 г. (в то время как объемы производства и цены на золото выросли, + компания приняла див. политику)

На наш взгляд, компания сохраняет существенный потенциал для дальнейшего роста в случае если будет придерживаться принципов корп. управления

Дополнительные минусы / риски:

- компания также развивает оловянный бизнес, который в моменте представляется менее привлекательным, но в который могут направляться доходы от золотого бизнеса

- низкая ликвидность торгов

- непрозрачная структура владения компанией

Данный аналитический обзор не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном сообщении, могут не соответствовать Вашему инвестиционному профилю. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. За возможные убытки инвестора в случае совершения операций, либо инвестирования в финансов

2 Комментария

Vanger29 декабря 2019, 12:48Объясните наконец за префу! Там платица только 2.25 за один год и больше не заплатят? Вот сейчас заплатили за 2019, значит, в 2020 на префу ничего не будет? Или возможны варианты?+1

Vanger29 декабря 2019, 12:48Объясните наконец за префу! Там платица только 2.25 за один год и больше не заплатят? Вот сейчас заплатили за 2019, значит, в 2020 на префу ничего не будет? Или возможны варианты?+1

Читайте на SMART-LAB:

USD/JPY: В шаге от разворота — "коварная азиатка" ждет повода для прыжка вниз?

Валютная пара USD/JPY вплотную тестирует уровень сопротивления 157.65. Этот первый серьёзный барьер способен отправить котировки вниз, к ранее пробитой нисходящей линии тренда (на графике проведён...

08.03.2026

🌷 С 8 марта!

Поздравляем с Международным женским днём! Мы видим, как женщины становятся более активными участниками инвестсообщества. Все больше женщин принимают финансовые решения, формируют портфели...

08.03.2026