ЛЧИ: спекулянты и «соплежевалка»

Как я уже писал раньше, после того, как биржа предприняла ряд шагов, делающих конкурс не интересным для рекламы брокеров и hftшников, результаты ЛЧИ стали хорошо отражать реальные результаты частных спекулянтов на российском финансовом рынке и, в-частности, развеивают миф о 95% спекулянтов, сливающихся «под нуль». В то же время они подтверждают и ряд неутешительных выводов о спекуляциях.

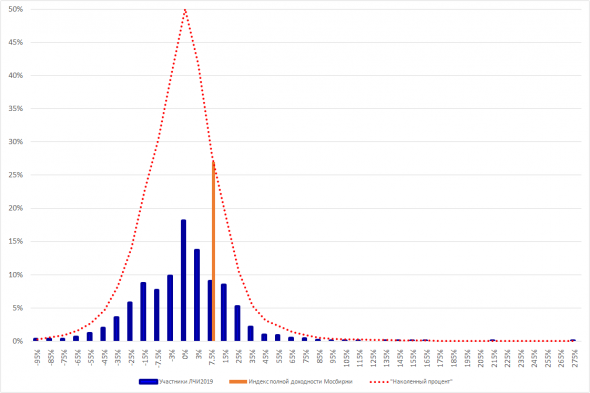

Какое распределение результатов дает нам основная номинация? А вот какое по срезу на утро 16 декабря (не думаю, что несколько дней внесли существенные изменения в сложившуюся картину)

«Накопленный процент» слева от нуля показывает % участников с убытком больше значения на оси абсцисс, представляющего из себя среднюю точку интервала доходностей, а справа от нуля % участников с прибылью больше значения на оси абсцисс.

Что мы видим на приведенной картинке? То, что мода распределения доходностей участников находится около нуля. Это подтверждает и среднее -1.04% и медиана +0.04% результатов участников. Таким образом, мы можем констатировать, что без учета брокерских комиссий спекуляции на отрезке в 3 месяца действительно являются «игрой с нулевой суммой». Видимо с учетом брокерских комиссий, не отражаемых в статистике ЛЧИ, та же торговля является «игрой со слабо отрицательной суммой».

Этот вывод неутешилен и в целом соответствует статистике оттока спекулянтов с рынка: большинство уходит с рынка, неудовлетворенные небольшим, но все же отрицательным результатом. Но большие сливы большинства спекулянтов – это миф. Кстати, недавний анализ клиентов, отключившихся от стратегий комона, это подтверждает: самая большая доля отключающихся – это клиенты, получившие в течении 3-6 месяцев убыток не более 15%.

Да и мой опыт ИДУ показывает, что клиент скорее уйдет при убытке 10% за год, чем при убытке 50%. Психологически это объясняется очень просто: человек, как правило, считает себя достаточно умным для того, чтобы отбить убыток в 10%, но не знает, как удвоить счет.

Интересен также и такой факт, что только 21.7% участников ЛЧИ превзошли доходность Индекса МосБиржи полной доходности «нетто» (по налоговым ставкам российских организаций), которая на конец дня 13.12 составила +8.33% с начала ЛЧИ. Как видите, отставанием от растущего индекса «страдают» не только активные американские фонды.

Это, собственно, и все выводы, которые мы можем сделать на основе полученной статистики.

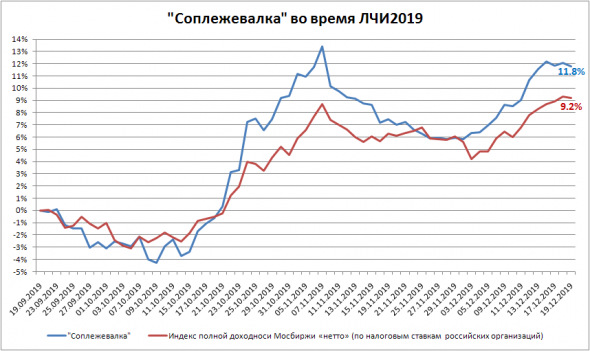

А теперь перейдем к вопросу, почему мне и подобным управляющим бессмысленно участвовать в таких конкурсах. Ответ, в-целом, очевиден, если посмотреть результат на моем счете за время ЛЧИ

Да, этот результат получен с учетом брокерских комиссий, но благодаря получаемым с июля чекам брокера, я теперь точно знаю, что суммарная комиссия брокера и биржи составляет при моей торговле примерно 5% годовых от счета. Делим эту цифру на 4 (3 месяца из 12), потом на 2 (считаем, что половина уходит брокеру) и получаем, что в статистике ЛЧИ в лучшем случае результат был бы больше на 0,625%, что «погоды не сделает».

Вся «прелесть» этого результата в том, что он может быть без труда масштабирован с реально торговавшихся объемов ХХ млн. руб. на нескольких счетах на миллиард, но не более, чем на 20 счетах.

А с другой стороны, он абсолютно не интересен клиенту с YYY тыс. руб., мечтающему «жить с рынка». А ведь у нас в России средний брокерский счет именно в несколько сотен тысяч рублей.

Поэтому вряд ли моя «соплежевалка» вызвала бы какой-либо интерес со стороны наблюдающих за конкурсом. Ведь «мы все время прославляем первых», а моей «соплежевалке» до этого, как «до Луны». Причем так было и так будет.

Algo Hub 0120 декабря 2019, 03:00проблема не торговать в плюс, проблема утроить счет ) а пост неплохой, который говорит что большинство вообще не понимает что такое управления капиталом и соотвественно не получают доход намного больше своего расхода, тем самым и болтаются около нуля )))+1

Algo Hub 0120 декабря 2019, 03:00проблема не торговать в плюс, проблема утроить счет ) а пост неплохой, который говорит что большинство вообще не понимает что такое управления капиталом и соотвественно не получают доход намного больше своего расхода, тем самым и болтаются около нуля )))+1 chizhan20 декабря 2019, 04:52Вы просто не учли данные форекс-кухонь и прочих грязных заведений, где дается плечо 1:100-500. Там часто идут «ва-банк» и сливают все в ноль.+1

chizhan20 декабря 2019, 04:52Вы просто не учли данные форекс-кухонь и прочих грязных заведений, где дается плечо 1:100-500. Там часто идут «ва-банк» и сливают все в ноль.+1 Московский Лоссбой20 декабря 2019, 07:430

Московский Лоссбой20 декабря 2019, 07:430 Григорий20 декабря 2019, 07:49Александр, результат за 3 мес. такой, а за 12 месяцев будет хуже. А статистика не показательна.уименя за год +40%, а за время конкурса всего +5,8+2

Григорий20 декабря 2019, 07:49Александр, результат за 3 мес. такой, а за 12 месяцев будет хуже. А статистика не показательна.уименя за год +40%, а за время конкурса всего +5,8+2