Продолжаем разбираться в Китайском финансовом секторе. Как Китай спасает банки.

Сотни региональных банков Китая находятся в напряжении. Двухлетняя торговая война с США и борьба правительства с теневым финансированием замедлили экономический рост страны и вызвали цепную реакцию дефолтов. В 2019 году более 13% всех банков страны находятся в высокой зоне риска.

Особенность заключается в том, что Китай скорее отказывается от простого вливания средств в проблемных кредиторов, что является еще одним шагом в сторону рыночного регулирования.

1. Какие меры принимает правительство?

Оно сигнализирует о более скоординированных мерах ради стабильности.

Регуляторы рассматривают возможность в привлечении проблемных кредиторов с активами менее $ 14 млрд. к слиянию или реструктуризации. План также предусматривает, что местные власти станут главной поддержкой, а ЦБ был готов предоставить ликвидность.

2. Почему это так важно?

Такой подход показывает как тяжело уменьшать риски финансовой системы рыночными способами, не вызывая паники населения, показывая, что за банками не стоит правительственная гарантия.

В том числе последние годы власти предупреждают, что популярные и рискованные инвестиционные продукты не получат правительственной поддержки, если они потерпят неудачу.

Важно отметить, что мелкие банки вносят непропорционально большой вклад в занятость и производство Китая, принимая вклады от физических лиц и направляя средства на финансирование малых предприятий, на которых опирается экономика на 13 триллионов долларов. Это может стать проблемой.

3. Проблема в цифрах:

Центральный банк Китая заявил, что только в ноябре 586 из 4379 банков и финансовых организаций являются проблемными, включая более трети кредиторов сельского хозяйства.

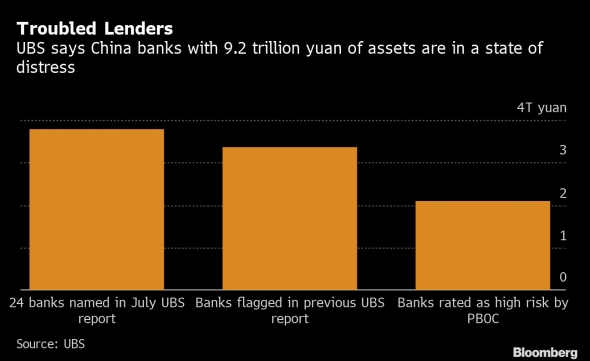

В отчете UBS говорится что небольшие банки Китая столкнулись с потенциальным дефицитом капитала более чем $ 340 млрд.

По оценкам более $ 1.3 трлн. находятся в зоне риска в общем списке кредиторов, что составляет более 4% банковской системы и почти 10% ВВП.

4. Реакция рынка.

Ценные бумаги отразили большой риск, поскольку политики отказались поддерживать давнюю практику о 100% государственной поддержке банков.

В июле показатель страха рынка, который отражает ситуацию с небольшими банками Китая (разрыв в доходности между неконвертируемыми облигациями с высоким и низким рейтингом) вырос в 6 раз, чем до национализации банка Baoshang.

Индекс Bloomberg Intelligence акций китайских банков, котирующихся в Гонконге, упал примерно на 13% с пика в марте до начала ноября.

5. Влияние на экономику.

Согласно данным Citic Securities, регуляторы хотят подтолкнуть небольшие банки к улучшению собственного управления и обслуживания реальной экономики. Подавление теневого банкинга должен заставить их сократить риски и вернуться к первоначальной бизнес модели.

Статья основана на материалах Bloomberg QuickTake.

telegram: @hs_public