05 декабря 2019, 08:55

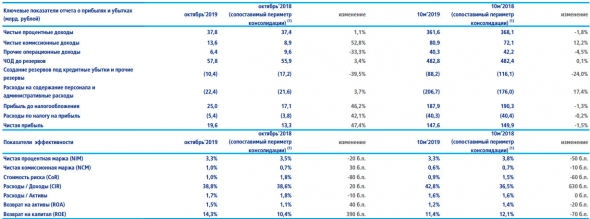

ВТБ - чистая прибыль по МСФО за 10 месяцев сократилась на 1,5%, до 147,6 млрд руб

По итогам 10 месяцев 2019 года группа ВТБ добилась сбалансированного роста и усилила рыночные позиции

- По состоянию на 31 октября 2019 года совокупные активы группы ВТБ составили 15,6 трлн рублей, увеличившись на 5,7% с начала 2019 года, в том числе кредиты и авансы клиентам (здесь и далее до вычета резервов) — на 3,9% до 11,9 трлн рублей.

- Основным драйвером роста остаются кредиты физическим лицам, показавшие рост на 1,2% в октябре и на 15,8% с начала 2019 года. В то же время в октябре кредиты юридическим лицам сократились на 1,0%, причиной чего стало погашение ряда крупных заимствований. Снижение корпоративного кредитного портфеля по итогам 10 месяцев 2019 года составило 0,4%. Одновременно высокие темпы роста показал портфель кредитов заемщикам из сегмента среднего и малого бизнеса (СМБ), объем которого вырос на 11,7% с начала года (включая активы банка «Возрождение» в части СМБ на 31 декабря 2018 года).

- Рыночная доля Группы в сегментах корпоративного и розничного кредитования в России составила 19,0% и 18,5%*, увеличившись с начала года на 30 б.п. и 70 б.п. соответственно.

- Средства юридических лиц увеличились на 3,0% в октябре и на 11,4% с начала 2019 года, средства физических лиц выросли на 0,9% в октябре и на 10,0% с начала 2019 года, показав по итогам 10 месяцев динамику существенно лучше банковского рынка.

- Доля средств клиентов в совокупных обязательствах Группы увеличилась по итогам 10 месяцев 2019 года до 82,4% (78,6% — на 31 декабря 2018 года). В структуре клиентских привлечений на 31 октября 2019 года 42,0% составляют привлечения от клиентов — физических лиц.

- В результате опережающего роста клиентских привлечений в течение года соотношение кредитов и средств клиентов (LDR) снизилось до 96,5% по состоянию на 31 октября 2019 года (102,8% по состоянию на 31 декабря 2018 года).

- Доля группы ВТБ на рынке средств клиентов в корпоративном и розничном сегментах в России составила 21,7% и 15,1%, увеличившись с начала года на 100 б.п. и на 110 б.п. соответственно.

релиз

1 Комментарий

Mark Rothko05 декабря 2019, 09:20такими темпами походу тов. Костин может пропиздеться на счет 200 ярдов, ну или будет бухгалтерское чудо:)0

Mark Rothko05 декабря 2019, 09:20такими темпами походу тов. Костин может пропиздеться на счет 200 ярдов, ну или будет бухгалтерское чудо:)0

Читайте на SMART-LAB:

💼 Более ₽290 млрд капитала и свыше 570 тысяч сделок

Такой была активность наших клиентов в ходе размещений на платформе ВТБ Мои Инвестиции в 2025 году. Рынок облигаций остаётся главным каналом, через который розничные инвесторы поддерживают...

15:12

"Фьючерсы акций. Стартовый набор роботов". Этим вечером

С сегодняшнего вечера стартует новый сборник лекций. Наконец-то... Блин… Пока лекции были в монтаже, боты уже успели сделать +4%. Опять я впереди всех что-ли… Этот комплект не...

15:13

Делаем роботов для торговли фьючерсами на акции Мосбиржи

😎 Делаем роботов для торговли фьючерсами на акции Мосбиржи

Запускаем новый марафон: всю неделю будем учиться делать собственных роботов для торговли фьючерсами на акции. Вы научитесь:...

13:28

Интер РАО. Неужели дивиденды будут минимальными за 3 года? Обзор производственных результатов и отчета РСБУ за Q4 2025г.

Вышел отчет по РСБУ за Q4 2025г. от компании Интер РАО: 👉Выручка — 15,49 млрд руб.(-14,0% г/г)

👉Себестоимость — 12,79 млрд руб.(-10,8% г/г)

👉Валовая прибыль — 2,70 млрд руб.(-26,7% г/г)...

15.02.2026