Как сделать приблизительный расчет стоимости опциона? Блэк-Шоулз vs Кокс-Росс-Рубинштейн.

Если новичок, который только-только пришел на биржу и пробует на вкус различные инструменты, откроет почитать, например, вот этот его топик про опционы, то через несколько минут прочтения плюнет, закроет и больше к теме опционов не вернется НИКОГДА!

А такого не должно быть. Не нужно ничего усложнять. Чтобы прибыльно торговать опционами совершенно нет никакой необходимости строить поверхностные улыбки волатильности.

Опционами торговали еще в древности, инструмент очень полезный и незаменимый в хозяйстве (особенно покрытые продажи опционов).

В XII в. в Амстердаме использовали опционы на селедку, а в XVII в. — на тюльпаны.

Напомню, формула Б-Ш для опционов появилась в 1973-ом.

Так как определяли цены на опционы в «доформульные» времена?

Попробую привести метод, позволявший приблизительно подсчитать премию, основываясь на персональном прогнозе трейдера. Самое главное, что необходимо знать про опционы, так это то, что опционы в первую очередь это вероятность.

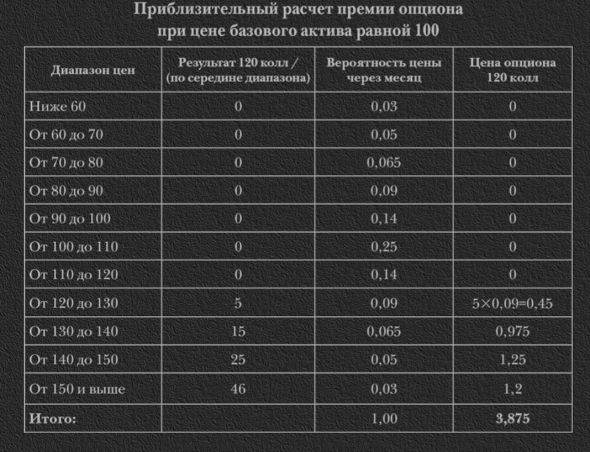

Предположим, что сейчас цена Газпрома равна 100 (несколько лет назад действительно были очень близкие цены) и вы маркет-мейкера просите продать вам опцион-call 120 со сроком экспирации один месяц. Как ему понять какую цену заложить на этот опцион?

ММ начинает с оценки вероятности нахождения цены на каждом уровне цен через месяц.

Если он продает опцион-call на уровень 120, то его риск для всех значений, которые будут выше этого уровня — больше нуля. Вычленив их, он найдет свой риск продажи от этого опциона.

Это цена будет равна 3,875.

Замечу также, что при оценке используется гипотеза о нормальном распределении ценового ряда (на бирже нормального распределения не бывает, точнее не так — оно бывает, но встречается редко, поэтому к этой модели необходимо относиться с определенной долей скептицизма). Этот принцип оценки цены заложен в уравнение Кокса-Рубинштейна (1976) и лежит в основе расчета цен опционов американского стиля.

Также особо необходимо обратить внимание на тот факт, что модели, лежащие в основе ценообразования опционов, предполагают равную вероятность изменения цен в обоих направлениях, т.е. игнорируется прогнозы участников рынка о направлении движения базового актива (так называемая искривленная улыбка волатильности, которая на практике встречается сплошь и рядом).

А что если опцион истекает через два-три месяца, а не через месяц? Тогда разброс цен увеличится, а внутренние значения станут более вероятными, например, вероятность попадания цены в интервал от 120 до 130 станет 0,12 и тем самым повысится премия долгосрочного опциона.

Мы видим, что примерно в одно и то же время появились 2 разные мат.модели для подсчета опционов — для европейского типа Б-Ш, для американского типа К-Р.

Для понимания: американский опцион можно исполнить в любой момент, а европейский лишь в дату исполнения.

Вы спросите — а какие опционы торгуются на московской бирже?

Ответ здесь.

При этом Московская биржа для расчета теоретических цен опционов использует модель Б-Ш, сразу хочется задать вопрос — ПОЧЕМУ?

Ведь модель Кокса-Росса-Рубинштейна была придумана именно для опционов американского типа!

Спишем на безграмотность IT-специалистов нашего болотца и незнание истории. Им простительно.

Если вы хотите плохо спать сегодня ночью от такой чудовищной несправедливости, тогда предлагаю взглянуть на то, как же она выглядит эта модель К-Р-Р изнутри.

Эта модель великолепна!

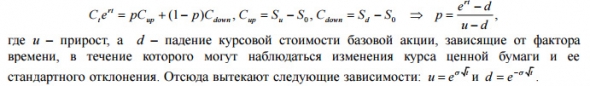

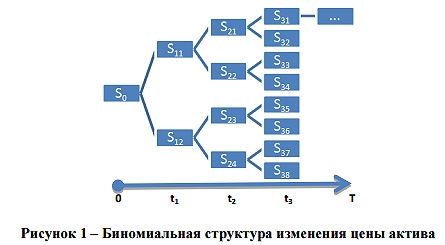

Модель Кокса-Росса-Рубинштейна – довольно простой численный способ смоделировать будущее движение цен. Суть такого моделирования состоит в разбиении времени, оставшегося до экспирации на N шагов в предположении, что цена базисного актива на каждом шаге может либо двинуться вверх на определенную величину с вероятностью р, либо вниз, тоже на некоторую определенную величину с вероятностью q=1–р :

А что же дает модель Б-Ш?

Модель Блэка-Шоулза исходит из целого ряда допущений, некоторые из которых являются критическими. Так, в модели не учитываются дивиденды, которые платит акционерная компания в течение срока действия опциона. Этого можно избежать, если вычесть ожидаемую величину дивидендов, предварительно продисконтировав ее (скорректировав на безрисковую процентную ставку), из премии. Также следует отметить, что не учитывается уровень комиссионных и других обязательных платежей, которые осуществляет трейдер. Самое спорное допущение – эффективность целевого рынка и случайный характер динамики рыночных цен. Поэтому трейдеры часто используют внутреннюю (вмененную), а не историческую волатильность.

В свою очередь модель Кокса-Росса-Рубинштейна учитывает факторы, которые не рассматриваются в модели Блэка-Шоулза, являющейся усовершенствованным вариантом биномиальной модели, но они обе дают близкие результаты. Основное отличие – посредством модели Кокса-Росса-Рубинштейна проще учесть возможность досрочного исполнения американского опциона, что очень важно при высокой безрисковой процентной ставке. И поскольку при традиционном экономическом анализе обычно используется «дерево принятия решений», то биномиальная модель представляется нагляднее и проще для применения. Основной ее недостаток – громоздкость расчетов и вычислений, но вместе с тем она позволяет учесть все дополнительные факторы и сценарии развития рыночной ситуации.

Поэтому, друзья, забудьте вы про эту никому ненужную модель Блэка-Шоулза, она стара как мир, нужно исходить из вероятностей и строить соответствующие древа решений.

На практике же, эти древа решений строятся в голове автоматически (приходит с опытом), о чем мы поговорим в следующих сериях, если интересно...

p.s.1. цена на 120-ый call на самом деле равна не 3,875, кто найдет ошибку в таблице распределения вероятностей — тому переведу 111 тимофейчиков.

p.s.2 рекомендуемая литература к прочтению

ЮЛИЯ16 ноября 2019, 18:43Я когда тот пост про опционы прочитала, в конце маленько прифигела от фразы:

ЮЛИЯ16 ноября 2019, 18:43Я когда тот пост про опционы прочитала, в конце маленько прифигела от фразы:Я процентов 60 написанного не поняла

А оказывается, это было легко и просто))))) После такого точно опционы изучать расхочется))

+4 Ен16 ноября 2019, 18:48Пля у тебя тоже сложно, щас скину видосик, если уж ты хочешь попу лизировать опционы, то этот видосик поможет+2

Ен16 ноября 2019, 18:48Пля у тебя тоже сложно, щас скину видосик, если уж ты хочешь попу лизировать опционы, то этот видосик поможет+2 Сергей Ю.16 ноября 2019, 18:534,055+1

Сергей Ю.16 ноября 2019, 18:534,055+1 Профуршетник16 ноября 2019, 19:03По мне так это обычная рулетка. Всякие формулы все это фигня, попытка угадать случайное событие.0

Профуршетник16 ноября 2019, 19:03По мне так это обычная рулетка. Всякие формулы все это фигня, попытка угадать случайное событие.0