13 ноября 2019, 08:24

PRObondsмонитор. Доходности рублевых облигаций: ОФЗ, субфеды, корпораты, ВДО

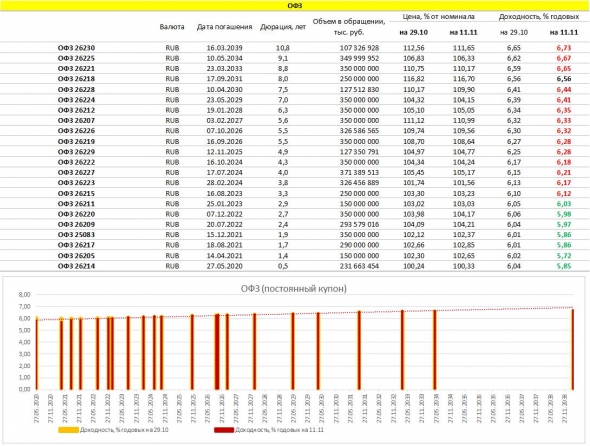

ОФЗ. Октябрьское снижение ключевой ставки на 0,5%, до 6,5% не сдвинуло рынок в доходностях. Мало того, за последние 2 недели доходности длинных выпусков даже увеличились. Кстати, в противовес незначительному их снижению для выпусков с близкими погашениями. Отсутствие реакции сектора на ключевую ставку говорит некотором перегреве. С другой стороны, кривая доходности получила больший положительный наклон (зависимость доходности от срока стала более ощутимой). А это свидетельство здорового состояния рынка. Так что остановка ценового ралли в ОФЗ – да, коррекция – скорее всего, разворот рынка вниз – очень вряд ли.

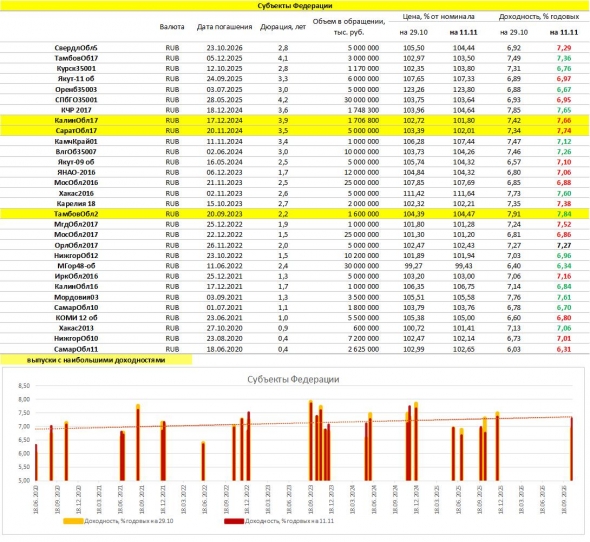

Облигации субъектов федерации. На столбчатой диаграмме, математически, зафиксирована положительная корреляция дюрации и доходности. Но корреляция, уже на субъективный взгляд, весьма условная. Как и раньше, более заметна зависимость между доходностью и субъектом федерации, а точнее, его кредитным рейтингом. Карелия, Мордовия, Хакасия, а с ними за компанию – Саратовская и Тамбовская области. Вот лидеры по доходности. Не доверяете мутным региональным финансам, покупайте ОФЗ или корпоративные облигации. Мое мнение последний год не менялось. В стране с избыточными фондами, занимающей деньги на внутренних рублевых площадках, где при этом региональный публичный долг составляет 1-2% от федерального, а сама региональная и федеральная власть входит в юридически единую государственную, допустить дефолт или реструктуризацию по долгу региона – неоправданная роскошь. Или полное безумие.

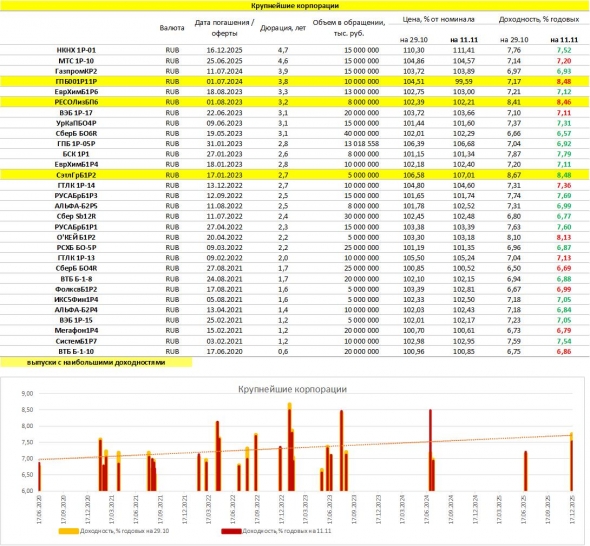

Облигации крупнейших корпораций. Финансы, розница, строительство. Вот отрасли, где в первом эшелоне отечественного облигационного рынка можно получить 8% и более. Впрочем, и здесь – только в относительно длинных выпусках. Доходности низкие, и это не повод для оптимистичных ожиданий. 6-7% годовых для рублевой корпоративной облигации при инфляции в 3,5-4% — доходность весьма низкая. Возможно, будет еще ниже, но возможность зыбкая, а риски коррекции, как на любом более-менее дорогом рыке, есть и могут проявиться самым неожиданным образом. Корпоративные облигации в прошлом году, на жесткой коррекции ОФЗ, сами почти не корректировались. Возможно, время для коррекции наступает сейчас. Когда, казалось бы, и спрос есть, и обстановка в финансах страны спокойная. Возможно.

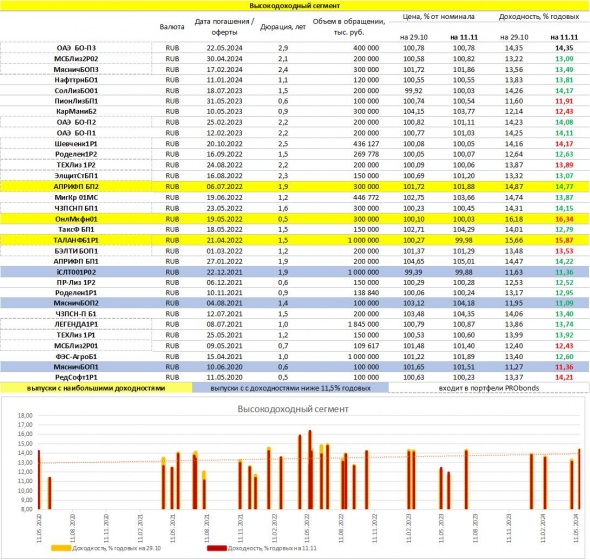

Высокодоходный сегмент облигаций. На ВДО снижение ключевой ставки повлияло не больше, чем на ОФЗ. Доходности здесь – производная от предпочтений частных инвесторов. А частные инвесторы настроены на ставки выше 12%. Или даже выше 12,5-13%. Премия к доходностям широкого рынка – компенсация дефолтных рисков и рисков ликвидности. Ожидаемая многими череда дефолтов высокодоходных облигаций – вопрос, скорее всего, не близкого времени, не 2020 года, по меньшей мере. Сейчас несложно перезанять. Проблемы возникнут в период денежной напряженности, которой пока не ожидается, и в первую очередь у компаний с отрицательным или хаотичным денежным потоком и компаний, имеющих слабый доступ к банковскому фондированию.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

на 1 октября 2019 года 9 207 573,499

Итого 9 трлн

Долг субъектов федерации 2 трлн по данным агенства РИА. А они на основе официальной статистики делают. Получаем приличную долю — никак не 0.6%.