Как составить портфель по дивидендной стратегии?

Доходность ОФЗ и депозитов обновляет минимум за несколько лет, что увеличивает интерес к инвестированию в акции. Наибольшую популярность среди начинающих инвесторов, как правило, имеют стратегии, связанные с поиском акций с наибольшей дивидендной доходностью. Мы разберем, какие ошибки можно совершить при формировании дивидендной стратегии и предложим свой вариант составления портфеля.

Высокая дивидендная доходность – лишь часть стратегии

Выбрать пару акций с наибольшей дивидендной доходностью – крайне рискованная стратегия инвестирования. Высокая дивидендная доходность означает, что рынок ожидает, что в дальнейшем дивиденды компании будут расти медленно или снижаться. При реализации негативного сценария акция может упасть в стоимости и принести большой убыток инвестору.

Чтобы защититься от негативного сценария инвестор должен придерживаться хорошей диверсификации и иметь в портфеле не менее 10-15 акций. Кроме того, в свою стратегию нужно включить мониторинг других показателей, которые укажут на возможные проблемы с последующей выплатой дивидендов.

Обратить внимание на стабильность выплат

Регулярность выплат и роста дивидендов повышает шансы, что компания продолжит поддерживать высокий уровень дивидендов. Популярная в США стратегия покупки «дивидендных аристократов» в качестве основного критерия отбора акций выбирает именно акции со стабильно растущими дивидендами, а не лидеров по доходности.

Мы рассчитываем собственный индекс стабильности дивидендов, который поможет определить, кто чаще других платит дивиденды, при этом увеличивая их размер.

Компания может получить индекс стабильности от 0 до 10. Оценка состоит из двух составляющих: стабильности выплат и стабильности роста.

Стабильность выплат.Компания получает 1 балл за каждый год из последних 5 лет, если в этот год была рекомендация по дивидендам. Таким образом, оценка по параметру будет в диапазоне от 0 до 5.

Стабильность роста. Компания получает по 1 баллу за каждую рекомендацию дивидендов по итогам года, если она оказывалась максимальной за 5 лет. Оценка по параметру также будет равна от 0 до 5.

Сумма стабильности выплат и стабильности роста даст итоговую оценку стабильности дивидендов.

Обратить внимание на долговую нагрузку

Высокий уровень долга увеличивает риски для будущих дивидендов. При ухудшении экономических условий он создает высокую вероятность, что менеджмент откажется от дивидендов, чтобы выполнить долговые обязательства. Оценить финансовую устойчивость можно по классическим коэффициентам «Чистый долг/EBITDA», «Операционный денежный поток/ Проценты по обслуживанию долга» или по доле собственных средств в финансировании компании.

Посчитать свободный денежный поток

Свободный денежный поток = Операционный денежный поток – капитальные затраты. Фактически это средства, которые остаются у компании, чтобы направить их 1) на выплаты акционерам 2) на погашение долга. Объем дивидендов выше, чем свободный денежный поток – тревожный сигнал для дивидендной стратегии. Он означает, что у компании недостаточно денежных средств от основной деятельности, чтобы поддерживать уровень выплат акционерам. Это создает риски для будущих дивидендов.

Посмотреть на последнюю доходность акций

Если акция значительно падает в стоимости, то ее текущая дивидендная доходность может значительно вырасти. Это вводит инвестора в заблуждение, так как снижение цен часто является сигналом снижения ожидаемых дивидендов. Мы предлагаем включать в модель составления портфеля последний тренд изменения стоимости акций.

Соединить факторы в единую стратегию

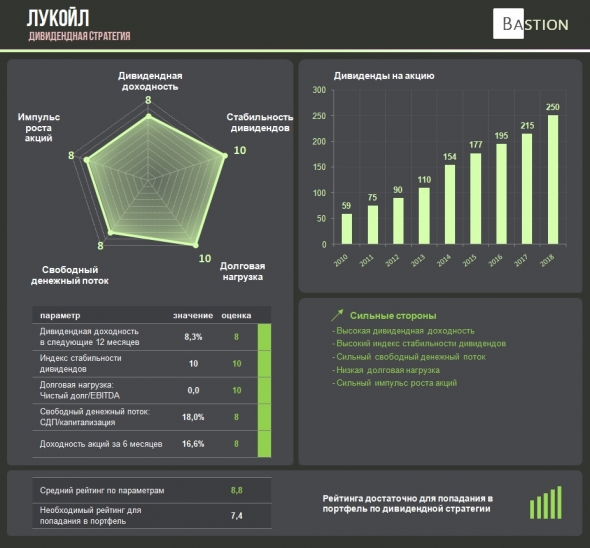

По каждому из 5 факторов мы раздаем оценки от 1 до 10, чтобы подсчитать итоговый рейтинг акции в дивидендной стратегии.

Дивидендная доходность: 10% компаний с наибольшей дивидендной доходностью получают оценку 10, 10% худших – 1.

Индекс стабильности: в зависимости от того, как часто компания платит и увеличивает дивиденды за последние 5 лет, расчет описан выше

Долговая нагрузка: 10% компаний с наименьшей долговой нагрузкой получают оценку 10, 10% с наибольшей – 1.

Доходность свободного денежного потока: 10% компаний с наибольшей доходностью СДП получают оценку 10, 10% с наименьшей – 1.

Изменение цены акций: Лидеры роста за последние 6 месяцев получают оценку 10, акции с худшей доходностью получают оценку 1.

Средняя оценка по 5 параметрам определяет рейтинг акции по стратегии. Лучшие 15-20 акций по среднему баллу попадают в дивидендный портфель. Об истории доходности стратегии, и текущем составе портфеля будет написано во второй части. На Smart-Lab и в телеграмм-канале Bastion будут публиковаться обновленные данные по стратегии. Присоединяйтесь.

Предположим это оказывает воздействие на массы (что впрочем думаю да) к — интересно порассуждать к чему это приведет, а так же задуматься о жизненном правиле если это делают все то туда «поздно» идти.

Итак думаю:

— вымрут как вид ПИФы

— вымрет доверительное управление в сегменте среднего класса

— обьем депозитов будет снижаться (ибо доступность ОФЗ и «дивидендных аристократов» + низкие ставки, сделают свое дело

— кучным цветом расцветет палитра «финансовых советников» которые будут делиться как и почему и т.п.

— конечно же будет подогрет рынок «дивидендных» аристократов и доходность по ним будет стремительно снижаться

— в свою очередь компании никогда не платившие дивиденды потеряют в цене от самого факта подобного подхода

— рынок привлечет внешнего инвестора что при факте его микроскопичности в целом с мировыми, сделает его очень неустойчивым

— компании сами будут выкупать свои акции

ЧТО же делать в такой ситуации

— мне думается надо уходить от политики вложения новых средств в акций и двигаться в облигации и целевым образом сидеть в них ожидая серьезных просадок не просто на минус 15-20% а от 30-40%

— все что есть в акциях просто держать в перспективе на 2-3 года

Подскажите пожалуйста сервис с АПИ по отчетностям компаний.

т.е. такой сервис, который аккумулирует у себя данные financial reports.

С изменениями в режиме реал-тайм(ну или почти, с незначительными задержками после выхода отчетности).

Интересует и наш рынок и любой другой.