Четырнадцать лет слива на финансовых рынках

Сегодня праздную своё 14-летие своей трейдерской карьеры.

Год назад я посчитал результат P/L за все годы, начиная с 2005-го, Тринадцать лет слива на финансовых рынках.

Результат был для меня неожиданным, т.к. убыток накопился более -70 т.р. Ранее, я наивно предполагал, что нахожусь в небольшом плюсе. Сейчас общий убыток за 14 лет -56 т.р.

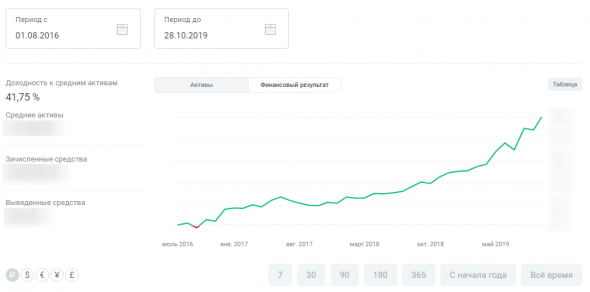

Чуть более трёх лет назад, произошёл перелом в торговле в сторону уверенной прибыли без сильных просадок. Кривая линия финансового результата ниже (номинальные показатели в рублях скрыты, чтобы не позорится маленьким размером капитала):

Почему я стал зарабатывать?

— В последние годы перестал тестировать «граали» на реальном счёте.

— Большая часть портфеля – акции. Заработать может даже обезьяна (Лукерья).

— Использую хеджирование.

Где заработал, а где потерял?

— Самый активный 2012-ый год, когда я жил рынком, оказался самым убыточным.

— Один счёт был потерян полностью из-за краха ДЦ Броко.

— Интрадей генерирует стабильный убыток.

— Инвестирование генерирует стабильную прибыль три последних года (~15% год).

— Хеджирование генерирует оставание от бенчмарка (индекс МБ), но уменьшает просадки.

— Из-за постоянной доли облигаций, отстаю от бенчмарка за период: 41.75% vs 52.05%.

— Если включить дивиденды (бенчмарк с полной доходностью): 41.75% vs 69.16%.

Зачем мне инвестиционный счёт?

— Собственный бизнес пока даёт доходность до 60%, но доходность падает.

— Инвестиционный счёт самый доходный вид увеличения капитала после собственного бизнеса.

— Инвестиционный счёт обязателен, т.к. держать весь капитал в бизнесе опасно.

— Есть возможность инвестировать долгосрочно.

— Улучшается дивидендная политика.

— Благодаря санкциям, мы стали страной возможностей.

— Средний P/E акций в США в три раза выше, чем в России.

— Если плотина санкций будет прорвана, стоимость российский акций умножится на 2.

Как выбираю акции для инвестиционного счёта?

— По дивидендам > 10%.

— По P/E < 10.

— По положительным видимым изменениям, которые показывают эффективную работу управленцев компании.

— Исключаю компании с высокой долговой нагрузкой.

Как экономлю на налогах и комиссиях?

— ИИС пока не открыт, т.к. являюсь ИП и возврат НДФЛ не предусмотрен.

— Покупаю акции на 3+ лет и ОФЗ на срок от 3-х мес., поэтому от НДФЛ освобождаюсь и доля издержек ничтожна.

— Счёт FORTS не генерирует большой прибыли, поэтому налог минимален.

— Мой брокер «Открытие» увеличил комиссию с 1 мая при движении на счёте с 10р. до 175р. Поэтому стараюсь не совершать сделок в течение некоторых месяцев.

Зачем мне убыточное хеджирование?

— Я был в рынке в кризис 2008-го, на память не жалуюсь.

— Цель – уменьшить просадку счёта, при падении рынка.

— Использую ОФЗ с ребалансировкой. Если рынок вырос на 5% и более от МА20(D1), новый денежный поток идёт в ОФЗ. Рынок упал — на 5% и более от МА20(D1), новый денежный поток идёт в акции. Перекладка ОФЗ->акции предусмотрена при падении рынка с шагом 15% от максимума по системе усреднения.

— Использую продажу коллов опционов, если цена акции ниже МА20(D1), если контанго более 6%, если IV более 25%. Эта система лучше хеджирования ОФЗ, но в большинстве опционов на акции нулевая ликвидность.

— Использую продажу фьючерсов на акции, если цена акции ниже МА20(D1), если контанго более 6%.

— Система хеджирования на FORTS автоматизирована (робот собственной разработки).

— Когда акции падают, счёт на FORTS растёт. Приятный бонус в том, что рынок деривативов генерирует свободные средства, когда они особенно нужны.

Продолжаю ли искать грааль?

— Грааль в моём понимании – система, которая даёт доходность более 100% годовых.

— Грааль ищу по двум причинам: собственное умственное развитие и вероятность найти сверхдоходность.

— Опыт 14 лет разработки торговых систем – как преимущество перед другими активными, менее опытными участниками.

— Есть инсайд в торговых системах. Клиенты делятся торговыми идеями. Всё это оседает в моей голове и даёт шанс создать систему на основе коллективного разума.

— По опыту разработок и знаний вхожу, примерно, в 3% лучших из всех участников на FORTS, но стабильного дохода не достиг.

— Эффективнее работать в команде, где каждый занимается своим делом.

— Если команда, то минимальный круг лиц, допущенных к разработке. Сверхдоходы = сверхконкуренция.

— Перестал тестировать интрадейные торговые системы на реальном счёте с реальными сделками.

— Создал собственную систему тестирования на реальных котировках, но с виртуальными позициями.

— Создание реалистичного тестера – большая работа с десятками нюансов, но это того стоит.

— Создать на 100% реалистичный тестер – задача невозможная. Если была сделка в прошлом, то это не значит она могла быть твоей.

— Демо-счета QUIK совершенно не подходят для тестирования прибыльности.

— TS Lab, тестер MetaTrader 4 / 5 и другие программы бэктестинга не использую. Результаты далеки, от реального рынка, особенно на неликвидах.

— Существует 100500 разных индикаторов, но достаточно одного. Например, МА.

— Главный друг – тренд.

— Главный враг – издержки, особенно спреды ask-bid.

— Системы фронтраннинга, установка лимитной заявки внутри спреда ask-bid и другие приёмы работы в стакане котировок дают преимущество только на спокойном рынке без тренда.

— Если цена актива движется, выгоднее заскочить в «уходящий поезд» по рыночной цене.

— При сильном движении, приходится платить 2-3 спреда.

— Чем ликвиднее инструмент, тем меньше в нём вероятности найти грааль. Опять же, конкуренция.

— FORTS в настоящее время имеет массу возможностей для маркет-мейкинга на неликвидных инструментах.

— Биржа не даёт возможности котировать фьючерсы бесконечно (штраф от 2000 транзакций), что отрезает возможность хорошо зарабатывать на маркет-мейкинге.

— Самый интересный инструмент на финансовом рынке – опцион.

— Процесс написания робота бесконечен. Есть идея, добавляю на «горячую в код», смотрю на результаты.

— В идеале, один робот должен торговать все неэффективности, учитывать хеджируемость разных стратегий, сам распределять капитал между системами в зависимости от силы сигнала.

— Работаю над идеальным роботом.

А так да согласен, если не лудоманить, а инвестировать, то на бычьем рынке «заработать может даже обезьяна».