Срез доходностей рублевых облигаций. Рынок стал оптимистичным и рискованным

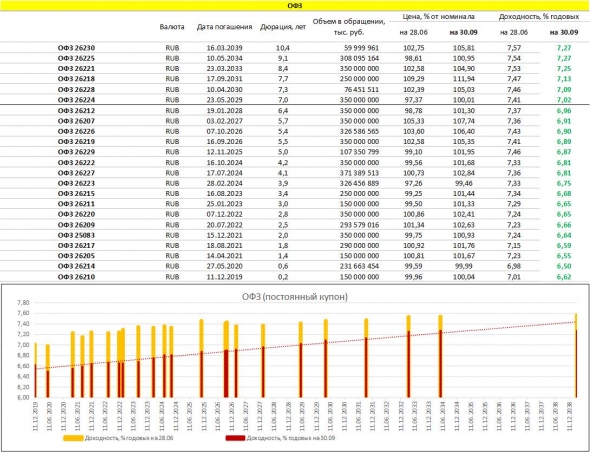

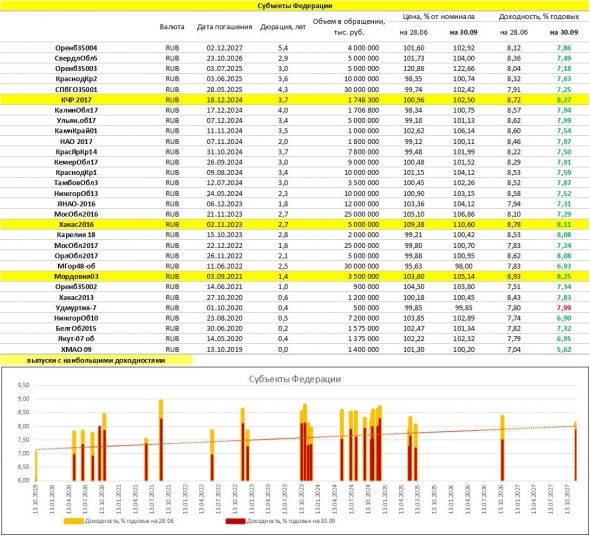

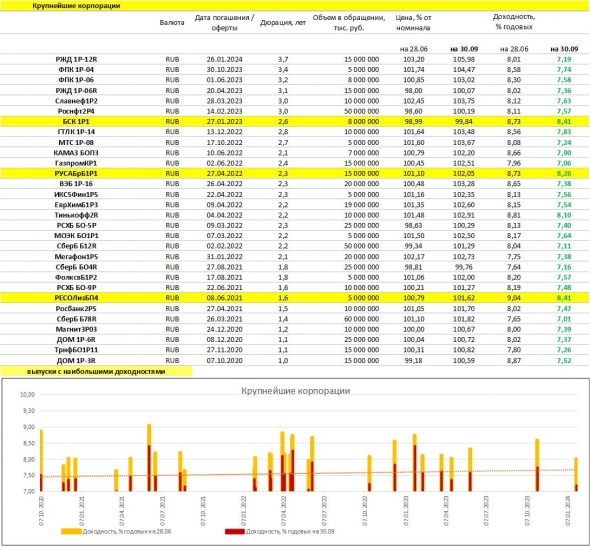

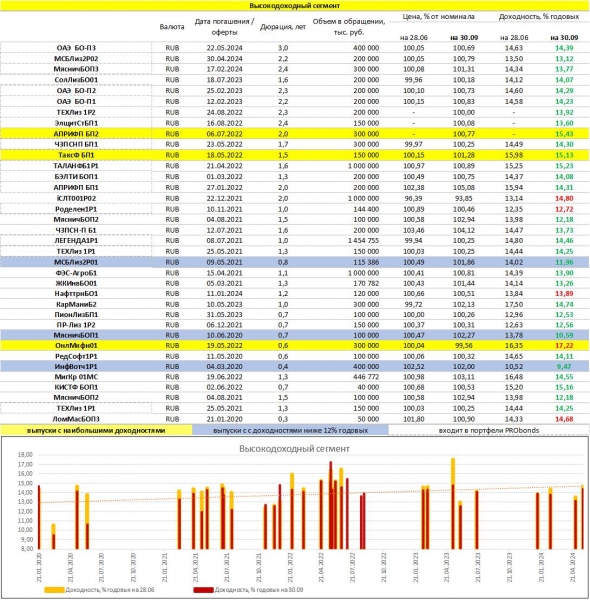

#probondsмонитор На иллюстрациях приведены таблицы параметров и диаграммы доходностей российских рублевых облигаций: ОФЗ, региональных бумаг, корпоративных, включая высокодоходные. Вывод, который напрашивается даже после беглого взгляда на диаграммы доходностей: облигации за прошедший квартал очень выросли. Чем дальше, тем сложнее выискивать что-то интересное за пределами ВДО (высокодоходных облигаций). Широкий рынок российских облигаций рос последний год. Он выбирался из глубокой ямы, в которую был отправлен санкциями 14 апреля 2018 года. И скорость подъема прошлой зимы или весны хорошо объяснялась эффектом низкой базы. Но повышение облигационных цен (и снижение доходностей) в 3 квартале имеет другую природу. И это не снижение ключевой ставки. Оно составило за квартал 0,5% (с 7,5% до 7,0%). Это ожидания дальнейшего удешевления денег. В итоге, ОФЗ как бенчмарк снизились в доходности в среднем на 0,6-0,8%, а в сами доходности уже заложено снижение ключевой ставки на 0,25-0,5%. Рынок стал оптимистичным. И рискованным.

@AndreyHohrin / Евгений Русаков

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

Mezantrop03 октября 2019, 08:33А можно Ваше мнение по Талану? Спекулятивный пролив или звоночек о проблемах?+2

Mezantrop03 октября 2019, 08:33А можно Ваше мнение по Талану? Спекулятивный пролив или звоночек о проблемах?+2