27 сентября 2019, 19:17

Акции TCS - привлекательная долгосрочная инвестиция - Альфа-Банк

Несмотря на опасения, связанные с перегревом потребительского кредитования, мы считаем, что «Тинькофф» может наращивать свой кредитный портфель в режиме «снятия сливок». В то же время недавнее SPO смягчило регуляторное давление на капитал. Мы считаем, что кредиты под залог недвижимости являются значимым источником потенциала роста кредитного портфеля – потенциально они могут увеличить кредитный портфель банка на 65-95% в среднесрочной перспективе. По крайней мере до конца 2019 г. риск навеса акций не стоит на повестке дня банка, в то время как акции могут претендовать на включение в расчетную базу индекса MSCI (это будет зависеть от листинга на российской бирже).

«Альфа-Банк»

Рост кредитного портфеля продолжит опережать рынок… По нашей оценке, коэффициент обслуживания долга (процент от располагаемых доходов) должен достичь пика 2014 г. в 2020 г. Таким образом, стоимость риска по потребительским кредитам, вероятно, будет постепенно увеличиваться с текущих уровней (хотя уровень просрочки 1 платежа стабильно находится на исторических минимумах). Учитывая это, ориентир банка по росту кредитов по итогам 2019 г. (более 60% vs роста рынка на 18%) может вызывать опасения у ряда инвесторов.

… однако подход к выдаче кредитов остается избирательным ... Мы считаем, что риск перегрева потребительского кредитования в случае с Тинькофф преувеличен, учитывая 1) фокус банка на привлечении клиентов, а не на повышении кредитных лимитов (о чем свидетельствует стабильность размера кредита на одного клиента в последние годы) и 2) фокус на кросс-продажах кредитных продуктов клиентам премиального класса, база которых сформировалась благодаря продукту Tinkoff Black. Результаты изучения децильных групп макроаналитиками Альфа-Банка указывают на то, что клиенты премиального класса еще не поучаствовали в росте закредитованности. По данным Тинькофф, коэффициент одобрения по-прежнему ненамного превышает 20%. Таким образом, Тинькофф, на наш взгляд, очень избирательно подходит к кредитованию. В будущем году мы ожидаем, что рост портфеля замедлится, но по-прежнему будет опережать рынок (26% г/г против роста рынка на 10% г/г)…

… а недавнее SPO поможет противостоять ужесточению регулирования. Недавнее привлечение $300 млн в рамках SPO привело к росту коэффициента достаточности капитала Н1.1 примерно на 3 п. п.; кроме того, отмена дивидендных выплат до конца 2019 г добавляет еще 1,5 п.п., по нашим оценкам. Благодаря этим двум факторам достаточность капитала банка устойчива к повышению риск весов по необеспеченным кредитам и потенциальному регулированию ПДН и позволит Тинькофф продолжить наращивать свою долю рынка за счет менее капитализированных банков.

Кредиты под залог жилой недвижимости – важный источник потенциала роста. По данным Savills, российский рынок жилой недвижимости оценивается примерно $2,9 трлн. Учитывая что 3% этой суммы пойдет на обеспечение по кредитам под залог жилой недвижимости (исходя из опыта США) и с учетом отношения сумму кредитов к стоимости обеспечения на уровне 50%, мы видим среднесрочный потенциал рынка кредитов под залог жилой недвижимости в России на уровне 2,6-3,8 трлн руб. Предполагая, что банк займет 7% рынка (его текущая доля кредитов наличными), его портфель кредитов под залог жилой недвижимости может достичь 180-260 млрд руб. (потенциал роста 65-95% к кредитному портфелю).

Риск навеса акций снижен до конца 2019 г., тогда как акции могут претендовать на включение в расчетную базу индекса MSCI. Мы считаем, что риск навеса акций сейчас снят с повестки дня до конца 2019 г., учитывая что Олег Тиньков и компания не имеют права продавать акции после недавнего SPO (lock up period). В то же время TCS соответствует требованиям MSCI по уровню рыночной капитализации, доле акций в свободном обращении и ликвидности. Более того, ранее менеджмент банка планировал получить листинг на российской бирже, чтобы претендовать на включение в расчетную базу индекса MSCI.

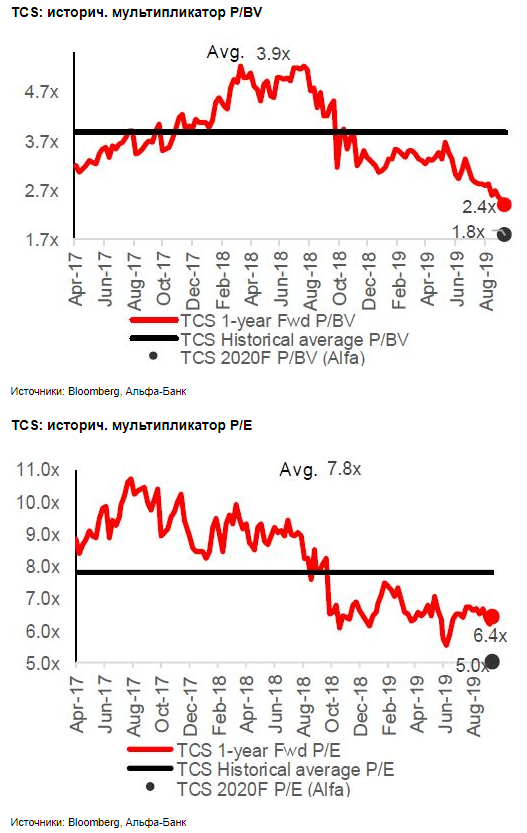

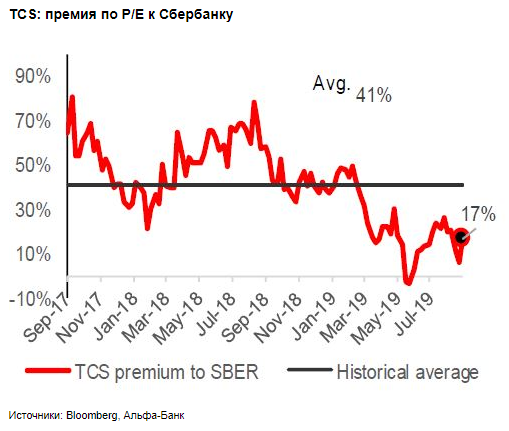

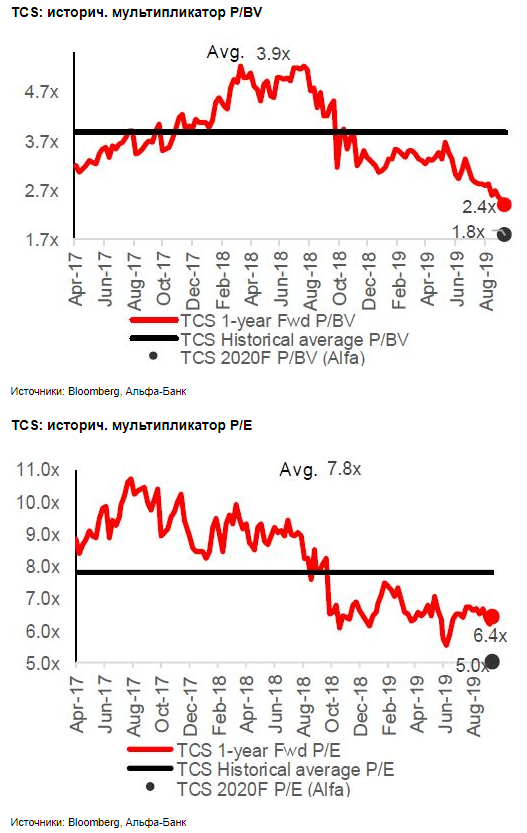

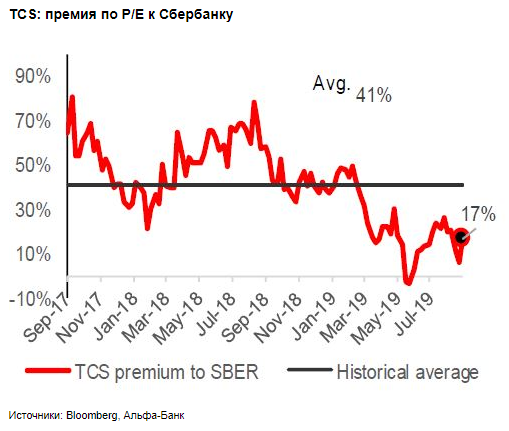

Оценка: TCS торгуется по коэффициентам P/BV и P/E 202П соответственно на уровне 1,8x и 5x, что предполагает дисконт 36-54% к средним мультипликаторам за последние два года. Премия к Сбербанку по коэффициенту P/E 2019П равна 17% (против в среднем 41% за два года). TCS торгуется с дисконтом примерно 70% к южноафриканскому потребительскому банку Capitec, хотя его ROE превышает аналогичный показатель Capitec в два раза. Таким образом, мы подтверждаем наш долгосрочный позитивный взгляд на акции банка. Наша 12M РЦ повышена на 5% до $24,6/ГДР на фоне более сильного роста кредитов и чистой прибыли (отчасти компенсированных увеличением количества акций и отменой дивидендных выплат до конца 2019 г.). Учитывая потенциал роста 39%, мы подтверждаем рекомендацию ВЫШЕ РЫНКА по акциям TCS.

Драйверы роста: Мы считаем, что рынок до конца не учел в котировках возможности по росту кредитного портфеля (пусть и при более низкой доходности и рисках, о чем инвесторы осведомлены). Среди краткосрочных драйверов роста – потенциальный листинг на Московской биржи и включение в расчетную базу индекса MSCI, а также объявление новой трехлетней стратегии.

Риски: ухудшение макро- и геополитической ситуации в России, 2) ослабление рубля; 3) крайне высокий рост кредитования, который приведет к ухудшению качества кредитов и повышению стоимости риска; 4) дальнейшие ограничительные меры ЦБ; 5) низкая ликвидность и навес.

Мы по-прежнему считаем «Тинькофф» привлекательной долгосрочной инвестицией, учитывая упомянутые выше катализаторы роста в сочетании с низкими оценками стоимости. Наша РЦ на 12M повышена на 5% до $24,6/ГДР, что предполагает потенциал роста 39% и рекомендацию ВЫШЕ РЫНКА. Текущие уровни котировок, на наш взгляд, предоставляют привлекательные возможности для покупки, так как акции торгуются ниже уровней цены недавнего SPO.Кипнис Евгений

«Альфа-Банк»

Рост кредитного портфеля продолжит опережать рынок… По нашей оценке, коэффициент обслуживания долга (процент от располагаемых доходов) должен достичь пика 2014 г. в 2020 г. Таким образом, стоимость риска по потребительским кредитам, вероятно, будет постепенно увеличиваться с текущих уровней (хотя уровень просрочки 1 платежа стабильно находится на исторических минимумах). Учитывая это, ориентир банка по росту кредитов по итогам 2019 г. (более 60% vs роста рынка на 18%) может вызывать опасения у ряда инвесторов.

… однако подход к выдаче кредитов остается избирательным ... Мы считаем, что риск перегрева потребительского кредитования в случае с Тинькофф преувеличен, учитывая 1) фокус банка на привлечении клиентов, а не на повышении кредитных лимитов (о чем свидетельствует стабильность размера кредита на одного клиента в последние годы) и 2) фокус на кросс-продажах кредитных продуктов клиентам премиального класса, база которых сформировалась благодаря продукту Tinkoff Black. Результаты изучения децильных групп макроаналитиками Альфа-Банка указывают на то, что клиенты премиального класса еще не поучаствовали в росте закредитованности. По данным Тинькофф, коэффициент одобрения по-прежнему ненамного превышает 20%. Таким образом, Тинькофф, на наш взгляд, очень избирательно подходит к кредитованию. В будущем году мы ожидаем, что рост портфеля замедлится, но по-прежнему будет опережать рынок (26% г/г против роста рынка на 10% г/г)…

… а недавнее SPO поможет противостоять ужесточению регулирования. Недавнее привлечение $300 млн в рамках SPO привело к росту коэффициента достаточности капитала Н1.1 примерно на 3 п. п.; кроме того, отмена дивидендных выплат до конца 2019 г добавляет еще 1,5 п.п., по нашим оценкам. Благодаря этим двум факторам достаточность капитала банка устойчива к повышению риск весов по необеспеченным кредитам и потенциальному регулированию ПДН и позволит Тинькофф продолжить наращивать свою долю рынка за счет менее капитализированных банков.

Кредиты под залог жилой недвижимости – важный источник потенциала роста. По данным Savills, российский рынок жилой недвижимости оценивается примерно $2,9 трлн. Учитывая что 3% этой суммы пойдет на обеспечение по кредитам под залог жилой недвижимости (исходя из опыта США) и с учетом отношения сумму кредитов к стоимости обеспечения на уровне 50%, мы видим среднесрочный потенциал рынка кредитов под залог жилой недвижимости в России на уровне 2,6-3,8 трлн руб. Предполагая, что банк займет 7% рынка (его текущая доля кредитов наличными), его портфель кредитов под залог жилой недвижимости может достичь 180-260 млрд руб. (потенциал роста 65-95% к кредитному портфелю).

Риск навеса акций снижен до конца 2019 г., тогда как акции могут претендовать на включение в расчетную базу индекса MSCI. Мы считаем, что риск навеса акций сейчас снят с повестки дня до конца 2019 г., учитывая что Олег Тиньков и компания не имеют права продавать акции после недавнего SPO (lock up period). В то же время TCS соответствует требованиям MSCI по уровню рыночной капитализации, доле акций в свободном обращении и ликвидности. Более того, ранее менеджмент банка планировал получить листинг на российской бирже, чтобы претендовать на включение в расчетную базу индекса MSCI.

Оценка: TCS торгуется по коэффициентам P/BV и P/E 202П соответственно на уровне 1,8x и 5x, что предполагает дисконт 36-54% к средним мультипликаторам за последние два года. Премия к Сбербанку по коэффициенту P/E 2019П равна 17% (против в среднем 41% за два года). TCS торгуется с дисконтом примерно 70% к южноафриканскому потребительскому банку Capitec, хотя его ROE превышает аналогичный показатель Capitec в два раза. Таким образом, мы подтверждаем наш долгосрочный позитивный взгляд на акции банка. Наша 12M РЦ повышена на 5% до $24,6/ГДР на фоне более сильного роста кредитов и чистой прибыли (отчасти компенсированных увеличением количества акций и отменой дивидендных выплат до конца 2019 г.). Учитывая потенциал роста 39%, мы подтверждаем рекомендацию ВЫШЕ РЫНКА по акциям TCS.

Драйверы роста: Мы считаем, что рынок до конца не учел в котировках возможности по росту кредитного портфеля (пусть и при более низкой доходности и рисках, о чем инвесторы осведомлены). Среди краткосрочных драйверов роста – потенциальный листинг на Московской биржи и включение в расчетную базу индекса MSCI, а также объявление новой трехлетней стратегии.

Риски: ухудшение макро- и геополитической ситуации в России, 2) ослабление рубля; 3) крайне высокий рост кредитования, который приведет к ухудшению качества кредитов и повышению стоимости риска; 4) дальнейшие ограничительные меры ЦБ; 5) низкая ликвидность и навес.

0 Комментариев