18 сентября 2019, 20:05

Диверсификация или профанация? Мнимая эффективность распыления капитала.(2)

Здравствуйте, коллеги!

Сегодня в топике 2-й пункт саги «О чём молчат портфельные управляющие»

1. О чём молчат портфельные управляющие (1). Бенчмарк, — как способ скрыть свои недоработки.

2. О чём молчат портфельные управляющие (2). Диверсификация или профанация? Мнимая эффективность распыления капитала.

3. О чём молчат портфельные управляющие (3). Принцип портфеля от спекулянта до фонда.

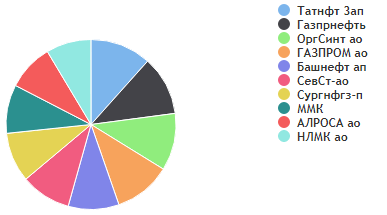

В качестве примера и только примера рассмотрим один из виртуальных портфелей нашего коллеги: ТОП-10, лучшие экспортеры (спасибо ему он за нас проделал работу отбора) и предположим что закончился отчётный период например год (в моём примере портфель собран с равномерным распределением капитала 03.06.2019 ).

С точки зрения инвестора был проведён определённый отбор, возможно только для наблюдения или исследований сейчас это не столь важно. Представим что это реальная инвестиция.

Мы наблюдаем классический случай когда собранный портфель даёт ~ноль. Диверсификация в полный рост ;)

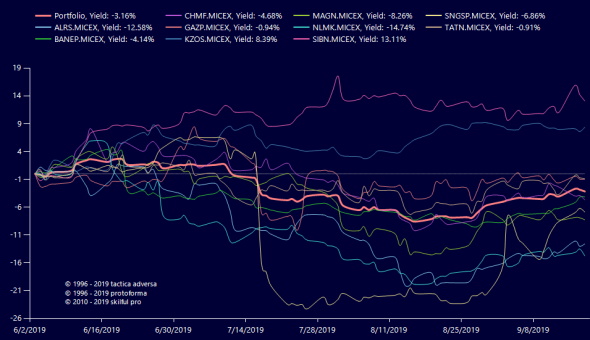

Давайте посмотрим как вела себя доходность бумаг в портфеле за этот период:

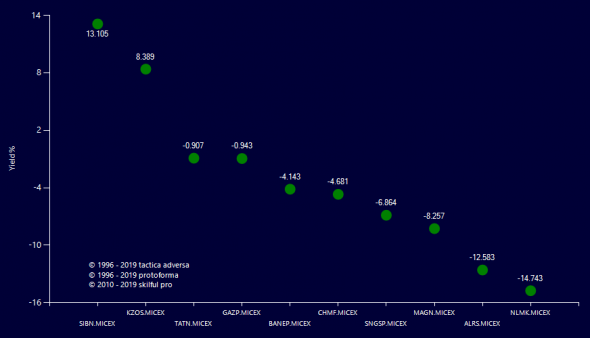

Доходность на конец периода:

У нас всего две бумаги, которые были стабильны и показали доход выше нуля. Т.е. из 10 выбранных бумаг всего 2 работали на нас. Если у нас был вложен равномерно 1 000 000$ по 100 000$ на бумагу, то 800 000$ лежали мёртвым пластом и только была надежда на дивы. 80% капитала простаивало и генерило убыток. Какое коммерческое предприятие может позволить себе такое распоряжение капиталом? Мы часто не задумываясь позволяем это делать с нашими деньгами. Эти средства можно было разместить в облигациях и получить минимальный доход.

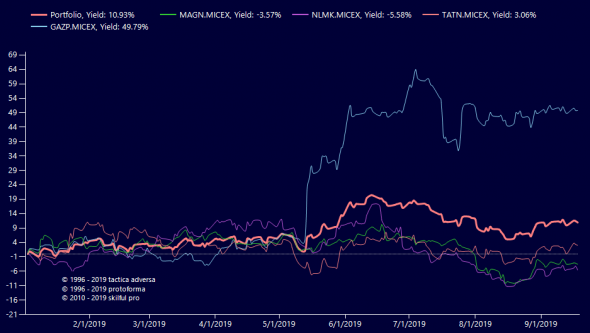

Некоторые портфели вытягивают выстреливающие акции, как это было в этом году с Газпромом, пример портфель из 4-х акций с 01.01.2019г. :

Три бумаги болтаются возле нуля, но за счёт Газпрома портфель +10,9%. Это не профессионализм управляющего, а дело случая.

Кроме конечного результата, смотрите на «движение» инструментов внутри портфеля и будет видно насколько эффективно был использован Ваш капитал. Если распыление капитала используется банально для того чтобы не допустить просадки и убытка, то это значит что Ваш управляющий не имеет грамотной стратегии или она работает не всегда и не на всём, одним словом не универсальна.

При подготовке топика использовались данные с сайта protoforma.pro

Расчёты моделей производились с использованием программного комплекса Skilful Pro .

25 Комментариев

Сберегатель (Сэр Лонг)18 сентября 2019, 20:21если бы в смартлабовских портфелях учитывались дивиденды, то картина была бы другая+5

Сберегатель (Сэр Лонг)18 сентября 2019, 20:21если бы в смартлабовских портфелях учитывались дивиденды, то картина была бы другая+5 ♎ Дядя Ваня SпекулянтЪ ©18 сентября 2019, 20:23Вывод: покупать надо только ту единственную бумагу которая вырастет больше всех)+9

♎ Дядя Ваня SпекулянтЪ ©18 сентября 2019, 20:23Вывод: покупать надо только ту единственную бумагу которая вырастет больше всех)+9 Ëжик18 сентября 2019, 20:26Непосредственно распыление активов в портфеле и не должно давать какую-то доп. доходность. Портфель он для надёжности.+2

Ëжик18 сентября 2019, 20:26Непосредственно распыление активов в портфеле и не должно давать какую-то доп. доходность. Портфель он для надёжности.+2 Активный Инвестор18 сентября 2019, 20:39Диверсификация — это не для спекуляций… Тут доходность априори снижается.+1

Активный Инвестор18 сентября 2019, 20:39Диверсификация — это не для спекуляций… Тут доходность априори снижается.+1

Читайте на SMART-LAB:

EUR/USD: котировки прощупывают дно в попытке возобновить рост

Европейская валюта закрыла пятницу выше уровня поддержки 1.1807, сформировав при этом свечную модель «бычье поглощение». Сигнал для покупателей подан. При реализации восходящего сценария первой...

07.02.2026