Русгидро - скрытый Газпром?

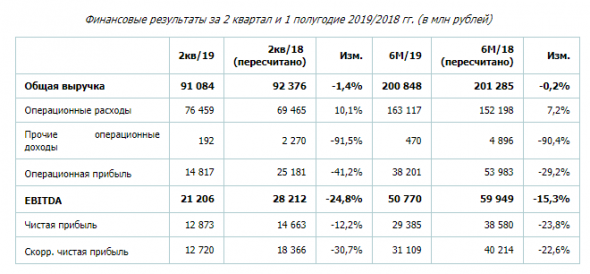

Русгидро отчиталась по МСФО за 1 полугодие 2019 года:

Как уже было объявлено ранее, выработка электроэнергии в отчётном периоде оказалась под давлением, снизившись на 13,1% (г/г) из-за повышенной водности в аналогичном отрезке прошлого года и ниже среднемноголетних значений на сей раз. Однако, несмотря на это, выручка компании осталась примерно на прошлогоднем уровне, благодаря росту цен на рынке на сутки вперёд (РСВ), отметившись скромным падением на символические 0,2% до 200,8 млрд рублей.

А вот операционные расходы скромничать не стали и продемонстрировали рост сразу на 7,2% до 163,1 млрд рублей, по большей части из-за заметного увеличения затрат на топливо (с 34,3 до 38,0 млрд) и покупную электроэнергию (с 20,0 до 24,6 млрд), плюс самая затратная статья «Вознаграждения работникам» выросла с 37,2 до 39,1 млрд. Как результат – падение операционной прибыли почти на 30% до 38,2 млрд рублей, показателя EBITDA на 15,3% до 50,8 млрд и чистой прибыли на четверть до 29,4 млрд.

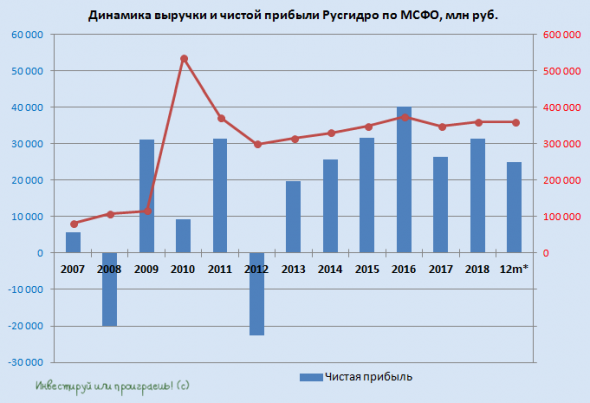

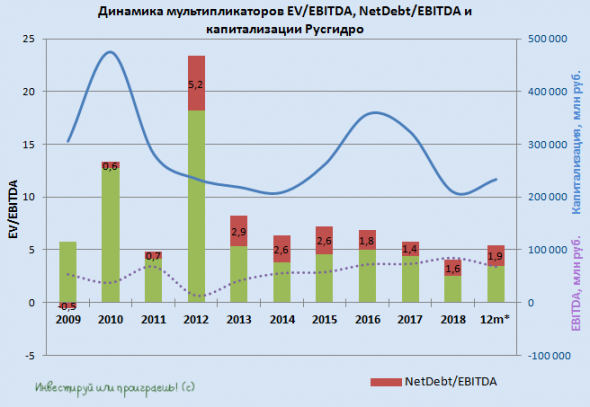

Текущий 2019 год вряд ли станет переломным для Русгидро, и чистая прибыль в лучшем случае останется вблизи прошлогодних значений, благо компания сообщила, что уже в конце августа запасы водных ресурсов в Саяно-Шушенском водохранилище были выше среднемноголетнего значения на 8%, что должно оказать поддержку финансовым и операционным показателям компании во втором полугодии. А вот заглядывая вперёд, уже на следующий год и дальше, можно поискать точки для роста, среди которых можно отметить ожидаемое снижение капитальных затрат (ожидания на 2020 год – минус 40% до 75,9 млрд рублей!) на фоне прохождения пика инвестпрограммы, получение уже с середины следующего года долгосрочных тарифов на Дальнем Востоке, призванных поддержать рентабельность, ну и конечно же потенциальный рост дивидендных выплат, который должен произойти на фоне резкого сокращения обесценения инвестиций.

Я по-прежнему смотрю на акции Русгидро, как ещё совсем недавно смотрел на Газпром до 14 мая 2019 года. Долгосрочный потенциал безусловно есть, веры у участников рынка осталось немного (да и многие уже просто устали ждать), а статус госкомпании у многих вызывает аллергическую реакцию (находите сходство?). Зато относительно стабильные дивиденды последних лет ловко скрашивают это томительное ожидание, а новые правила див.политики, предусматривающей выплаты не менее среднего значений за прошедшие три года ориентирует нас на минимально допустимый уровень в 0,037 руб. по итогам 2019 года и ДД около 7%. Но дальше должно быть лучше!

=================================

Читайте также:

ЛСР: не смотрите на падение чистой прибыли вдвое!

Фосагро: анализ отчётности по МСФО и дивидендные перспективы

Ходжа Насреддин01 сентября 2019, 15:10Вопрос в том, зачем столько ждать, когда остальные компании растут и платят дивиденды+1

Ходжа Насреддин01 сентября 2019, 15:10Вопрос в том, зачем столько ждать, когда остальные компании растут и платят дивиденды+1 Ivan Purikov03 сентября 2019, 06:35Про допку точно, а историй мало с привлекательной ценой.0

Ivan Purikov03 сентября 2019, 06:35Про допку точно, а историй мало с привлекательной ценой.0