Матрица

- Я начинаю новый раздел моего блога под названием “Матрица”

- Рынок находится в Фазе 3 (замедление роста при низкой инфляции)

- Возможны кратко и среднесрочные движения в фазы (квадраты) 1 и 2

Я начинаю новый раздел моего блога под названием “Матрица”. Начало было положено в этом посте и цикле Вирус.

Раздел нацелен на средне и долгосрочные инвестиции в инструменты глобального рынка.

Поехали!

В первом полугодии рынок сменил парадигму короткого (10-ти летнего) цикла.

Он перешел из фазы 2 (рост на низкой инфляции) в фазу 3 (замедление роста при низкой инфляции):

Атрибуты 2018/19 годов, которые мы наблюдали при переходе:

- Всплеск волатильности,

- падение акций (отрицательная полная доходность SPY 2018 впервые за 10 лет),

- головокружительный рост рынков облигаций, золота и кэша,

- изменение тренда спредов акции/облигации (TLT/SPX).

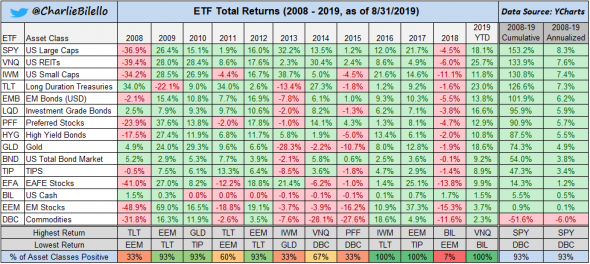

Вот результаты основных типов активов (ETF) с начала года:

Лучшие доходности показали:

- Недвижимость (REITS)

- Долгосрочные облигации (TLT)

- Золото (GLD)

Теоретические сведения об эффективности инструментов в данной фазе:

В период нахождения в этой фазе, который может продлится 3-5 лет обычно происходят кратко и среднесрочные движения без смены фазы в квадраты 1 и 2 (увел роста экономики и инфляции или без нее):

- рост в акциях

- рост в товарных активах

- рост в защищ от инфл бондах

- рост reit

- падение золота

- падение долгосроч облигаций

Пример такого движения на 35-й неделе:

Виден рост в товарных активах, акциях развитых и развивающихся рынков, инфляционных бондах и reit’s.

Это связано с ожиданием роста инфляции, что в свою очередь вызвано смягчением риторики ФРС и потенциальным продолжением снижения ставок, а также запуском нового QE.

Также виден след в рекордных притоках капиталов в TIPS на 34-й неделе:

Приток капитала в ETF c инфляционными бондами SCHP за 2-3 квартал:

Надо сказать, что еще не все атрибуты перехода в фазу 3 реализованы.

Для окончательного оформления необходимо:

- падение американского рынка акций на новые минимумы,

- падение REIT’s на новые минимумы,

- дальнейшее падение сырьевых активов,

- дальнейший рост доллара.

Вероятный апогей данной фазы — дефляционный шок, который даст толчок к переходу в Фазу 4. Горизонт такого движения — через 2-3 года.

Вывод:

Основной сценарий: большинство инструментов находится в диапазоне и ожидает снижения ставки ФРС и/или заявления заключении торгового соглашении с Китаем как триггеров для резкого роста.

Как пример — спред ETF финсектора к индексному SP500:

Вместе с возможным ростом рынка акций особенно глубоким в таком снижении может стать откат в облигациях и золоте в связи с существенной их перекупленностью:

Второстепенный сценарий: падение в случае отсутствия указанных выше триггеров.

Сомнения в сценарии роста: выход биткойна из диапазона вниз как предиктивного индикатора.

Моя тактика на возможном росте акций:

Закрыть часть (какую?) в амер акциях и reit при условиях:

- росте указанных активов на Х%

- заключение сделки и/или снижении ставки ФРС на 50 пп

- перехода индикатора страх/жадность CNN в область эйфории

Тактика сейчас:

- держать текущие лонги,

- выходить по стопу из VTI, EMB при выходе из диапазона вниз,

- покупать ниже VTI, VWO, IEFA, IAU, EMB, SCHP на запланированных уровнях.

Мой портфель сейчас:

Успехов Вам и отличных выходных!

Мне без особой разницы — выйдем наверх — хорошо. Докуплю золото и облигаций (если они при этом скорректируются вниз), и продам часть акций.

Пойдем вниз — буду делать наоборот;)

"… Закрыть х..-знает какую часть в акциях при росте на Х… — знает какой процент!"