Срез доходностей рублевых облигаций: ОФЗ, субфеды, корпораты, ВДО

ОФЗ

Доходности казначейских облигаций повторили движение вниз, начатое западных рынках госдолга. Реакция на глобальные тенденции? Возможно и так, но и на нашем рынке достаточно сильны ожидания снижения ставок. Кривая доходностей стала немного более пологой, причем на всей ее протяженности: спред между “долгими” и “короткими” выпусками уменьшился, а бумаги среднего сегмента сконцентрировались на уровне семипроцентной доходности. Стоит ли проводить аналогии и готовиться к проблемам на фондовом рынке страны? Считаем, что это преждевременно: данные конца лета не самые показательные для составления прогнозов, а более четкая картина сложится в первой половине сентября.

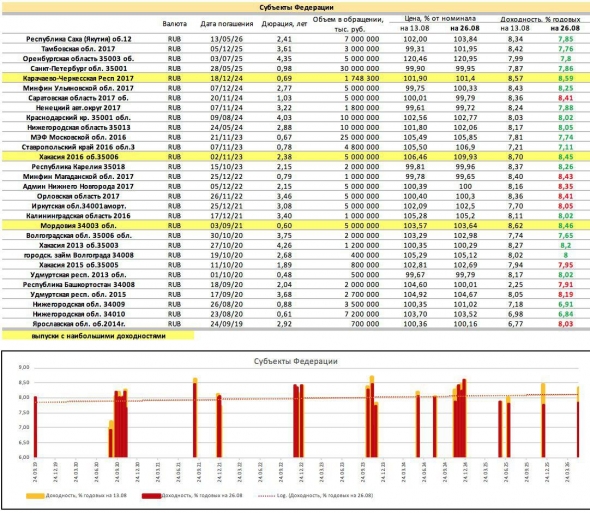

Субъекты федерации

Вслед за ОФЗ доходности региональных и муниципальных выпусков также заметно “позеленели”. Учитывая сопоставимый риск-профиль, по-прежнему считаем их хорошей альтернативой федеральным бумагам при более высокой ставке купона. Самые длинные из этих бумаг и наиболее доходные, такие как Хакасия-35006, могут быть и более долгосрочным инструментом инвестирования: бумаги не так сильно волатильны, а их ликвидность позволяет их реализовать на рынке при негативных сценариях.

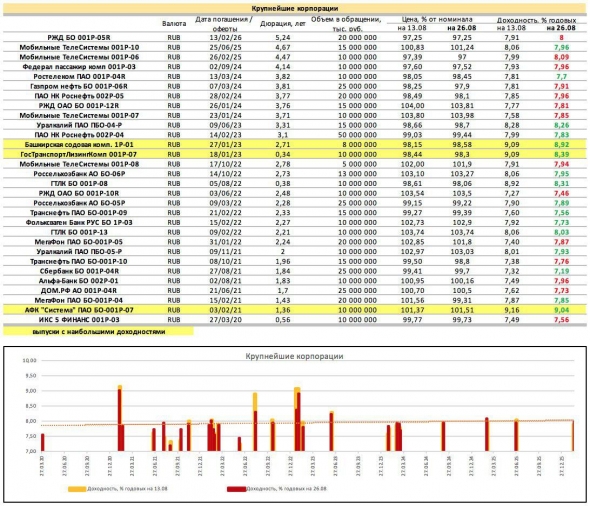

Ликвидные облигации крупнейших корпораций

Лидеры по доходности остались все те же (Система, ГТЛК и Башсода), но в течение второй половины августа их доходности претерпели наиболее серьезные изменения среди всей выборки. Это напоминает нам о том, что крупные корпоративные эмитенты включают в себя как и внутренние риски самой компании, так и весь спектр рисков долгового рынка. Звучит устрашающе, но при высоком доверии к эмитенту первый риск постепенно нивелируется. Кому верить, а кому нет — решать вам как инвесторам.

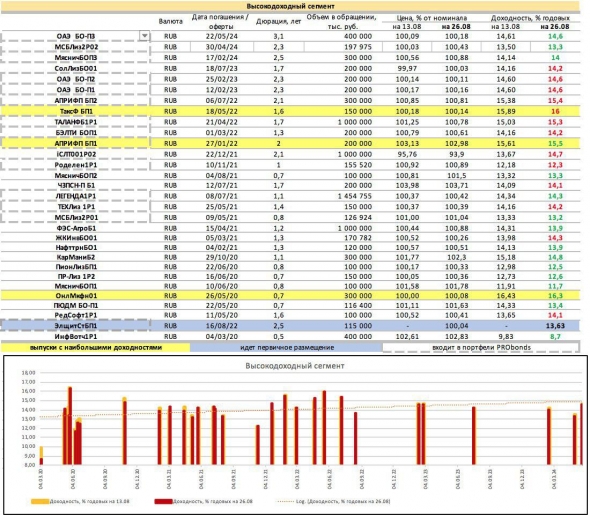

Высокодоходные облигации

Рынок ВДО трудно сравнивать с классическими корпоративными облигациями: котировки бумаги сектора часто идут против остального рынка. В то же время степень надежности эмитента определяет не только ставку купона в самом начале эмиссии, но и поведение котировок в ходе ее обращения. Поэтому растущая открытость сектора — хорошая тенденция для ВДО. Выбирая понятных и предсказуемых эмитентов, реально получать высокие 13-15% годовых без рисков. Комбинируя эти бумаги с другими инструментами, как мы делаем в нескольких из наших портфелей PRObonds, можно и получать более привлекательные двухзначные доходности.

@AndreyHohrin

@IliaGrigorev

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

У них купон 8,25 а цена 98,3, там не может быть 8,39%.