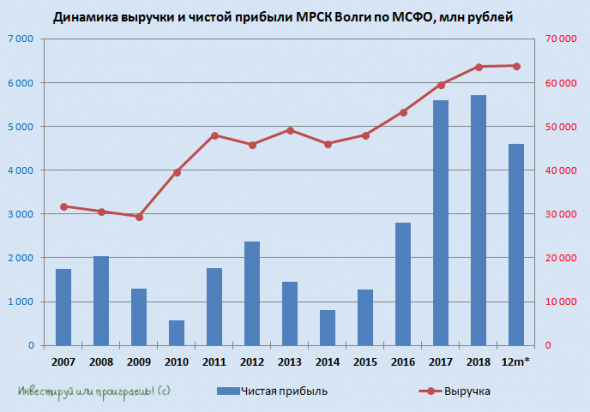

МРСК Волги: второе полугодие должно улучшить финансовую картину

Дочки Россетей в минувшую пятницу всем нам дали пищу для размышлений, дружно опубликовав свои полугодовые финансовые отчётности по МСФО. Обновлённые картинки и текущий взгляд на МРСК ЦП и МРСК Центра я вчера представлял в своём Телеграм-канале, а вот на МРСК Волги отдельно остановлюсь в том числе и здесь, на Смартлабике.

В целом, финансовая отчётность МРСК Волги по МСФО за 1 полугодие 2019 года вписывается в общую картину отчитывающихся дочек Россетей, и пока не радует сильными результатами. Но на то есть и свои внутренние причины.

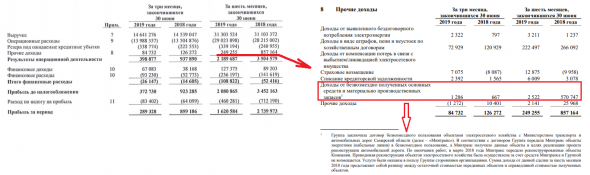

Если в случае с МРСК ЦП было оказано давление на выручку, из-за прекращения выполнения функций гарантирующего поставщика в одном из регионов, то у МРСК Волги разовым фактором стал прошлогодний подарок от Минтранс РФ в размере более полумиллиарда рублей, который как раз и был отражён в финансовой отчётности компании по МСФО за 6 месяцев 2018 года по статье «Прочие доходы». Разумеется, годом позже на подобный бонус рассчитывать уже не приходилось, а потому операционная прибыль оказалась под серьёзным давлением, снизившись сразу на 37,5% — с 3,50 до 2,19 млрд рублей. Хотя и без прошлогоднего «подарка» от Минтранса падение операционной прибыли также оказалась бы весьма ощутимым — примерно на четверть.

Остаётся надежда, что в следующих кварталах негативный эффект от подарка Минтранса уже будет отсутствовать, и постепенный рост выручки от основной деятельности будет постепенно «съедать» этот гандикап, выправляя ситуацию в лучшую сторону. Почему выручка должна расти? Здесь, я полагаю, помимо традиционного повышения тарифов на помощь может прийти введение платы за резерв (почитайте об этом тут и тут. Да и вообще, в случае с МРСК Волги, традиционно второе полугодие оказывается заметно сильнее первого — об этом надо не забывать.

Ну а пока мы констатируем падение чистой прибыли МРСК Волги в 1 полугодии на 40,9% до 1,62 млрд рублей и снижении показателя EBITDA на 17,3% до 4,67 млрд:

Целевой дивиденд на одну акцию пока что видится меньше, нежели за 2018 год (и уж тем более за 2017 год), однако вряд ли финансовые результаты компании в среднесрочной перспективе продолжат также пикировать вниз. Хотя и в текущих реалиях соотношение EV/EBITDA составляет более чем скромные 2х, что по-прежнему выглядит очень и очень аппетитно с инвестиционной точки зрения, да и котировки акций достаточно глубоко уже скорректировались с максимумов последних трёх лет.

В-общем, в отношении МРСК Волги я по-прежнему сохраняю спокойствие и по мере возможностей подкупаю эти бумаги в свой портфель. На сегодня их доля составляет уже более 2% (кварталом ранее — чуть более 1%).