По стопам Спирина и его Лежебоки

Обожаю ресурс www.portfoliovisualizer.com, но к сожалению он не так полезен для российского инвестора, как мог бы быть, если бы в нем можно было посмотреть посчитать портфели с российскими активами хотя бы с начала индекса Мосбиржи.

Решил замутить тест сам.

Суть теста в следующем, используем статическую ребалансировку с ценами по итогам года, используя реальную доходность (за вычетом ИПЦ) в рублях.

Активов использовалось 5.

Индекс РТС с дивидендами в рублях (он появился в сентябре 1995, тогда как индекс Мосбиржи на 2 года позже)

Долларовый кэш по курсу ЦБ

Золото по курсу ЦБ

S&P500 с дивидендами в рублях по курсу ЦБ

Индекс потребительских цен (так как облигации в среднем дают схожую доходность, а данных по облигациям и депозитам в рублях с начала 1996 года нет).

Отвечаю на резонный вопрос, где я взял данные по индексу РТС с дивидендами.

Начиная с 2004 го года данные по индексу полной доходности есть на сайте Мосбиржи.

Стартует он со значений простого индекса РТС, соответственно до 2004 года использовался обычный индекс РТС.

До этих лет дивиденды были мизерными относительно общей капитализации индекса, поэтому просто поверьте, значимого влияния они не оказали.

Таким образом данные брались за 1996-2018 влючительно (итого 23 года).

Анализировались различные распределения активов с шагом в 5%, чтобы найти самые доходные ну или интересные с точки зрения Шарпа, чтобы один раз выбрать распредение и забыть. При этом надеясь, что история вознаградит своей повторяемостью.

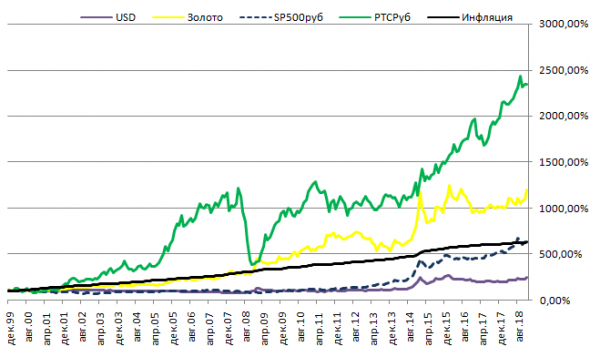

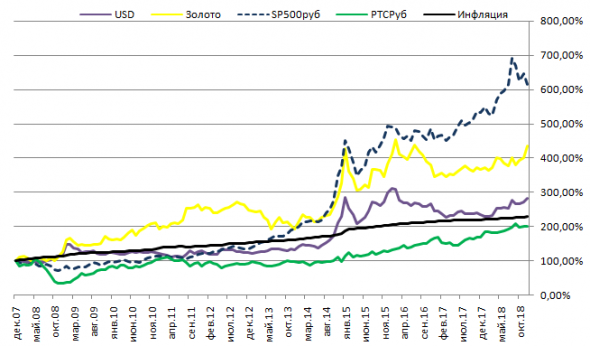

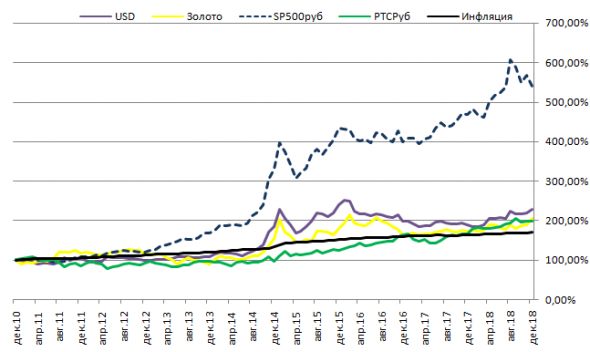

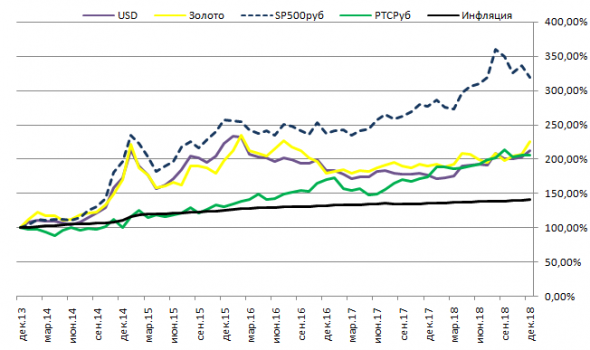

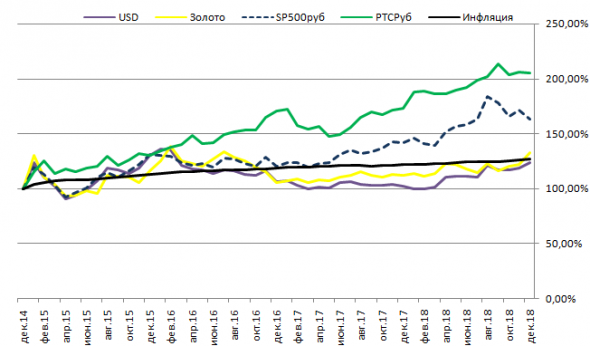

Для начала несколько графиков, которые показывают, что да, SNP500 последние годы крут, но так было не всегда и с начала 2000го года например, он не смог обогнать НАШУ ИНФЛЯЦИЮ.

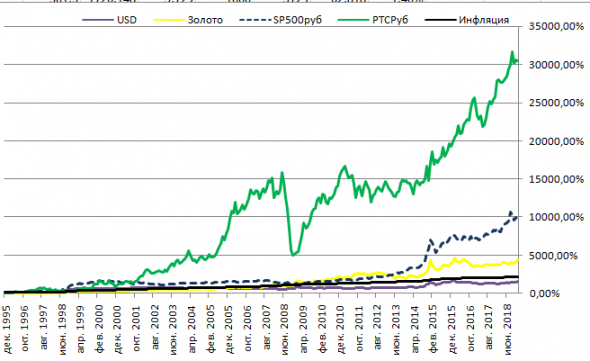

С 1996

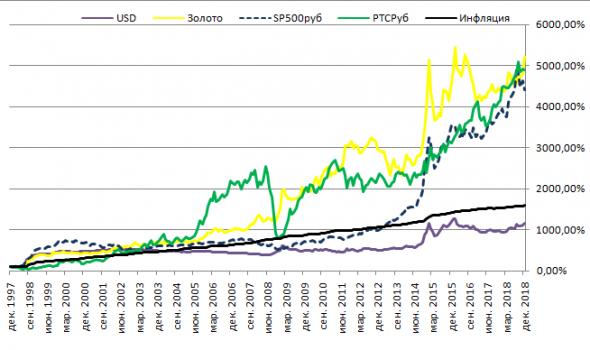

С 1999

С 2000

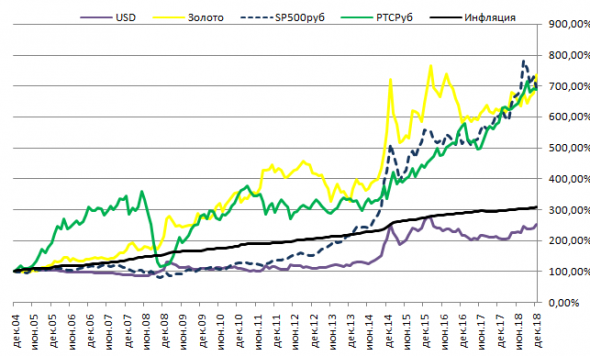

С 2005

С 2008

С 2011

С 2014

И разбавим пилюлю последних горьких для рынка РФ графиков

С 2015

С начала наблюдений

— российский рынок (с дивами) вырос в 271 раз (25% годовых, +11.62% годовых сверх инфляции)

— Доллар США в 15 раз (11,5% годовых, -1,6% реальных)

— Золото в 50 раз (17% годовых, 3,7% реальных)

— S&P500 (с дивами) в рублях в 92 раза (20% годовых, 6,5% реальных)

Доллар проигрывает примерно на уровень американской инфляции за период, что вполне ожидаемо.

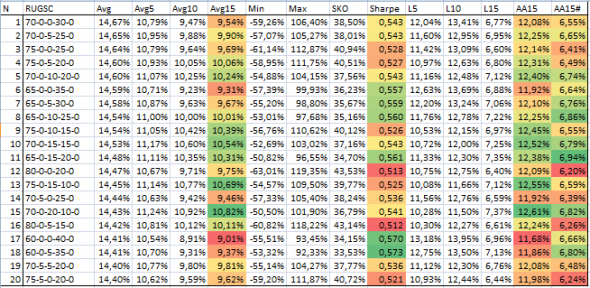

В итоге это вылилось в несколько таблиц рейтинга.

Пояснения к таблицам

RUGSC (RTS USD Gold S&P5 CPI) распределение активов портфеля, которое по итогам каждого года приводится к изначальным долям.

Avg — средняя доходность такого распределения за весь период

Avg5, 10, 15 — средняя по скользящим 5-10-15 летним периодам

Min, Max — худший и лучший год

SKO — ну СКО

Sharpe — коэффициент Шарпа

L5,10,15 — доходность стратегии за последние 5-10-15 лет

AA15 — средняя между avg и avg15

AA15# — AA15, умноженная на коэффициент Шарпа.

Все доходности реальные — то есть сверх инфляции.

Первая по средним доходностям за весь период.

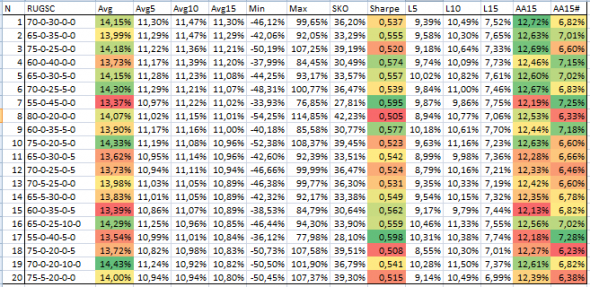

Я не стал ей ограничиваться, так как средняя доходность на всем протяжении зависит от точки начала инвестирования. Поэтому добавил рейтинг по средней скользящей доходности на 15-летнем окне. Тут другие фавориты.

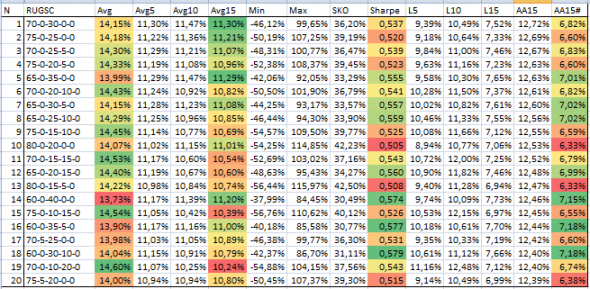

Долго думал, по какой же методике отобрать пересечения этих таблиц. Придумал такой критерий как средняя доходность между той, которая за весь период и той, которая за скользящие 15 лет. Это усредняет временные эффекты

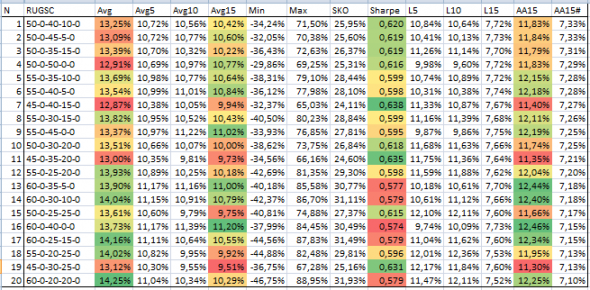

И второй рейтинг, полученную среднюю умножаем на коэффициент Шарпа, так мы отберем стратегии с риском поменьше.

Выводы.

— Минимальная доля российского рынка во всех таблицах 45%, чаще всего она заметно выше.

— В таблице средних за весь период после российского рынка второе место занимает S&P500 c долей 10-40%. В принципе в этой таблице доминируют два актива, иногда с добавлением золота и очень редко с долларовым кэшем.

— По скользящим 15-летним окнам та же картина, только место S&P500 занимает золото

— По среднему показателю предыдущих двух таблиц, что логично доминирует RTS и присуствуют сиплы с золотом

— А вот если брать с учетом коэффициент Шарпа, то средняя доля РТС по таблице падает до 50%, остальные 50% делят между собой золото и сипи.

Долгосрочные инвесторы должны для себя понять, что американский рынок лучший далеко не всегда, но последние годы. Что кэш, даже с защитой от инфляции ухудшает показатели порфеля, то что активы с плохой корреляцией работают лучше, чем большая доля консервативных активов.

Мой целевой портфель сейчас 50-10-5-15-20, так как горизонт у меня еще 30 лет, то задумался о том, чтобы снизить долю безрисковых активов, тем более портфель регулярно пополняется, таким образом, кэш присуствуют и так.

ПС. Увидев воодушевление в комментариях, хочу предупредить

1. Такой период как 23 года слишком мал для того, чтобы принимать это как данные полностью описывающие порядок вещей.

2. Рынок РФ брался с начала существования, из руин, понимаете? Уверен, каждый новый год данных, величина оптимальной части портфеля в нашем рынке будет падать, уверен.

ППС.

Лидеры таблиц дали прирост:

70-0-30-0-0 прирост в 20 раз

50-0-40-10-0 в 11 раз (зато куда меньшие просадки)

70-0-0-30 в 22,3 раз

В реальном выражении!

Самая доходная составляющая (индекс РТС полной доходности) дал 12,5

1. Верно ли я понимаю, что разница в уровне доходности между портфелями составляет лишь 1-1,5% (не в разы)?

2. Верно ли я понимаю, что S&P500 в рублях (с реальной доходностью 6,5%) существенно уступает диверсифицированным портфелям, а российский рынок (с реальной доходностью 11.62%) также уступает, но уже не столь существенно?

1.1. Так это ж таблицы с топ-20 по каждому показателю. Всего портфелей колоссальное число тестировалось.

1.2. 1-1,5% годовых для моих горизонтов — это очень много, скажем через 30 лет 1,5% процентов разницы, это отличие в полтора раза.

2. Тут надо понимать, что на заре нашего рынка, тот пер как бешеный. Период 23 года все-таки слабоват для таких выводов.

Как Вы полагаете, почему в известном исследовании Vanguard (https://smart-lab.ru/blog/426435.php) портфель на 100 % состоящий из акций обыграл диверсифицированные портфели, а в Вашем исследовании — нет.

Заранее благодарю за ответ.

10 лет для такого портфеля мало, посмотрите на графики, как можно было влететь с нашим индексом РФ в 2007м году, только сейчас начинает догонять.

Ответ на второй вопрос вытекает из первого. У них большее количество данных. SP500 — самый рискованный и соответственно самый доходный актив из тех, которыми пытались разбавлять. Логично, что он показывает большую доходность.

В моем же сравнении самый рискованный актив — наши акции, допускаю, что через 15 лет портфель состоящий из индекса РФ за 40 лет покажет наилучшую доходность. Однако для этого нужно, чтобы ВВП рос побыстрее, чем там.

Однако ж выступать на конференциях мне точно очень рано)

Стаж на рынке менее пяти лет

Об этом регулярно говорит Спирин, в том числе и на конфах смартлаба, как я понимаю.

Данные по SP500 https://ycharts.com/indicators/sp_500_total_return_annual

В других источниках также подтверждается, что используется с дивами.

Ничего странного, причины я пояснил, маленький срок, индекс РФ с одной стороны от сотворения (то есть от ничтожной базы), с другой стороны ужасные показатели с 2007

finance.yahoo.com/quote/%5EGSPC?p=^GSPC

точно нет дивидендов, он ведь чисто капитализационный. Я думал, что Вы брали его.

За последние года разница около 2% между моими данными и чистым SP, на уровне амерской дивдоходности.

Однако будьте осторожнее с комментариями под чужими постами, а то человек, которому вы ответили, не смотря на мои опровержения до сих пор думает, что я считал без дивов.

Акции и облигации — это классы активов. Вы их можете покупать с помощью разных инструментов, в том числе напрямую, в составе ETF или ПИФ.

Индекс Вы можете сами купить, отдельными акциями просто скопировав структуру индекса.

«Портфель» предусматривает наличие в нем разных классов активов, в данном случае у автора — акций, облигаций, золота и долларов.

Кстати, посмотрите этот индекс в долларах. Будет уже не все так однозначно.

https://dqydj.com/nikkei-return-calculator-dividend-reinvestment/

Доходность с пика 1990 с дивидендами 1.4% г-х в долларах.

Автор делает расчет на 30 лет с ежегодными пополнениями и ребалансировками. И никкеи не участвует в расчетах.

Аргументы из серии «где-то видел картинку» не могу прокомментировать.

«Если мы рассматриваем индекс как отдельную акцию» — мы не рассматриваем индекс как отдельную акцию.

«требуется диверсификация индексов» — требуется диверсификация портфеля, а не индексов, т.е. диверсификация по классам активов. Автор топика это не показывал, он на это опирался. А показать, или скорее найти, автор топика попытался оптимальное соотношение активов в портфеле.

«нет разницы между индексным и обычным инвестированием» — опять же, пост все-таки про портфельное инвестирование, а не про «индексное». А что такое «обычное» инвестирование, я не знаю.

Я вижу в Ваших сообщениях не желание разобраться, а некоторый ничем не подкрепленный скептицизм, а также неосведомленность о портфельном инвестировании. Как человеку, который «полжизни работал инвестиционным аналитиком», мне явно невозможно что-то до Вас донести. Поэтому данное обсуждение считаю неконструктивным и заканчиваю, желаю Вам всего самого доброго.

Хотя с учетом усреднений оконных периодов можно сказать, что и разный.

я ещё в прошлом году это рисовал, выкладывал.

Я тогда принимал решение о пропорции в инвестпортфеле россии и сша

Что делается проще?

проще — это более короткий путь к пониманию какой индекс с дивами даёт больший прирост и на каком промежутке времени

Можно считать и в долларах, только это ничего не изменит. Инфляция в США на исследуемом интервале равна рублевой с поправкой на курс.

я частично понял ответ. Я живу проще — у меня будет больше денег если я сосредоточусь на США или РТС. (и там и там чтоб считать с дивами)

мне нужен был чёткий ответ к 2030 году когда у меня будет больше денег (эквивалент приобретения к примеру сахара) если я вложусь при кризисе в США или в РФ

Я так и не понял, как ваши комментарии относятся к теме.

— самому тратить время на активную торговлю--либо спекуляции, либо отбор активов, уж что кому ближе;

— отдать в ДУ или автоследование под активную торговлю за комиссию;

— сделать портфель лежебоки с минимальными комиссиями.

Мне кажется, что практический смысл подобные расчеты имеют где-то с 2004-2005 года, и фонда для физ. лиц уже реально доступна была, и золото везде покупалось. Иначе как в этих формулах учесть то, что в первые года расчета золото продавали только в Москве и с огромными спредами. А брокеры с физ. лицами работали в очень ограниченных условиях, поищите статьи в каком-нибудь коммерсанте от 1997-1998 годов. Не так-то просто тогда было «купить индекс» обывателю.

А золото) Ну то, что не было ОМС или Финекса не делает невозможным покупку золота. Спреды да, но это же порфель на десятилетия.

Ну и цель то была совсем иная, не показать то, какой портфель можно было купить и насколько богатым стать (тут же не указаны издержки вроде налогов на дивиденды). Это скорее знакомство аудитории с движением классов активов, демонстрация, как портфель может обгонять самую доходную из его составляющих, то, что для инвестирования не требуется особых знаний или тем более образования.

К тому же я и так говорю, что выборка в 23 года несерьезно, а вы мне предлагаете добровольно отказаться от дополнительных данных.

Как раз эта статья показывает, что многие наборы распределения обыгрывают лучший актив. Это исследование не рассматривало портфели без ребалансировок

Но более длинная история мировых рынков показывает, что лучший по долгосрочной доходности портфель — это портфель на 100% состоящий из акций, просто у нас история маленькая.

Как показало множество исследований ребаланс кардинально на доходность не влияет, однако позволяет удерживать риски на изначально заданном уровне.

Суть в том, что если составить портфель 70/30 (акции/облигации), то с немалой вероятностью без ребалансировки лет через 20 он превратится в 90/10, а то и в 95/5, что уже другой уровень риска.

Вы почему-то не спросили, как покупать другие индексы

Не так давно заинтересовался индексным инвестированием и видимо так же как и вы через материалы от Спирина. Так как у меня срок инвестирование без снятия средств из портфеля, то акцент на ETF на акции. Провёл ряд расчётов по влиянию корреляции инструментов, методов ребалансировки и вот какие выводы:

1. Низкая корреляция инструментов играет определяющую роль!

Даже если инструмент на дистанции имеет меньшую прибыль и при этом меньшую корреляцию с инструментами в портфеле его включение в портфель даёт большую прибыль портфеля, чем включение инструмента с большей прибылью, но при этом высокой корреляцией с инструментами в портфеле. Для себя определил, что корреляция между инструментами не должна быть выше 0,5.

2. Из-за сложностей связанных с созданием портфеля с низкой корреляцией всех инструментов оптимальным количество инструментов принял 3-4 шт.

3. Ребалансировка по стратегии «раз в год» даёт один из худших результатов! Я рассматривал портфель из 4 инструментов, три из которых акции, дистанция неболльшая, 16,5 лет. Так вот, в зависимости от того в каком месяца вести балансировку среднегодовой доход варьируется от 7,2% до 11%!!! Да, это крайние случаи, и в основном результат где-то по середине, но есть другие подходы дающие примерно 9,1%. Лично мне 9,1% более интересны, чем угадайка между 7,2% и 11%.

4.Ребалансировка по отклонению от заданной пропорции в портфеле даёт уже более стабильные результаты (8,9%-9,2%). Процент отклонения нужно подбирать, он зависит от волатильности инструментов и их корреляции. Для мною рассматриваемого портфеля отклонение ведущее к ребалансировки было равно 15%, 20%, 25%, 30%, результаты были не сильно разные по доходности, но вот количество ребалансировок существенно разнилось.

5. Есть ещё много разных вариантов ребалансировки, тут ограничений почти нет, только здравый смысл

п.с. все расчёты вёл в $. Рассматривал комбинацию акций s&p500, RSTI, DAX и золото. Акции без дивидендов… по возможности позже проведу перерасчёт с учётом дивидендов.

1. Это в любой книжке по пассивному инвестированию написано. Да низкая корреляция составляющих портфеля — хорошо.

3. Не соглашусь, видел разные исследования, зависит от рынка и количества данных. Ни разу не видел консенсуса на тему правильной частоты ребалансировки.

4. Может и дает, только фиксированные доли мне больше подходят, потому что при ребалансировке по отклонению нужно постоянно следить за портфелем, уже не такое пассивное инвестирование.

5. То же самое.