По стопам Спирина и его Лежебоки

Обожаю ресурс www.portfoliovisualizer.com, но к сожалению он не так полезен для российского инвестора, как мог бы быть, если бы в нем можно было посмотреть посчитать портфели с российскими активами хотя бы с начала индекса Мосбиржи.

Решил замутить тест сам.

Суть теста в следующем, используем статическую ребалансировку с ценами по итогам года, используя реальную доходность (за вычетом ИПЦ) в рублях.

Активов использовалось 5.

Индекс РТС с дивидендами в рублях (он появился в сентябре 1995, тогда как индекс Мосбиржи на 2 года позже)

Долларовый кэш по курсу ЦБ

Золото по курсу ЦБ

S&P500 с дивидендами в рублях по курсу ЦБ

Индекс потребительских цен (так как облигации в среднем дают схожую доходность, а данных по облигациям и депозитам в рублях с начала 1996 года нет).

Отвечаю на резонный вопрос, где я взял данные по индексу РТС с дивидендами.

Начиная с 2004 го года данные по индексу полной доходности есть на сайте Мосбиржи.

Стартует он со значений простого индекса РТС, соответственно до 2004 года использовался обычный индекс РТС.

До этих лет дивиденды были мизерными относительно общей капитализации индекса, поэтому просто поверьте, значимого влияния они не оказали.

Таким образом данные брались за 1996-2018 влючительно (итого 23 года).

Анализировались различные распределения активов с шагом в 5%, чтобы найти самые доходные ну или интересные с точки зрения Шарпа, чтобы один раз выбрать распредение и забыть. При этом надеясь, что история вознаградит своей повторяемостью.

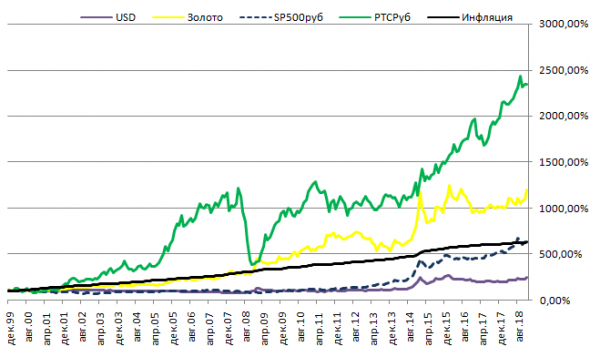

Для начала несколько графиков, которые показывают, что да, SNP500 последние годы крут, но так было не всегда и с начала 2000го года например, он не смог обогнать НАШУ ИНФЛЯЦИЮ.

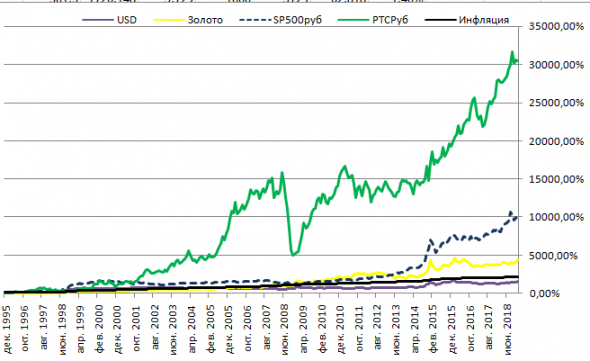

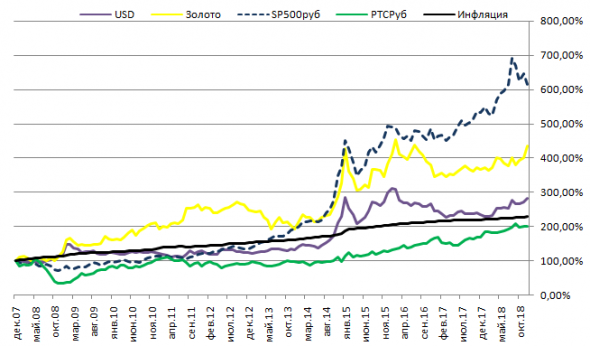

С 1996

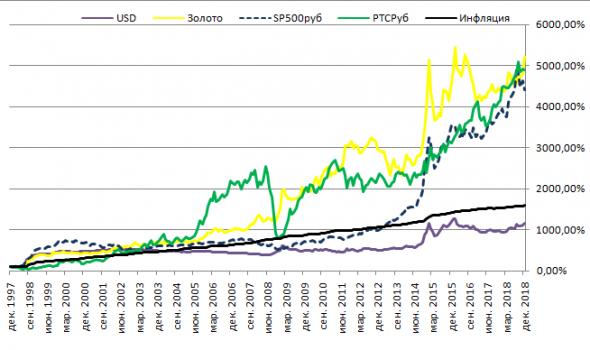

С 1999

С 2000

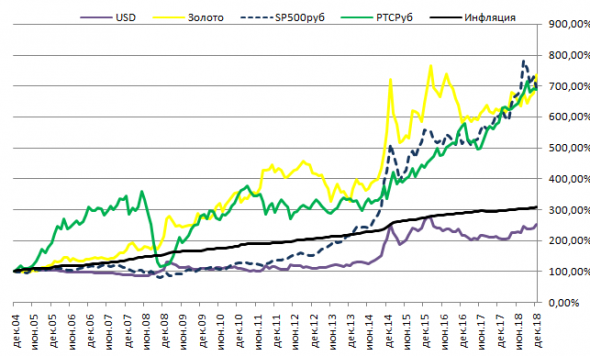

С 2005

С 2008

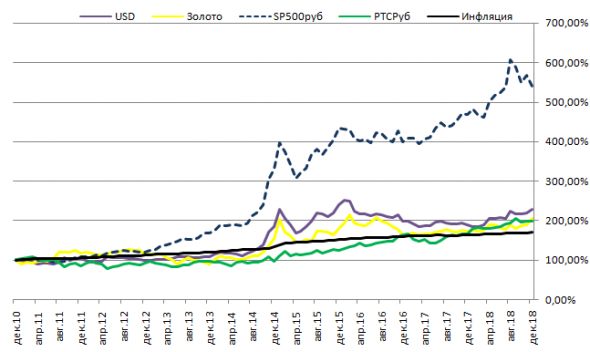

С 2011

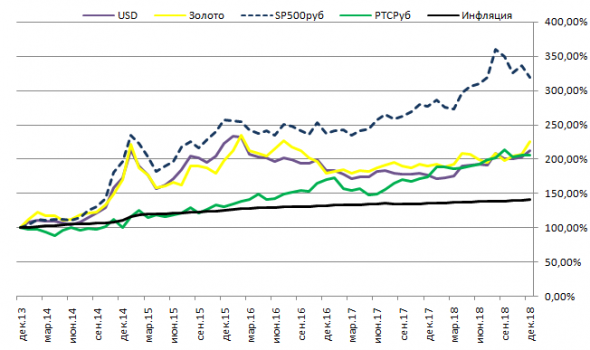

С 2014

И разбавим пилюлю последних горьких для рынка РФ графиков

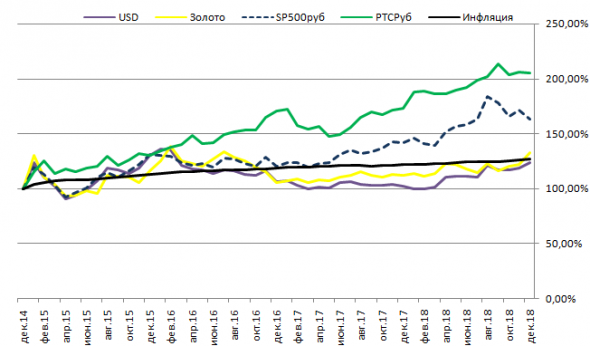

С 2015

С начала наблюдений

— российский рынок (с дивами) вырос в 271 раз (25% годовых, +11.62% годовых сверх инфляции)

— Доллар США в 15 раз (11,5% годовых, -1,6% реальных)

— Золото в 50 раз (17% годовых, 3,7% реальных)

— S&P500 (с дивами) в рублях в 92 раза (20% годовых, 6,5% реальных)

Доллар проигрывает примерно на уровень американской инфляции за период, что вполне ожидаемо.

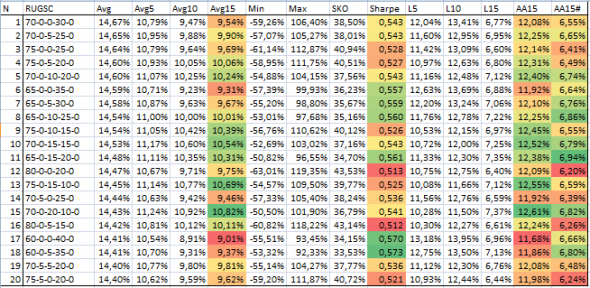

В итоге это вылилось в несколько таблиц рейтинга.

Пояснения к таблицам

RUGSC (RTS USD Gold S&P5 CPI) распределение активов портфеля, которое по итогам каждого года приводится к изначальным долям.

Avg — средняя доходность такого распределения за весь период

Avg5, 10, 15 — средняя по скользящим 5-10-15 летним периодам

Min, Max — худший и лучший год

SKO — ну СКО

Sharpe — коэффициент Шарпа

L5,10,15 — доходность стратегии за последние 5-10-15 лет

AA15 — средняя между avg и avg15

AA15# — AA15, умноженная на коэффициент Шарпа.

Все доходности реальные — то есть сверх инфляции.

Первая по средним доходностям за весь период.

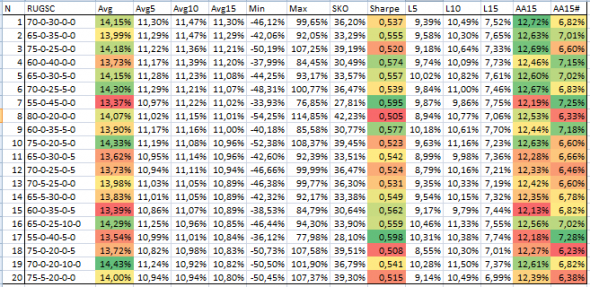

Я не стал ей ограничиваться, так как средняя доходность на всем протяжении зависит от точки начала инвестирования. Поэтому добавил рейтинг по средней скользящей доходности на 15-летнем окне. Тут другие фавориты.

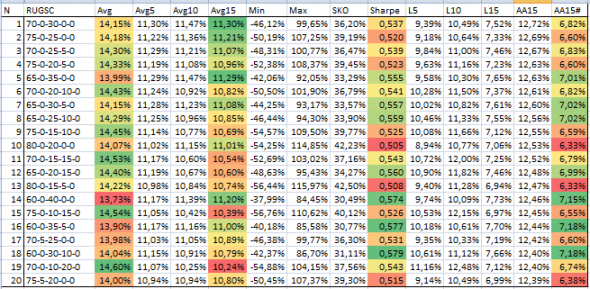

Долго думал, по какой же методике отобрать пересечения этих таблиц. Придумал такой критерий как средняя доходность между той, которая за весь период и той, которая за скользящие 15 лет. Это усредняет временные эффекты

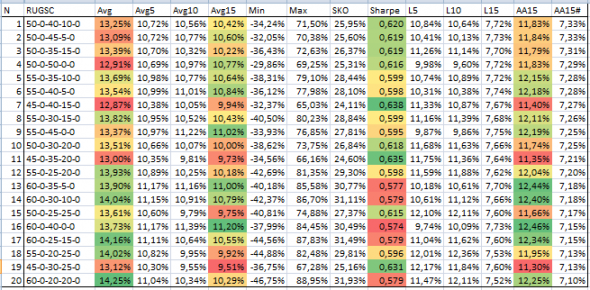

И второй рейтинг, полученную среднюю умножаем на коэффициент Шарпа, так мы отберем стратегии с риском поменьше.

Выводы.

— Минимальная доля российского рынка во всех таблицах 45%, чаще всего она заметно выше.

— В таблице средних за весь период после российского рынка второе место занимает S&P500 c долей 10-40%. В принципе в этой таблице доминируют два актива, иногда с добавлением золота и очень редко с долларовым кэшем.

— По скользящим 15-летним окнам та же картина, только место S&P500 занимает золото

— По среднему показателю предыдущих двух таблиц, что логично доминирует RTS и присуствуют сиплы с золотом

— А вот если брать с учетом коэффициент Шарпа, то средняя доля РТС по таблице падает до 50%, остальные 50% делят между собой золото и сипи.

Долгосрочные инвесторы должны для себя понять, что американский рынок лучший далеко не всегда, но последние годы. Что кэш, даже с защитой от инфляции ухудшает показатели порфеля, то что активы с плохой корреляцией работают лучше, чем большая доля консервативных активов.

Мой целевой портфель сейчас 50-10-5-15-20, так как горизонт у меня еще 30 лет, то задумался о том, чтобы снизить долю безрисковых активов, тем более портфель регулярно пополняется, таким образом, кэш присуствуют и так.

ПС. Увидев воодушевление в комментариях, хочу предупредить

1. Такой период как 23 года слишком мал для того, чтобы принимать это как данные полностью описывающие порядок вещей.

2. Рынок РФ брался с начала существования, из руин, понимаете? Уверен, каждый новый год данных, величина оптимальной части портфеля в нашем рынке будет падать, уверен.

ППС.

Лидеры таблиц дали прирост:

70-0-30-0-0 прирост в 20 раз

50-0-40-10-0 в 11 раз (зато куда меньшие просадки)

70-0-0-30 в 22,3 раз

В реальном выражении!

Самая доходная составляющая (индекс РТС полной доходности) дал 12,5

1. Верно ли я понимаю, что разница в уровне доходности между портфелями составляет лишь 1-1,5% (не в разы)?

2. Верно ли я понимаю, что S&P500 в рублях (с реальной доходностью 6,5%) существенно уступает диверсифицированным портфелям, а российский рынок (с реальной доходностью 11.62%) также уступает, но уже не столь существенно?